«Πλαστικό χρήμα»: Πόσο πραγματικά το χρησιμοποιούν οι Έλληνες και πώς επηρεάζει τις επιχειρήσεις

- 16/09/2016, 12:47

- SHARE

Ο Υπεύθυνος Ερευνών του ΙΕΛΚΑ, Δρ. Λευτέρης Κιοσές, μιλάει στο FortuneGreecec.com για τα αποτελέσματα της χρήσης του πλαστικού χρήματος στην Ελλάδα.

Ήταν Δευτέρα, 29 Ιουνίου 2015 όταν εφαρμόστηκαν στην Ελλάδα οι κεφαλαιακοί έλεγχοι. Οι καταναλωτές και ως εκ τούτου, η αγορά, στέρευαν από ρευστό. Οι περιορισμοί στην κίνηση των κεφαλαίων, τα γνωστά πλέον capital controls που ισχύουν μέχρι και σήμερα υπό σημαντική χαλάρωση βέβαια, έκαναν τη χρήση των χρεωστικών και πιστωτικών καρτών πιο απαραίτητη από ποτέ, διαμορφώνοντας μια νέα πραγματικότητα στο κομμάτι των πληρωμών.

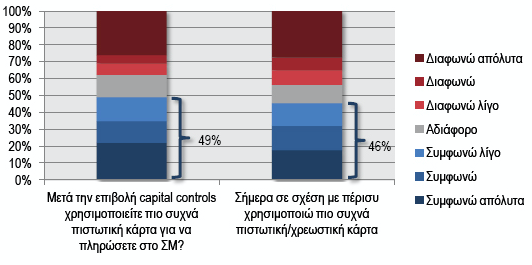

Η χρήση των Point of Sales (POS) συσκευών έχει αυξηθεί σημαντικά, με τις επιχειρήσεις όλων των κλάδων του λιανεμπορίου να εφοδιάζονται, ώστε να μπορούν να εξυπηρετήσουν το αγοραστικό κοινό. Σύμφωνα με έρευνα του ΙΜΣ (Ινστιτούτο Μικρών Επιχειρήσεων) της ΓΣΕΒΕΕ, ενώ το 2015 οι μικρές επιχειρήσεις που διέθεταν POS ανέρχονταν στο 28,9%, το ποσοστό αυτό αυξήθηκε μέσα σε έναν χρόνο στο 49% με την περίοδο Ιούνιου- Ιουλίου 2015 να αποτελεί την κορυφή στην καμπύλη ζήτησης των σχετικών συσκευών.

Με την χρήση των συναλλαγών μέσω του POS να εμφανίζεται αυξημένη κατά 75% το ΙΕΛΚΑ (Ινστιτούτο Έρευνας Λιανεμπορίου Καταναλωτικών Αγαθών) πραγματοποίησε πρόσφατα μελέτη η οποία αξιολογεί τους εναλλακτικούς τρόπους πληρωμής στο λιανεμπόριο τροφίμων –κάρτες πιστωτικές/χρεωστικές και στην αξιολόγηση των συνεπειών από τη μεταβολή των ποσοστών πραγματοποίησης συναλλαγών με κάθε ένα από τα μέσα πληρωμής, καθώς και τον ρόλο που παίζουν τα διάφορα κόστη, όπως οι τραπεζικές προμήθειες.

Ο διευθυντής του Ινστιτούτου, Δρ. Λευτέρης Κιοσές, Υπεύθυνος Ερευνών, Υπεύθυνος για τον συντονισμό των Ερευνών και για θέματα Λιανεμπορίου, Εφοδιαστικής Αλυσίδας και Ηλεκτρονικού Επιχειρείν, μιλά στο Fortune Greece για τα αποτελέσματα της αυξημένης χρήσης του πλαστικού χρήματος στην Ελλάδα, για το πόσο επηρεάζονται οι επιχειρήσεις από αυτήν και για το αν θα συμβάλει τελικά στην πάταξη της φοροδιαφυγής.

Σε ποιο βαθμό η επιβολή κεφαλαιακών ελέγχων (capital controls) επηρέασε τη χρήση των πιστωτικών και χρεωστικών καρτών από τους καταναλωτές;

Μία σημαντική ομάδα καταναλωτών που προηγουμένως δεν χρησιμοποιούσε κάρτες (περίπου το 25%) άρχισε να τις χρησιμοποιεί, ενώ μία άλλη σημαντική ομάδα που ήδη τις χρησιμοποιούσε αύξησε κατά πολύ τη χρήση τους (25%). Παρόλα αυτά το 1/3 περίπου των καταναλωτών δηλώνει ακόμα και σήμερα, ότι δεν χρησιμοποιεί πιστωτικές κάρτες. Πρακτικά, στο λιανεμπόριο τροφίμων το ποσοστό χρήσης εκτιμάται ότι μέχρι τον Ιούνιο 2015 ήταν στα επίπεδα του 7-8% για τις μεγάλες αλυσίδες σουπερμάρκετ και κάτω από 1% για τα μικρά σημεία πώλησης. Τα ποσοστά χρήσης πιστωτικών καρτών, μετά την επιβολή των ελέγχων κεφαλαίων άλλαξαν άρδην. Συνολικά εκτιμάται ότι το ποσοστό για το σύνολο της αγοράς μέσα σε λίγες ημέρες εξαπλασιάστηκε και μετά από ένα μικρό χρονικό διάστημα σταθεροποιήθηκε σε λίγο χαμηλότερο επίπεδο, αλλά με σταθερά αυξητικές τάσεις. Συγκεκριμένα, εκτιμάται ότι το ποσοστό χρήσης πιστωτικών καρτών αυξήθηκε εξαιτίας των ελέγχων κεφαλαίων μεσοσταθμικά από 4.5% σε 19.5%, με αύξηση για τις αλυσίδες σουπερμάρκετ από 7.5% σε 35% με αυξητικές τάσεις και για τα μικρότερα σημεία πώλησης από 1% σε 5% με αυξητικές τάσεις. Αυτή τη στιγμή στο οργανωμένο λιανεμπόριο τροφίμων (μεγάλες αλυσίδες σουπερμάρκετ) η χρήση καρτών στις συναλλαγές φθάνει ακόμα και στο 50% των συνολικών αγορών.

Για την αγορά ποιων κατηγοριών προϊόντων και υπηρεσιών χρησιμοποιούν οι Έλληνες περισσότερο το πλαστικό χρήμα;

Σε γενικές γραμμές ακολουθούνται οι παγκόσμιες τάσεις, δηλαδή όσο μεγαλύτερη η αξία της συναλλαγής τόσο αυξάνεται η χρήση πιστωτικής κάρτας. Στην περίπτωση του λιανεμπορίου τροφίμων μπορεί τα μεμονωμένα προϊόντα να μην είναι υψηλής τιμής, αλλά συνολικά το καλάθι αγορών να φτάνει σε σημαντική αξία (π.χ. άνω των 25-30 €) και γι’ αυτό να επιλέγεται η χρήση κάρτας. Παράλληλα πολλές από τις μεγαλύτερες αλυσίδες σουπερμάρκετ συνεργάζονται με κάποια προγράμματα πιστότητας τραπεζών, κάτι που επίσης αυξάνει τη χρήση κάρτας στις επιχειρήσεις αυτές. Αυτό που είδαμε όμως είναι ότι η χρήση της κάρτας ξεκίνησε κυρίως από το οργανωμένο λιανεμπόριο (δηλαδή super-market, αλυσίδες ηλεκτρονικών, αλυσίδες πρατηρίων βενζίνης κλπ) άρα αυτές ήταν και οι αρχικές κατηγορίες προϊόντων. Τώρα όμως η χρήση έχει περάσει και στα μικρά σημεία πώλησης και σχεδόν σε όλες τις κατηγορίες αγορών.

Πηγή: ΙΕΛΚΑ

Υπάρχουν ποιοτικά στοιχεία που θα μπορούσαν να δείξουν ποια target groups (ηλικιακές/ κοινωνικές ομάδες) χρησιμοποιούν περισσότερο και ποια λιγότερο το πλαστικό χρήμα;

Τα δημογραφικά/ηλικιακά χαρακτηριστικά είναι σημαντικά, αλλά περισσότερο επηρεάζουν οι οικονομικές ανάγκες του καταναλωτή και η άνεση στη χρήση νέων πρακτικών ή και τεχνολογιών. Για παράδειγμα για τα τρία περίπου εκατομμύρια των Ελλήνων που κάνουν αγορές online η χρήση της κάρτας είναι σε ποσοστά κοντά στο 100%. Άρα οι online αγορές, και γενικά το ηλεκτρονικό εμπόριο, έπαιξε σημαντικό ρόλο στην εξάπλωση της χρήσης.

Ποια τα δεδομένα σχετικά με τη χρήση καρτών για τα αστικά κέντρα σε σχέση με την επαρχία; Πως διαμορφώνεται ο «χάρτης» στις τουριστικές περιοχές;

Στα πρώτα στάδια ωριμότητας της αγοράς η χρήση των πιστωτικών καρτών ήταν διπλάσια (σε ποσοστά χρήσης καταναλωτών) στα μεγάλα αστικά κέντρα σε σχέση με την επαρχία. Σταδιακά όμως οι μεγάλες αυτές διαφορές θα εξομαλυνθούν. Όσον αφορά τις τουριστικές περιοχές η ύπαρξη εκατομμυρίων τουριστών από χώρες, που η χρήση της κάρτας είναι καθολική, σίγουρα προξένησε υψηλά ποσοστά χρήσης.

Τον Μάιο, ανακοινώθηκε ότι η Γενική Γραμματεία Δημοσίων Εσόδων θα λαμβάνει απευθείας από τις τράπεζες τις σχετικές καταστάσεις με τις συναλλαγές που πραγματοποιούνται μέσω καρτών και e-banking, ενώ η εφορία θα απορρίπτει τις αποδείξεις από δαπάνες σε γιατρούς και φάρμακα που αποπληρώθηκαν με μετρητά. Θα μπορέσει η ολοένα και αυξανόμενη χρήση των καρτών να βοηθήσει στην πάταξη της φοροδιαφυγής;

Ναι, αλλά θα πρέπει να ληφθεί υπ’όψιν το επιπλέον κόστος που θα επωμιστούν οι επιχειρήσεις από τις επιπλέον προμήθειες από την αυξημένη χρήση καρτών και ιδιαίτερα των χρεωστικών καρτών. Αυτό που σίγουρα έχει επηρεάσει πολύ θετικά είναι η αύξηση στην είσπραξη του ΦΠΑ και τα στοιχεία του Υπουργείου Οικονομικών το αποδεικνύουν. Στην Πορτογαλία η οργανωμένη χρήση ψηφιακών πληρωμών αύξησε το ΦΠΑ κατά 1 δισ ευρώ περίπου. Πολύ υψηλότερα νούμερα μπορούμε να έχουμε και στην Ελλάδα ειδικά αν το μέτρο αυτό συνδυαστεί με την υποχρεωτική ηλεκτρονική τιμολόγηση. Άρα καταλαβαίνουμε την μεγάλη σημασία που έχουν η υποχρεωτικότητα χρήσης αυτών των ψηφιακών συναλλαγών.

Η αύξηση της χρήσης καρτών επηρεάστηκε από τις εξαγγελίες του ΥΠΟΙΚ ότι για όσους χρησιμοποιούν το πλαστικό χρήμα θα υπάρξουν ελκυστικά ανταποδοτικά προγράμματα φοροελαφρύνσεων ή ενδεχομένως από ένα όριο και μετά, και φοροαπαλλαγών ;

Δεν είναι σαφές το αν έπαιξαν ρόλο αυτές οι εξαγγελίες, καθώς η αύξηση ήταν σημαντική και απότομη εξαιτίας πολλών παραγόντων όπως η έλλειψη ρευστότητας του καταναλωτή, η αυξημένη διαθεσιμότητα POS κλπ. Όταν θα αρχίσουν να υλοποιούνται αυτές οι εξαγγελίες, θα αναμένουμε σίγουρα αύξηση.

Η πρόβλεψη για το κόστος διαχείρισης και χρήσης μετρητών και καρτών για τις αλυσίδες σούπερ μάρκετ φτάνει τα 95 εκατομμύρια ευρώ και στο σύνολο του λιανεμπορίου στα 166.9 εκατομμύρια ευρώ, όταν για την περίοδο Ιουλίου 2014-Ιούνιου 2015 ήταν 128.3 εκατομμύρια ευρώ. Η αύξηση αυτή του συνολικού κόστους των επιχειρήσεων θα επιβαρύνει τους καταναλωτές δεδομένου ότι το αυξημένο αυτό κόστος έρχεται να προστεθεί στις πρόσφατες αυξήσεις του ΦΠΑ στα τρόφιμα;

Είναι πιθανό ιδιαίτερα τα μικρά σημεία πώλησης να μην μπορέσουν να απορροφήσουν αυτό το επιπλέον κόστος καθώς δεν μπορούν να επιτύχουν τις οικονομίες κλίμακας των μεγαλύτερων επιχειρήσεων. Το λιανεμπόριο τροφίμων παγκοσμίως λειτουργεί με πολύ μικρά περιθώρια κέρδους και είναι δύσκολο να μπορέσει να απορροφήσει και την αύξηση του ΦΠΑ και τα επιπλέον λειτουργικά κόστη.

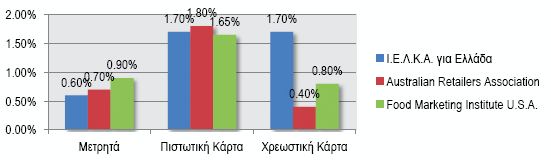

Κόστος συναλλαγής πληρωμής λιανεμπόρων ως ποσοστό επί των πωλήσεων.

Πηγή: ΙΕΛΚΑ

Πόσο θα μπορούσε να επηρεάσει προς όφελος των καταναλωτών η υιοθέτηση ενός συστήματος χαμηλής χρέωσης προμήθειας για τις χρεωστικές κάρτες αντίστοιχου χωρών της Ε.Ε. (π.χ. Γερμανία);

Τα στοιχεία της Τράπεζας της Ελλάδος δείχνουν ότι τη μεγαλύτερη και σημαντικότερη αύξηση παρουσιάζουν οι συναλλαγές με χρεωστική κάρτα με τον αριθμό των συναλλαγών να αυξάνεται από 15 εκατ. περίπου σε 60 εκατ. περίπου (+300%) από το Α’ εξάμηνο του 2015 στο Β’ εξάμηνο του 2015, όταν οι πιστωτικές κάρτες παρουσιάζουν αύξηση από 23 εκατ. σε 29 εκατ. συναλλαγές (+25%). Δεν έχουμε τα στοιχεία αξίας αυτών των συναλλαγών για να κάνουμε ακριβείς υπολογισμούς, σε κάθε περίπτωση όμως το γεγονός ότι σε κάθε 1 συναλλαγή με πιστωτική κάρτα αντιστοιχούν πλέον 2 συναλλαγές με χρεωστική δείχνουν ότι το όφελος του καταναλωτή από μία δραστική μείωση της χρέωσης προμήθειας στις χρεωστικές κάρτες θα ήταν σημαντική. Άλλωστε η χρήση συγκεκριμένα χρεωστικών καρτών στην Ελλάδα έχει σημαντικά υψηλότερο κόστος από άλλες χώρες, καθώς οι χρεωστικές κάρτες αντιμετωπίζονται συνήθως ως πιστωτικές από τον τραπεζικό κλάδο όσον αφορά την χρέωση της συναλλαγής. Έτσι ενώ το κόστος χρήσης χρεωστικών καρτών σε τρίτες χώρες είναι σε επίπεδα του 0.4-0.8%, στην Ελλάδα είναι υπερδιπλάσιο.