Τα δυνατά «χαρτιά» του Χρηματιστηρίου Αθηνών

- 12/12/2017, 11:14

- SHARE

H ελληνική χρηματαγορά, οι προκλήσεις και τα νέα blue chips.

Μεσα στην τελευταία δεκαετία το Χρηματιστήριο, ο «ναός του χρήματος» που κάποτε μοίραζε αφειδώς κέρδη και δημιουργούσε από το μηδέν περιουσίες, φαίνεται να έχει χάσει την αίγλη του.

Κάτι η οικονομική κρίση που παρέσυρε στη δίνη της πλήθος εταιρειών, κάτι ο τεχνολογικός κλάδος που πήρε τη θέση των παλιών blue chips, τα δεδομένα έχουν αλλάξει άρδην, ρίχνοντας σημαντικά τις προσδοκίες των επενδυτών. Ακολουθώντας άλλοτε τα βήματα των διεθνών χρηματαγορών και άλλοτε βρισκόμενο σε αντίθετη τροχιά, το ελληνικό Χρηματιστήριο, παρά τους ισχυρούς κλυδωνισμούς, προσπαθεί δειλά δειλά να βρει και πάλι τον σταθερό βηματισμό του. Το 2008 βρέθηκε αντιμέτωπο με μια παγκόσμια κρίση που είχε ως αποτέλεσμα την αποχώρηση συντηρητικού προφίλ επενδυτικών κεφαλαίων τα οποία ήταν τοποθετημένα σε αναδυόμενες αγορές, αλλά και μεγάλων εταιρειών.

Στο μεταξύ, μια εσωτερική πτώχευση ενεργοποίησε εκ νέου εκροές και τρεις ανακεφαλαιοποίησεις του τραπεζικού κλάδου εξανέμισαν κεφάλαια 30 δισ. ευρώ. Αν συνεκτιμηθεί το γεγονός ότι το Χρηματιστήριο έκλεισε για έναν μήνα τον Ιούλιο του 2015 και ότι επί δύο χρόνια βρισκόμαστε σε καθεστώς περιορισμών στην κίνηση κεφαλαίων, που κάθε άλλο βοηθούν τη ροή κεφαλαίων προς την αγορά, αντιλαμβάνεται κανείς γιατί η ελληνική κεφαλαιαγορά βρέθηκε στο περιθώριο του ενδιαφέροντος της επενδυτικής κοινότητας.

Με την έναρξη της νέας χρονιάς και με τις προσδοκίες να μεγαλώνουν για την ελληνική οικονομία, οι επιδόσεις του Χρηματιστηρίου έχουν βελτιωθεί, με όχημα τις μεγάλες εταιρείες. Από την αρχή του χρόνου ο Γενικός Δείκτης σημειώνει κέρδη 12,36%, ενώ κινείται άλλοτε πάνω και άλλοτε κάτω από το όριο των 750 μονάδων βάσης. Ο τραπεζικός δείκτης καταγράφει περίπου απώλειες 22%, πληρώνοντας τις τοποθετήσεις του Διεθνούς Νομισματικού Ταμείου για νέα κεφάλαια που χρειάζονται τα ελληνικά πιστωτικά ιδρύματα, παρά το γεγονός ότι η Ευρωπαϊκή Κεντρική Τράπεζα έχει ξεκαθαρίσει ότι δεν υπάρχει τέτοιο ενδεχόμενο.

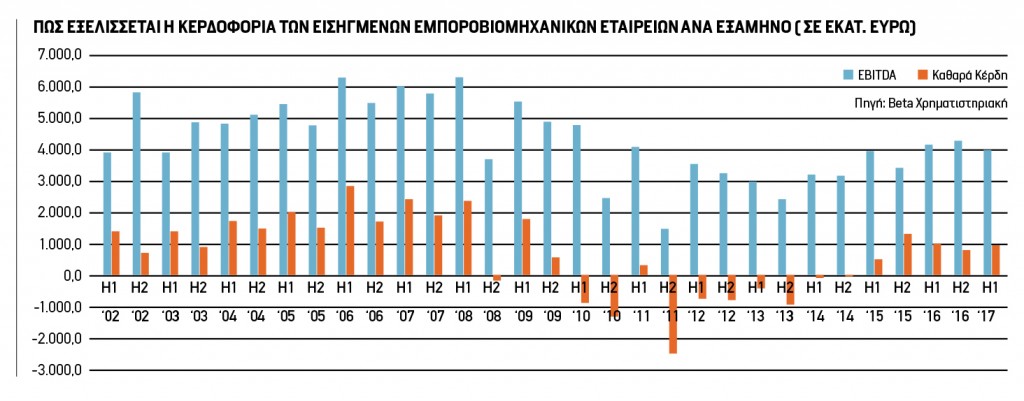

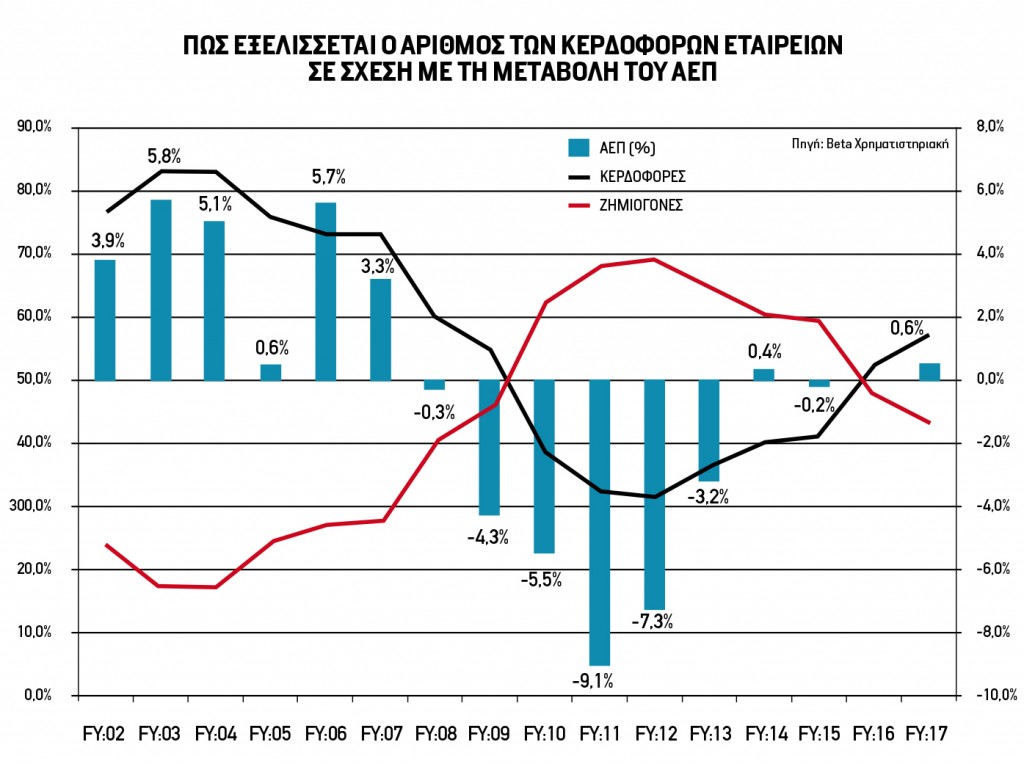

Τα δεδομένα της κερδοφορίας των εισηγμένων εταιρειών παρουσιάζουν προοδευτική βελτίωση, καθώς η σταθεροποίηση της εγχώριας ζήτησης, αλλά και η εξωστρέφεια, βοήθησαν στο να δημιουργηθεί μεγαλύτερο εισόδημα, ενώ το κόστος από τις πολυετείς αναδιαρθρώσεις έχει συμπιεστεί αισθητά. Επίσης, η συγκέντρωση των μεριδίων αγορών συνεχίζεται σε κλάδους που βρίσκονται σε μεταβατική φάση (σούπερ μάρκετ, κατασκευαστικές), μετά την έξοδο των αδύναμων εταιρειών εκτός αγοράς.

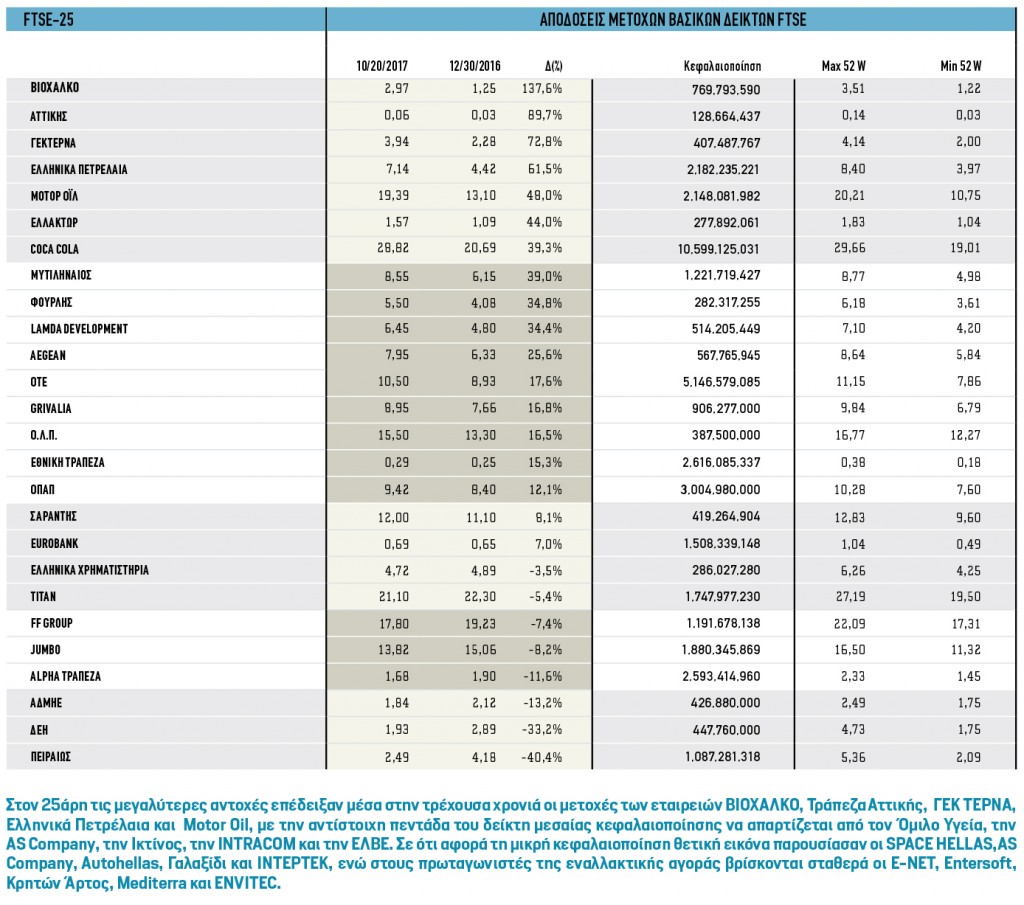

Εστιάζοντας στην πορεία που κατέγραψαν μέσα στο 2017 οι εισηγμένες στο ελληνικό Χρηματιστήριο εταιρείες, ο υπεύθυνος του Τμήματος Ανάλυσης της Beta Χρηματιστηριακής, Μάνος Χατζηδάκης, αναφέρει στο Fortune πως οι αποδόσεις των εν λόγω εταιρειών παρουσιάζουν διττή εικόνα. Η άποψή του στηρίζεται σε δύο παραμέτρους: Πρώτον, οι τράπεζες δέχονται το βάρος της αβεβαιότητας των αξιολογήσεων της οικονομίας, καθώς και το ενδεχόμενο κεφαλαιακών απωλειών από τα προσεχή stress tests. Από την άλλη, η δυναμική της κερδοφορίας για τις εμποροβιομηχανικές εισηγμένες επιχειρήσεων συνεχίζεται, καθώς στην πρόσφατη δημοσίευση των εξαμήνων η καθαρή κερδοφορία έχει διπλασιαστεί, ξεπερνώντας το ένα δισ. ευρώ.

«Τα διυλιστήρια και ο κλάδος του λιανικού εμπορίου έχουν, λόγω μεγεθών, συγκεντρώσει το επενδυτικό ενδιαφέρον, καταγράφοντας υψηλότερες αποδόσεις από την υπόλοιπη αγορά. Οι τράπεζες βρίσκονται σε μεταβατικό στάδιο, κατάσταση η οποία συνεχίζεται και στη χρήση του 2017» δηλώνει. Ακόμη, όμως, και αν υπάρχουν εταιρείες που μέσα σ’ αυτό το περιβάλλον δείχνουν να έχουν μια κινητικότητα, το βασικό ερώτημα που παραμένει αναπάντητο είναι γιατί το Χρηματιστήριο, αν και υποτιμημένο και με εμφανή σημάδια σταθερότητας τους τελευταίους μήνες, αδυνατεί να «σπάσει» τα επίπεδα των 800 μονάδων.

Ο Μάνος Χατζηδάκης παραδέχεται πως το Χρηματιστήριο, μολονότι δεν βρίσκεται σε υψηλά διετίας, δυσκολεύεται να κινηθεί υψηλότερα ή να ακολουθήσει τους διεθνείς δείκτες και εξηγεί πως αυτό οφείλεται στο ότι οι επενδυτές διατηρούν στάση αναμονής σε θέματα που βρίσκονται σε εκκρεμότητα και αφορούν τη ρύθμιση του χρέους ή την έξοδο της Ελλάδας στις αγορές, μετά την ολοκλήρωση του προγράμματος. «Σίγουρα οι καθυστερήσεις που παρατηρούνται σε μια σειρά από κομβικές αποκρατικοποιήσεις προκαλούν σκεπτικισμό ως προς την επίτευξη των ρυθμών ανάπτυξης, οι οποίοι έχουν και προβολή στα μεγέθη των επιχειρήσεων».

Ανασταλτικός παράγοντας παραμένει, σύμφωνα με τον γνωστό αναλυτή, και η χαμηλή σχετικά συναλλακτική δραστηριότητα, η οποία, παρά τις επιμέρους εξάρσεις, δεν δείχνει ικανή να υποστηρίξει υψηλότερο μέγεθος κεφαλαιοποιήσεων και να αποτιμήσει πιο αποτελεσματικά τις προοπτικές ή τα καλά νέα από την κερδοφορία των εταιρειών. «Στο στέγνωμα της αγοράς έχει παίξει κάποιον ρόλο και η γρήγορη έκδοση εταιρικών ομολόγων, η οποία απορρόφησε από την αγορά ρευστότητα συνολικού ύψους 600 εκατ. ευρώ» επισημαίνει.

Την ίδια ώρα, οι προκλήσεις που θα κληθεί να αντιμετωπίσει το Χρηματιστήριο Αξιών Αθηνών μέσα στο 2018 είναι πολλές, με τη μεγαλύτερη να επικεντρώνεται στον τραπεζικό κλάδο. «Αφενός οι τράπεζες πρέπει να επιταχύνουν την πώληση των μη εξυπηρετούμενων δανείων και τη μείωσή τους με βάση το πρόγραμμα του SSM, αφετέρου η διαδικασία αυτή οφείλει να γίνει έτσι που να μην προκαλέσει ζημιές σε βαθμό που να χρειαστούν οι τράπεζες καινούργια κεφάλαια» τονίζει.

Προσθέτει δε πως η εφαρμογή του «λογιστικού προτύπου 9», καθώς και οι όποιες επιδράσεις από το τεστ αντοχής, φαίνονται επί του παρόντος να είναι εντός των δυνατοτήτων των ισολογισμών των τραπεζών. Επίσης, το κλείσιμο της γ’ αξιολόγησης και η οριστικοποίηση με ποσοτικά δεδομένα των δράσεων για την ελάφρυνση του χρέους αποτελούν κομβικά γεγονότα για την πορεία της χρονιάς, πιθανότατα καθοριστικά για μια μαζική αλλαγή στην επενδυτική ψυχολογία και την προσέλκυση επενδύσεων, καταθέσεων και νέων κεφαλαίων στη χρηματιστηριακή αγορά.

Τέλος, ο χρηματιστηριακός αναλυτής υπογραμμίζει τη δυναμική μικρομεσαίων τίτλων (Πλαστικά Θράκης, Quest, Κρι- Κρι, Flexopack κ.λπ.) που συστηματικά έχουν επιτύχει να διευρύνουν τον κύκλο εργασιών και την κερδοφορία τους φθάνοντας σε πολύ διακριτά μεγέθη, διεκδικώντας διεθνές επενδυτικό ενδιαφέρον.

* To κείμενο δημοσιεύεται στο νέο τεύχος του Fortune που κυκλοφορεί σήμερα στα περίπτερα.