Από 24-26 Ιουλίου η δημόσια προσφορά της CNL

- 19/07/2018, 19:05

- SHARE

Η εταιρία εκδίδει 400.000 νέες μετοχές ονομαστικής αξίας 10 ευρώ έκαστη και εισέρχεται στο Χρηματιστήριο. Πώς θα γίνει η κατανομή των τίτλων.

Πρόσκληση στους επενδυτές να συμμετάσχουν στη δημόσια προσφορά, με την έκδοση 400.000 νέων μετοχών ονομαστικής αξίας 10 ευρώ έκαστη και την εισαγωγή του συνόλου των μετοχών στο ΧΑ εξέδωσε η CNL Capital.

H εσωτερική αξία της μετοχής, με βάση την αποτίμηση του χαρτοφυλακίου της Εταιρείας την 16.7.2018 ανέρχεται σε €10,44 , δηλαδή εμφανίζει premium 4,4% σε σχέση με την ονομαστική αξία της.

Η Τακτική Γενική Συνέλευση των Μετόχων της CNL Capital Ε.Κ.Ε.Σ. – Δ.Ο.Ε.Ε της 2.4.2018 αποφάσισε την εισαγωγή των μετοχών της Εταιρείας στην Κύρια Αγορά του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.») και ειδικότερα:

• Την Αύξηση του Μετοχικού Κεφαλαίου της Εταιρείας έως €4.000.000 με την έκδοση 400.000 νέων κοινών ονομαστικών μετοχών (εφεξής οι «Προσφερόμενες Μετοχές»), ονομαστικής αξίας €10,00 εκάστη (εφεξής η «Δημόσια Προσφορά»).

• Το Διοικητικό Συμβούλιο της Εταιρείας εξουσιοδοτήθηκε όπως ρυθμίσει, σύμφωνα με την ισχύουσα νομοθεσία, όλα τα θέματα που σχετίζονται με τη διαδικασία της Αύξησης και της Δημόσιας Προσφοράς και την εισαγωγή των μετοχών της Εταιρείας στην Κύρια Αγορά του Χ.Α.

• Οι Προσφερόμενες Μετοχές θα διατεθούν προς κάλυψη μέσω Δημόσιας Προσφοράς στο σύνολο του επενδυτικού κοινού με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών (εφεξής το «Η.ΒΙ.Π.»), θα καταχωρηθούν στο Σ.Α.Τ. και θα εισαχθούν προς διαπραγμάτευση στην Κύρια Αγορά του Χ.Α.

• Τυχόν διαφορά από την έκδοση των μετοχών υπέρ το άρτιο, δηλαδή μεταξύ της τιμής διάθεσης/εγγραφής και της ονομαστικής αξίας των νέων μετοχών, θα αχθεί σε πίστωση του λογαριασμού «Αποθεματικό υπέρ το Άρτιο».

Οι Προσφερόμενες Μετοχές θα έχουν δικαίωμα απόληψης μερίσματος από τα κέρδη της χρήσης 2018, εφόσον συντρέξουν οι νόμιμες προϋποθέσεις για καταβολή μερίσματος από τη χρήση 2018.

Η Αύξηση Μετοχικού Κεφαλαίου θα καλυφθεί με την κατανομή των μετοχών μεταξύ Ιδιωτών και Ειδικών επενδυτών σύμφωνα με τους όρους που προβλέπονται στην υπ’ αρ. 9/687/3.7.2014 απόφαση της Ε.Κ. για κάθε κατηγορία επενδυτών και ειδικότερα:

– Ποσοστό τουλάχιστον 30% των μετοχών της Δημόσιας Προσφοράς (ήτοι 120.000 μετοχές σε περίπτωση πλήρους κάλυψης) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

– Το υπόλοιπο 70% των μετοχών (ήτοι 280.000 μετοχές σε περίπτωση πλήρους κάλυψης) θα κατανεμηθεί μεταξύ των δύο κατηγοριών με βάση τη συνολική ζήτηση που θα εκδηλωθεί σε κάθε κατηγορία επενδυτών.

Η έκδοση των Προσφερόμενων Μετοχών θα πραγματοποιηθεί βάσει των διατάξεων του Κ.Ν. 2190/1920 και του Καταστατικού της Εταιρείας.

Σε περίπτωση που η κάλυψη της παρούσας Αύξησης Μετοχικού Κεφαλαίου δεν είναι πλήρης, θα ισχύσει το άρθρο 13α του Κ.Ν. 2190/1920, ώστε το μετοχικό κεφάλαιο της Εταιρείας να αυξηθεί μέχρι του ποσού της τελικής κάλυψης.

Εφόσον δεν επιτευχθεί επαρκής διασπορά και κατά συνέπεια δεν πληρείται το κριτήριο για την εισαγωγή της Εταιρείας στην Κύρια Αγορά του Χ.Α., θα αποδοθούν τα κεφάλαια πίσω στους επενδυτές (επομένως δεν θα λάβουν μετοχές της Εκδότριας). Τα δεσμευθέντα ποσά καταθέσεων υπόκεινται στους όρους της αρχικής κατάθεσης (προθεσμία, επιτόκιο κ.τ.λ) μέχρι την αποδέσμευσή τους.

Οι Ανάδοχοι δεν αναλαμβάνουν οποιαδήποτε ευθύνη για την ικανοποίηση των όρων περί διασποράς των μετοχών που έχουν επιβληθεί σύμφωνα με την κείμενη νομοθεσία, ούτε προς τις συνέπειες από τυχόν μη ικανοποίηση των όρων αυτών.

Περαιτέρω πληροφορίες για την Εταιρεία, τις μετοχές και τον τρόπο διάθεσης των νέων μετοχών περιλαμβάνονται στο σχετικό Ενημερωτικό Δελτίο, το περιεχόμενο του οποίου εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς κατά τη συνεδρίαση της 19.7.2018, μόνον όσον αφορά στην κάλυψη των αναγκών πληροφόρησης του επενδυτικού κοινού, όπως αυτές καθορίζονται από τις διατάξεις του Κανονισμού (ΕΚ) 809/2004 της Επιτροπής των Ευρωπαϊκών Κοινοτήτων.

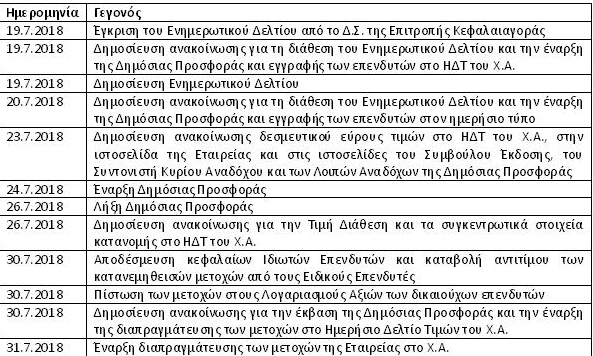

ΑΝΑΜΕΝΟΜΕΝΟ ΧΡΟΝΟΔΙΑΓΡΑΜΜΑ

Το αναμενόμενο χρονοδιάγραμμα διάθεσης των Προσφερομένων Μετοχών με Δημόσια Προσφορά είναι το ακόλουθο:

Σημειώνεται ότι, το ανωτέρω χρονοδιάγραμμα εξαρτάται από αρκετούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Στην περίπτωση αυτή θα υπάρξει σχετική ανακοίνωση στον Τύπο.

ΤΙΜΗ ΔΙΑΘΕΣΗΣ

Η τιμή διάθεσης των Προσφερομένων Μετοχών (εφεξής η «Τιμή Διάθεσης») θα καθοριστεί από τον Συντονιστή Κύριο Ανάδοχο, σύμφωνα με την παρ. 2 και 3 του άρθρου 8 του Ν. 3401/2005 και το άρθρο 8 της απόφασης 9/687/3.7.2014 της Επιτροπής Κεφαλαιαγοράς, όπως ισχύουν. Η Τιμή Διάθεσης θα γνωστοποιηθεί στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθεί, σύμφωνα με το άρθρο 8 της απόφασης 9/687/3.7.2014 της Επιτροπής Κεφαλαιαγοράς και την παρ. 2 του άρθρου 14 του Ν. 3401/2005, το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς. Ταυτόχρονα με τον καθορισμό της Τιμής Διάθεσης θα αποφασιστεί και η οριστική κατανομή των Προσφερόμενων Μετοχών. Σε κάθε περίπτωση, η Τιμή Διάθεσης θα καθορισθεί εντός του δεσμευτικού εύρους τιμών, το οποίο θα ανακοινωθεί την 23.7.2018.

Για τον προσδιορισμό του δεσμευτικού εύρους τιμών εντός του οποίου θα υποβάλλουν τις προσφορές τους οι Ειδικοί Επενδυτές στο Βιβλίο Προσφορών (βλ. σχετικά κατωτέρω), ακολουθείται από το Συντονιστή Κύριο Ανάδοχο η διαδικασία του Pre Marketing, συνεκτιμώντας τόσο τη χρηματιστηριακή συγκυρία όσο και την οικονομική θέση και τις προοπτικές της Εταιρείας. Κατά την περίοδο που προηγείται της διαδικασίας του Βιβλίου Προσφορών, ο Συντονιστής Κύριος Ανάδοχος έλαβε ενδεικτικές προσφορές από επαρκή αριθμό Ειδικών Επενδυτών, οι οποίοι καλύπτουν σημαντικό τμήμα της αγοράς, ώστε να προσδιορίσει, σύμφωνα με επαγγελματικά κριτήρια, την τιμή που ανταποκρίνεται καλύτερα στις συνθήκες ζήτησης της αγοράς.

Η Τιμή Διάθεσης θα καθορισθεί με βάση τις προσφορές που θα υποβάλλουν οι Ειδικοί Επενδυτές στο Βιβλίο Προσφορών (διαδικασία «Βook building») μέσω του Η.ΒI. Π. Η εν λόγω διαδικασία υποβολής προσφορών θα ακολουθηθεί για το μέρος της Δημόσιας Προσφοράς που αφορά τους Ειδικούς Επενδυτές και θα πραγματοποιηθεί ταυτόχρονα με τις εγγραφές των Ιδιωτών Επενδυτών.

Οι Ειδικοί Επενδυτές θα υποβάλλουν τις προσφορές τους για τις Προσφερόμενες Μετοχές εντός του δεσμευτικού εύρους τιμών που θα οριστεί από τον Συντονιστή Κύριο Ανάδοχο και θα δημοσιευθεί σύμφωνα με το άρθρο 8 της απόφασης 9/687/3.7.2014 της Επιτροπής Κεφαλαιαγοράς και με την παρ. 2 του άρθρου 14 του Ν. 3401/2005 το αργότερο την προτεραία της έναρξης της περιόδου της Δημόσιας Προσφοράς καθώς και με την ανακοίνωση – πρόσκληση στο επενδυτικό κοινό. Στην ανωτέρω ανακοίνωση θα περιλαμβάνεται και το συνολικό ποσό στο οποίο δύναται να ανέλθει η Δημόσια Προσφορά.

Η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, Ειδικούς και Ιδιώτες, που θα συμμετάσχουν στη διάθεση μετοχών με Δημόσια Προσφορά.

Σύμφωνα με την παρ. 3 του άρθρου 8 της απόφασης 9/687/3.7.2014 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, η Τιμή Διάθεσης δεν μπορεί να προσδιοριστεί σε ύψος στο οποίο δεν καλύπτεται πλήρως η προσφορά, εκτός αν πρόκειται για το κατώτατο όριο του δεσμευτικού εύρους τιμών, ενώ σύμφωνα με την παρ. 1 του άρθρου 8 της ίδιας απόφασης, η ανώτατη τιμή του εύρους τιμής δεν μπορεί να υπερβαίνει την κατώτατη κατά ποσοστό μεγαλύτερο του 20%.

Για περισσότερες πληροφορίες σχετικά με την Τιμή Διάθεσης βλέπε Κεφ. 4.7.1. «Τιμή Διάθεσης Μετοχών με Δημόσια Προσφορά» του Ενημερωτικού Δελτίου της Εταιρείας που καταρτίστηκε για τη Δημόσια Προσφορά.

ΔΙΑΔΙΚΑΣΙΑ ΠΡΟΣΦΟΡΑΣ ΚΑΙ ΚΑΤΑΝΟΜΗΣ ΤΩΝ ΜΕΤΟΧΩΝ

Η διάθεση των 400.000 Προσφερόμενων Μετοχών θα πραγματοποιηθεί με Δημόσια Προσφορά αυτών στο επενδυτικό κοινό μέσω της υπηρεσίας Η.ΒΙ.Π.

Οι ενδιαφερόμενοι Ιδιώτες Επενδυτές υποβάλλουν τις αιτήσεις εγγραφής στο Συντονιστή Κύριο Ανάδοχο, στους Λοιπούς Αναδόχους, καθώς και στα μέλη Η.ΒΙ.Π. και τους Χειριστές του λογαριασμού τους στο Σ.Α.Τ. που συνεργάζονται με τα Μέλη Η.ΒΙ.Π. για την υποβολή των αιτήσεων εγγραφής μέσω της Υπηρεσίας Η.ΒΙ.Π. Οι Ειδικοί Επενδυτές, υποβάλλουν τις αιτήσεις εγγραφής απευθείας στον Συντονιστή Κύριο Ανάδοχο και στους Λοιπούς Αναδόχους.

Ανώτατο όριο εγγραφής ανά επενδυτή, σύμφωνα με την παρ. 4 του άρθρου 4 της απόφασης 9/687/3.7.2014 της Επιτροπής Κεφαλαιαγοράς, όπως ισχύει, είναι η αξία του συνολικού αριθμού των Προσφερόμενων Μετοχών, ήτοι 400.000 μετοχές, ενώ ελάχιστο όριο συμμετοχής είναι η μία (1) μετοχή.

Για να συμμετάσχει ο ενδιαφερόμενος επενδυτής στη Δημόσια Προσφορά των Μετοχών, πρέπει να διατηρεί Μερίδα Επενδυτή και Λογαριασμό Αξιών στο Σ.Α.Τ. και να υποβάλει, κατά τη διάρκεια της Δημόσιας Προσφοράς, αίτηση εγγραφής για τις μετοχές.

Κάθε αίτηση εγγραφής:

(α) κατονομάζει τον επενδυτή που την υποβάλλει και προσδιορίζει υποχρεωτικά τον αριθμό της Μερίδας Επενδυτή και τον αριθμό του Λογαριασμού Αξιών του επενδυτή,

(β) περιλαμβάνει αίτημα εγγραφής του επενδυτή στη Δημόσια Προσφορά, καθώς και αίτημα – δήλωση ανάληψης υποχρέωσης κάλυψης προσδιοριζόμενου ακεραίου αριθμού μετοχών, με ελάχιστο επιτρεπτό όριο τη μία (1) μετοχή και μέγιστο επιτρεπτό όριο τις τετρακόσιες χιλιάδες (400.000) μετοχές,

(γ) εφόσον αφορά σε Ειδικό Επενδυτή, υποβάλλεται από τον Ειδικό Επενδυτή,

(δ) είναι νομικά δεσμευτική, και

(ε) δεν δύναται να ανακληθεί ή τροποποιηθεί μετά από τη λήξη της Δημόσιας Προσφοράς.

Οι επενδυτές δεν βαρύνονται με κόστη και φόρους για τη μεταβίβαση των Προσφερόμενων Μετοχών και την καταχώρησή τους στους Λογαριασμούς Αξιών.

Ο αριθμός των μετοχών που θα κατανεμηθεί σε κάθε επενδυτή θα αντιστοιχεί σε ακέραιο αριθμό μονάδων διαπραγμάτευσης. Μονάδα διαπραγμάτευσης είναι ο τίτλος της μίας (1) μετοχής. Οι μετοχές της έκδοσης είναι εκφρασμένες σε ευρώ.

Σε περίπτωση που δεν αναληφθεί πλήρως το σύνολο των Προσφερομένων Μετοχών με Δημόσια Προσφορά από το επενδυτικό κοινό, οι Ανάδοχοι δεν υποχρεούνται να αγοράσουν τις αδιάθετες μετοχές. Οι Ανάδοχοι έχουν αναλάβει μόνο τη διάθεση των μετοχών στο επενδυτικό κοινό.

ΙΔΙΩΤΕΣ ΕΠΕΝΔΥΤΕΣ

Οι ενδιαφερόμενοι Ιδιώτες Επενδυτές θα εγγράφονται στην ανώτατη τιμή του δεσμευτικού εύρους τιμών. Η αξία της συμμετοχής για τους Ιδιώτες Επενδυτές ορίζεται ως ο αριθμός των αιτούμενων μετοχών επί την ανώτατη τιμή του δεσμευτικού εύρους που θα ανακοινωθεί.

Σύμφωνα με την απόφαση 9/687/3.7.2014 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, το ποσοστό μετοχών που θα κατανεμηθεί στους Ιδιώτες Επενδυτές θα είναι τουλάχιστον ίσο του 30% του συνόλου των μετοχών που προσφέρονται με Δημόσια Προσφορά (ήτοι 120.000 μετοχές).

Σε περίπτωση κατά την οποία η συνολική ζήτηση εκ μέρους Ιδιωτών Επενδυτών υπολείπεται του ποσοστού 30% του συνόλου των προς Προσφερόμενων Μετοχών, οι αιτήσεις εγγραφής των Ιδιωτών Επενδυτών θα ικανοποιηθούν πλήρως, έως του ύψους για το οποίο εκδηλώθηκε πράγματι ζήτηση, οι δε μετοχές, που αντιστοιχούν στην υστέρηση έναντι του συνολικού ποσοστού 30% του συνόλου των Προσφερόμενων Μετοχών, θα μεταφερθούν στην κατηγορία των Ειδικών Επενδυτών προς διάθεση.

Κατά την κατανομή των Προσφερόμενων με Δημόσια Προσφορά Μετοχών στα φυσικά και νομικά πρόσωπα και οντότητες που δεν εμπίπτουν στην κατηγορία των Ειδικών Επενδυτών, θα δοθεί προτεραιότητα σε όλες τις αιτήσεις εγγραφής για το τμήμα τους που αφορά έως 120 μετοχές («κατά προτεραιότητα όριο») εφόσον τελικά κατανεμηθεί στην συγκεκριμένη κατηγορία το 30% του συνόλου των μετοχών που προσφέρονται με Δημόσια Προσφορά. Το κατά προτεραιότητα όριο δύναται να αναπροσαρμοστεί προς τα κάτω με βάση τη ζήτηση που θα εκδηλωθεί κατά την Δημόσια Προσφορά με μείωση του ανά επενδυτή κατανεμόμενου αριθμού μετοχών.

Ο Συντονιστής Κύριος Ανάδοχος της Δημόσιας Προσφοράς θα ενημερώσει μετά το πέρας της Δημόσιας Προσφοράς την Επιτροπή Κεφαλαιαγοράς και το επενδυτικό κοινό για το κατά προτεραιότητα όριο της τελικής κατανομής.

Αν μετά την ικανοποίηση των κατά προτεραιότητα εγγραφών, σύμφωνα με τα ανωτέρω, παραμένουν αδιάθετες μετοχές, αυτές θα κατανεμηθούν στους Ιδιώτες Επενδυτές που ενεγράφησαν για αριθμό μετοχών μεγαλύτερο του τελικά διαμορφωμένου κατά προτεραιότητα ορίου, αναλογικά με βάση το μη ικανοποιηθέν τμήμα της εγγραφής τους. Αν μετά την ανωτέρω κατανομή παραμένουν αδιάθετες μετοχές, θα κατανεμηθεί από μία επιπλέον μονάδα διαπραγμάτευσης στους επενδυτές που είχαν τα μεγαλύτερα ανικανοποίητα τμήματα της εγγραφής τους. Σε περίπτωση που δύο ή περισσότεροι Ιδιώτες Επενδυτές έχουν το ίδιο ύψος αδιάθετου υπολοίπου θα δοθεί προτεραιότητα σε αυτόν/αυτούς που υπέβαλλαν νωρίτερα την εντολή.

Ο αιτήσεις εγγραφής των Ιδιωτών Επενδυτών για την απόκτηση μετοχών γίνονται δεκτές, εφόσον έχει καταβληθεί στους Αναδόχους καθώς και στα μέλη Η.ΒΙ.Π. και τους Χειριστές του λογαριασμού τους στο Σ.Α.Τ. που συνεργάζονται με τα Μέλη Η.ΒΙ.Π. για την υποβολή των αιτήσεων εγγραφής μέσω της Υπηρεσίας Η.ΒΙ.Π., σε μετρητά ή με τραπεζική επιταγή το ισόποσο της συμμετοχής είτε έχει δεσμευθεί το ισόποσο της συμμετοχής σε πάσης φύσεως τραπεζικούς λογαριασμούς καταθέσεων των επενδυτών πελατών τους ή σε λογαριασμούς του άϋλων τίτλων ομολόγων ή εντόκων γραμματίων κεντρικών κυβερνήσεων χωρών της Ζώνης Α όπως αυτή ορίζεται στην ΠΔ/ΤΕ/2524/23.7.2003 (εφεξής «Ζώνη Α»), είτε, τέλος, έχει δεσμευθεί το προϊόν συμφωνίας επαναγοράς φυσικών τίτλων (Reverse Repo) κεντρικών κυβερνήσεων της Ζώνης Α. Η συμμετοχή στη Δημόσια Προσφορά δεν μπορεί να γίνει με προσωπική επιταγή ή με τη δέσμευση άλλων αξιογράφων ή αξιών, όπως μεριδίων αμοιβαίων κεφαλαίων, ή με την παροχή οποιασδήποτε άλλης μορφής εξασφάλισης, όπως εγγυητικής επιστολής, ενεχύρου επί αξιογράφων, εκχώρησης απαιτήσεων κ.λ.π. Οι αιτήσεις εγγραφής θα γίνονται δεκτές μόνο εφόσον οι Ιδιώτες Επενδυτές είναι δικαιούχοι ή συνδικαιούχοι των λογαριασμών βάσει των οποίων εγγράφονται.

ΕΙΔΙΚΟΙ ΕΠΕΝΔΥΤΕΣ

Η διαδικασία υποβολής των προσφορών των Ειδικών Επενδυτών θα διαρκέσει από την πρώτη μέχρι και την τελευταία ημέρα της Δημόσιας Προσφοράς.

Οι προσφορές των Ειδικών Επενδυτών στο Η.ΒΙ.Π. πρέπει να περιλαμβάνουν τον αριθμό μετοχών που επιθυμεί να αποκτήσει ο επενδυτής και την αντίστοιχη τιμή, η οποία θα πρέπει να βρίσκεται εντός του καθορισμένου εύρους τιμών. Κάθε Ειδικός Επενδυτής μπορεί να αιτηθεί την συμμετοχή του σε μέχρι τρεις (3) διαφορετικές τιμές προσδιορίζοντας και τις αντίστοιχες ποσότητες για κάθε τιμή.

Ως αξία συμμετοχής νοείται το γινόμενο του αιτούμενου αριθμού των μετοχών επί την τιμή της προσφοράς, ή αν δεν υπάρχει τέτοια, επί την ανώτατη τιμή του ανακοινωθέντος δεσμευτικού εύρους τιμών.

Επίσης οι Ειδικοί Επενδυτές θα έχουν τη δυνατότητα να προσδιορίσουν το μέγιστο αριθμό μετοχών που επιθυμούν να τους κατανεμηθεί ως ποσοστό επί τις εκατό (%) του συνολικού ποσού των μετοχών που θα εκδοθεί και έως του οποίου θα περιορίζεται τελικώς η συμμετοχή τους στο μετοχικό κεφάλαιο της Εταιρείας.

Η τιμή που θα συμπεριλαμβάνεται στην αίτηση εγγραφής, η οποία θα είναι εντός του εύρους που θα ανακοινωθεί, θα είναι με βήμα τιμής €0,01.

Για τη συμμετοχή τους στη Δημόσια Προσφορά, οι ενδιαφερόμενοι Ειδικοί Επενδυτές θα πρέπει να απευθύνονται στον Συντονιστή Κύριο Ανάδοχο ή στους Λοιπούς Αναδόχους έχοντας συμπληρώσει σχετική αίτηση εγγραφής.

Το ποσό που αντιστοιχεί στην αξία των μετοχών, κατά τα ανωτέρω, πρέπει να έχει καταβληθεί στο λογαριασμό της ΕΛ.Κ.Α.Τ. μέχρι τις 11:00 π.μ. ώρα Ελλάδος της δεύτερης εργάσιμης ημέρας από τη λήξη της Δημόσιας Προσφοράς σύμφωνα με τα οριζόμενα στην Απόφαση Η.ΒΙ.Π. Ο Συντονιστής Κύριος Ανάδοχος, σε συνεργασία με την Εταιρεία, δύναται κατά την απόλυτη διακριτική τους ευχέρεια να παρατείνουν την εν λόγω χρονική προθεσμία μέχρι τις 11:55 π.μ. ώρα Ελλάδος, της ίδιας ημέρας.

Αναλυτικές πληροφορίες για τη διαδικασία κατανομής των μετοχών παρέχονται στην ενότητα 4.7.6. «Διαδικασία Κατανομής της Δημόσιας Προσφοράς» του Ενημερωτικού Δελτίου.