Moody’s: Credit positive η επικείμενη αύξηση κεφαλαίου της Intralot

- 04/05/2022, 11:10

- SHARE

Στις 26 Απριλίου 2022, η Intralot ανακοίνωσε γενική συνέλευση μετόχων προκειμένου να λάβει έγκριση για αύξηση κεφαλαίου.

Αυτή αναμένεται να λάβει χώρα μέσω έκδοσης δικαιωμάτων μέγιστου ονομαστικού ποσού περίπου 66,84 εκατ. ευρώ, που θα αντιστοιχεί περίπου στο 150% του τρέχοντος καταβεβλημένου μετοχικού κεφαλαίου της εταιρείας.

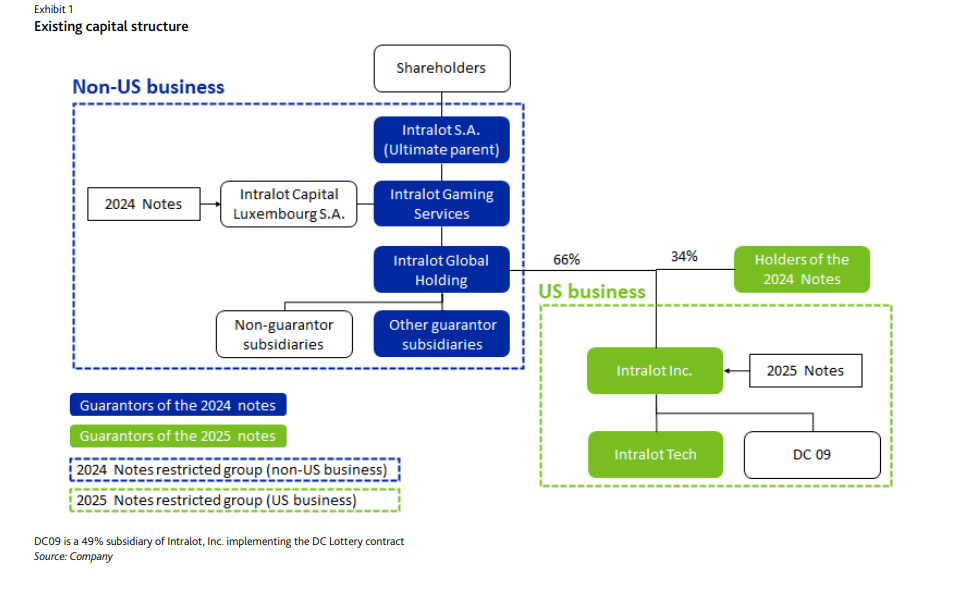

Τα κεφάλαια της αύξησης θα χρησιμοποιηθούν για την επαναγορά ποσοστού περίπου 34% της Intralot US Securities B.V. (Intralot US, που ανήκει επί του παρόντος σε κατόχους ομολογιών λήξεως το 2024) το οποίο ανταλλάχθηκε κατά την αναδιάρθρωση του χρέους του Αυγούστου 2021 και την έκδοση νέων ομολόγων που λήγουν το 2025.

Αυτό θα φέρει στην κατοχή της Intralot το 100% της Intralot US, όπως συνέβαινε πριν από την πρόσφατη αναδιάρθρωση. Η συνέλευση των μετόχων θα πραγματοποιηθεί τον Μάιο και η επαναγορά θα «κλείσει» τον Ιούλιο.

Σύμφωνα με τη Moody’s, εάν η αύξηση κεφαλαίου υλοποιηθεί όπως έχει προγραμματιστεί, θα είναι πιστωτικά θετική για την εταιρεία επειδή θα απλοποιεί την κεφαλαιακή δομή του ομίλου και θα παρέχει στην Intralot πλήρη πρόσβαση στις ταμειακές ροές της επιχείρησης στις ΗΠΑ – που αποτελεί την κύρια πηγή δημιουργίας ταμειακών ροών.

Ειδικότερα, η συναλλαγή θα εξαλείψει ανισορροπίες που αφορούν την τρέχουσα δομή, η οποία περιέχει δύο περιορισμένες ομάδες τίτλων χρέους (τα ομόλογα του 2024 και τα ομόλογα του 2025), με διαφορετικά πιστωτικά προφίλ όσον αφορά τους εγγυητές, αλλά και την κατανομή του χρέους και των κερδών EBITDA.

Σημειώνεται πως, εκτός από την αποτίμηση των ιδίων κεφαλαίων της επιχείρησης στις ΗΠΑ, η αποπληρωμή των ομολόγων του 2024 εξαρτάται, σε μεγάλο βαθμό, από τη δημιουργία μετρητών και συγκεκριμένα από τα μερίσματα που λαμβάνει από τις εν Αμερική επιχειρήσεις.

Η Intralot αναμένεται να επαναγοράσει το 34% της Intralot US, χωρίς αύξηση του χρέους, ούτε χρήση μετρητών από τον ισολογισμό της, επειδή η αγορά μετοχών θα εξαρτηθεί από την έκδοση μετοχικού κεφαλαίου.

Η τιμή ανά μετοχή δεν έχει ακόμη καθοριστεί. Ωστόσο, όπως αναφέρει η Moody’s, η Intralot σκοπεύει να συγκεντρώσει περίπου 130 εκατ. ευρώ. Το ποσό αυτό θα κάλυπτε την τιμή κτήσης, η οποία έχει ήδη καθοριστεί.

Η αύξηση κεφαλαίου θα πραγματοποιηθεί πριν η εταιρεία αγοράσει το 34% της Intralot US τον Ιούλιο. Σε περίπτωση που δεν ασκηθούν όλα τα δικαιώματα προτίμησης από τους μετόχους της εταιρείας, η Intralot έχει συνάψει Μνημόνιο Συνεργασίας (MoU) με την Standard General Master Fund II L.P., μια ετερόρρυθμη εταιρεία των ΗΠΑ (με έδρα το Delaware), η οποία έχει συναινέσει ότι θα αποκτήσει όλες τις αδιάθετες μετοχές έναντι τιμής που δεν θα υπερβαίνει τα 0,58 ευρώ ανά μετοχή και μέχρι αριθμού μετοχών που δεν θα υπερβαίνει το 1/3 του συνόλου των μετοχών με δικαίωμα ψήφου της Εταιρείας (ονομαστική αξία περίπου 38 εκατ. ευρώ). Αυτό το MOU αυξάνει την πιθανότητα η Intralot να συγκεντρώσει επαρκή έσοδα για να επαναγοράσει το 34% της Intralot US, αναφέρει η Moody’s.

Όσον αφορά τη χρηματοοικονομική πολιτική, η εταιρεία έχει ανακοινώσει σχέδιο αναχρηματοδότησης των ομολόγων που λήγουν το 2025 και φέρουν ένα σχετικά υψηλό τοκομερίδιο μετρητών, στο επίπεδο του 7%. Σύμφωνα με τον οίκο αξιολόγησης, μια αναχρηματοδότηση αυτών των ομολογιών με δυνητικά χαμηλότερο τοκομερίδιο θα ήταν ένα περαιτέρω θετικό πιστωτικό.

Επισημαίνεται πως η Intralot ανέφερε έσοδα 414 εκατ. ευρώ για το 2021, αύξηση 20% σε σχέση με τα έσοδα 345 εκατ. ευρώ το 2020, κυρίως λόγω της ανάκαμψης στο τμήμα Αδειοδοτημένων Δραστηριοτήτων και της άνοδο στον τομέα των Συμβάσεων Τεχνολογίας στις ΗΠΑ.

Τα αναφερόμενα EBITDA αυξήθηκαν από 66 ευρώ σε 110 εκατ. ευρώ την ίδια περίοδο λόγω των υψηλότερων εσόδων, της ισχυρότερης απόδοσης στις ΗΠΑ, ενώ τα λειτουργικά έξοδα παρέμειναν σε γενικές γραμμές σταθερά.