Societe Generale: Τι φέρνει η επενδυτική βαθμίδα για τα ελληνικά ομόλογα

- 30/06/2023, 10:39

- SHARE

Στο πώς θα μπορούσε να επηρεάσει η έλευση της επενδυτικής βαθμίδας τη ζήτηση για τα ελληνικά ομόλογα αναφέρεται με έκθεσή της η γαλλική Societe Generale…

Ειδικότερα, όπως επισημαίνει, η επανεκλογή της ΝΔ στην κυβέρνηση αποτελεί εχέγγυο για τη συνέχιση της πολιτικής των μεταρρυθμίσεων. Υπενθυμίζεται πως στις εκλογές της 25ης Ιουνίου η ΝΔ κέρδισε περίπου το 40,6% των ψήφων, εξασφαλίζοντας την πλειοψηφία με περίπου 158 από τις 300 έδρες στο κοινοβούλιο.

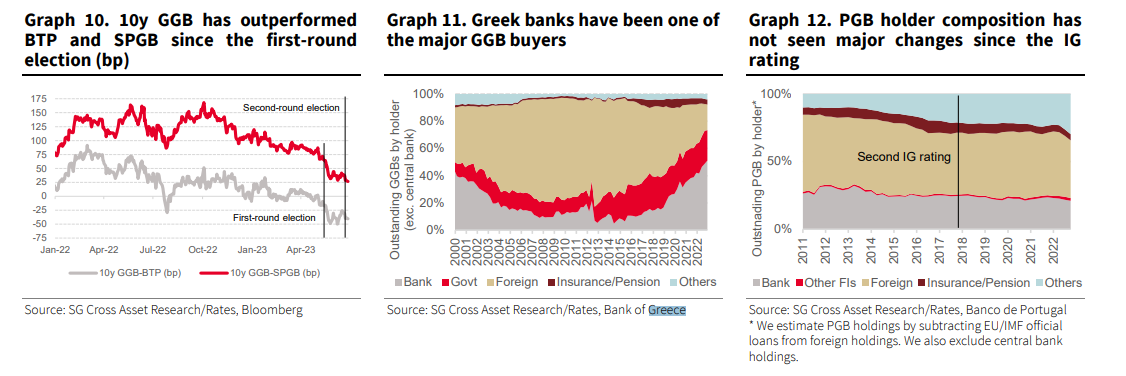

Στη Βουλή μπήκε για πρώτη φορά και το ακροδεξιό κόμμα Σπαρτιάτες. Η ΝΔ και ο αρχηγός της Μητσοτάκης δεσμεύτηκαν να δρομολογήσουν γρήγορα μεγάλες μεταρρυθμίσεις, με επίκεντρο το επιχειρηματικό περιβάλλον και τον τραπεζικό τομέα. Επειδή αυτό ήταν ένα ευρέως αναμενόμενο αποτέλεσμα, λέει η Societe Generale, οι αγορές δεν κινήθηκαν πολύ. To spread μεταξύ του ελληνικού με το ιταλικό δεκαετές είχε ήδη μειωθεί από περίπου -25 μ.β. σε -50 μ.β. μετά τη νίκη της ΝΔ στον πρώτο γύρο των εκλογών (Γράφημα 10).

Τώρα το spread διαπραγματεύεται γύρω στις -40 μ.β., το οποίο είναι πολύ χαμηλότερο από το προεκλογικό επίπεδο των 0 μ.β. και πιθανότατα ήδη προεξοφλεί αναβάθμιση αξιολόγησης από S&P ή Fitch σε επενδυτική βαθμίδα.

Σύμφωνα με τη γαλλική τράπεζα, το spread θα μπορούσε να μειωθεί περαιτέρω στις -50 μ.β., αλλά πιθανότατα θα είναι μια αργή διαδικασία ενώ πιθανή διεύρυνση της πιστωτικής διαφοράς το δεύτερο εξάμηνο του 2023 θα μπορούσε να αποτελέσει κίνδυνο. Οι επόμενες αξιολογήσεις αξιολόγησης είναι στις 20 Οκτωβρίου από τον S&P (BB+ θετικό) και την 1η Δεκεμβρίου από τον Fitch (ΒΒ+ σταθερό). «Τώρα με την άρση της πολιτικής αβεβαιότητας, πιστεύουμε ότι είναι πιθανή η αναβάθμιση από BB+ σε BBB- στις 20 Οκτωβρίου από την S&P» επισημαίνει η γαλλική τράπεζα.

Η επενδυτική βαθμίδα θα υποδεικνύει καλύτερα θεμελιώδη μεγέθη αντί να επιτρέπει αγορές από συγκεκριμένους κατόχους. «Στην έκθεση “FI Special 2H23” αναφέρθηκαμε στη βελτίωση των θεμελιωδών μεγεθών της Ελλάδας και στο τι να περιμένουμε αν δούμε ανάκτηση της επενδυτικής βαθμίδας. Σε κάθε περίπτωση, πιστεύουμε ότι υπάρχουν δύο κανάλια μέσω των οποίων η αναβάθμιση της αξιολόγησης θα μπορούσε να επηρεάσει τη ζήτηση ελληνικά ομόλογα.

Πρώτον, η δεύτερη αξιολόγηση επενδυτικής βαθμίδας από οποιονδήποτε από τους τρεις μεγάλους οίκους αξιολόγησης θα κάνει τα ελληνικά ομόλογα να πληρούν τις προϋποθέσεις για ένταξη στους περισσότερους δείκτες κρατικών ομολόγων της ζώνης του ευρώ και τα funds που παρακολουθούν αυτούς τους δείκτες θα συμπεριλάβουν τους ελληνικούς κρατικούς τίτλους στο χαρτοφυλάκιό τους αν θέλουν να ακολουθήσουν τις αποδόσεις μεμονωμένων δεικτών. Μάλιστα, η πιθανή εισροή στα ελληνικά ομόλογα θα είναι μόνο 650 εκατ. ευρώ, ένα μικρό μέγεθος σε σύγκριση με τα 81 δισ. ευρώ ελληνικών ομολόγων που βρίσκονται στην αγορά.

Δεύτερον, η επενδυτική βαθμίδα θα ενισχύσει την εμπιστοσύνη των επενδυτών στα ελληνικά ομόλογα και την προθυμία να διατηρήσουν στα χαρτοφυλάκιά τους. Αυτό μπορεί να ισχύει ιδιαίτερα για τους ξένους επενδυτές. Το 2012, ξένοι επενδυτές κάποτε κατείχαν το 80% της ελεύθερης διασποράς των ελληνικών ομολόγων, αλλά ο αριθμός αυτός είχε συρρικνωθεί στο 19% στο τέλος του 2022 με αποτέλεσμα οι εγχώριες τράπεζες να γίνουν οι κύριοι κάτοχοι ελληνικών ομολόγων.

Τούτου λεχθέντος, η δεύτερη αξιολόγηση επενδυτικής βαθμίδας της Πορτογαλίας στα τέλη του 2017 δεν προκάλεσε καμία αλλαγή στη σύνθεση των κατόχων των πορτογαλικών ομολόγων, με τους ξένους επενδυτές να κατέχουν σταθερό το 45% της ελεύθερης διασποράς τους (Γράφημα 12). Η αξιολόγηση επενδυτικής βαθμίδας για την Ελλάδα που αναμένεται για το β’ εξάμηνο του 2023 θα υποστηρίξει τα ελληνικά ομόλογα, υποδεικνύοντας ισχυρότερη θεμελιώδη αποτίμηση αντί να αυξήσει τη ζήτηση από ένα συγκεκριμένο τμήμα.