Ο κερδοσκόπος που… δεν κλαίει για την Αργεντινή

- 31/07/2014, 20:33

- SHARE

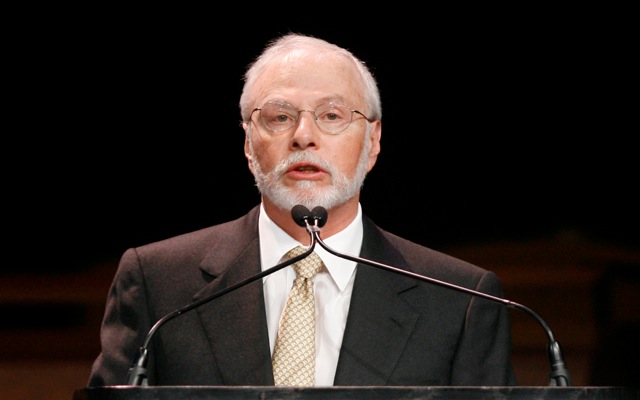

Βίος και πολιτεία του Έλιοτ Σίνγκερ, που οδηγεί το Μπουένος Άιρες σε νέα χρεοκοπία.

«Γύπας» των αγορών, αυτοδημιούργητος κερδοσκόπος, ο Αμερικανοεβραίος Έλιοτ Σίνγκερ από το Νιου Τζέρσεϊ είναι ο πιο μισητός άνθρωπος στην Αργεντινή.

Είναι ιδρυτής και CEO του κερδοσκοπικού επενδυτικού κεφαλαίου Elliott Management Corporation, παρακλάδι του οποίου είναι η NML Capital Limited, με έδρα τον φορολογικό παράδεισο των Νήσων Καϊμάν και αξιώσεις άμεσης αποπληρωμής χρέους από το Μπουένος Άιρες. Είναι επίσης μέντορας του Μαρκ Μπρόντσκι, νυν επικεφαλής της Aurelius Capital Management, του έτερου «αρπακτικού» hedge fund.

Με αυτές τις ιδιότητες λοιπόν -κι ως σκοτεινός «κρίκος» μεταξύ της NML και της Aurelius- ο Πολ, όπως τον αποκαλούν οι φίλοι του, είναι πρακτικά ο κύριος έξωθεν υπαίτιος για τη νέα, δεύτερη μέσα σε 13 χρόνια, χρεοκοπία της Αργεντινής, έστω κι εάν αυτή τη φορά είναι επιλεκτική…

Για την ακρίβεια, ο Σίνγκερ σέρνει την 3η μεγαλύτερη οικονομία της Λατινικής Αμερικής σε αυτόν τον χορό του δημοσιονομικού «Ζαλόγγου» εδώ και μία δεκαετία, περίτεχνα και μεθοδικά. Ξεκίνησε με την αγορά κρατικών ομολόγων, πίσω στη δεκαετία του ’90. Συνέχισε το 2005 και το 2010 με την κάθετη άρνησή του να συμετάσχει στο «κούρεμα» του κρατικού χρέους κατά 70%, όπως είχε ήδη συμφωνήσει οικειοθελώς το 93% των ομολογιούχων.

Προσέφυγε στα δικαστήρια, επιδιδόμενος ταυτοχρόνως σε διάφορες τεχνικές πιέσεων στο Μπουένος Άιρες. Υπό τον φόβο π.χ. κατασχέσεων, η ηγεσία της Αργεντινής είχε αναγκαστεί να ακυρώσει πολλά επίσημα ταξίδια με το προεδρικό αεροσκάφος, κυρίως σε ΗΠΑ και Γερμανία, μεταξύ 2007 και 2010. Οι φόβοι αυτοί αποδείχθηκε ότι δεν ήταν αβάσιμοι. Τον Οκτώβριο του 2012, η NML πέτυχε την κατάσχεση για 70 ολόκληρες ημέρες της φρεγάτας Libertad του πολεμικού ναυτικού της Αργεντινής, σε ένα λιμάνι της αφρικανικής Γκάνα, χρησιμοποιώντας την ανεπιτυχώς ως «όπλο» για την αποπληρωμή του κρατικού χρέους…

Τελικά, ο Σίνγκερ πέτυχε το στόχο του με τη συναίνεση της αμερικανικής Δικαιοσύνης. Η τακτική αυτή του είναι άλλωστε γνωστή, από την δεκαετία του ’90, όταν με τη σύμφωνη γνώμη των δικαστών είχε κερδοσκοπήσει σε βάρος άλλο δύο κρατών: του Περού (εισέπραξε 43 εκατ. δολ. για ομόλογα που είχε αγοράσει έναντι μόλις 8 εκατ. δολ.) και του Κονγκό (67 εκατ. δολ. για ομόλογα με αξία αρχικής αγοράς 15 εκατ. δολαρίων).

Αυτή ακριβώς είναι και η στρατηγική του επιφανούς αυτού στελέχους του «αφανούς» καπιταλισμού: με γνώμονα πάντα το εύκολο κέρδος και το υψηλό ρίσκο, αγοράζει χρέη κοψοχρονιά όταν το επιτρέπουν οι συνθήκες και με το που θα ωριμάσουν οι καταστάσεις, αξιώνει πλήρη και άμεση αποπληρωμή κερδών.

Όχι τυχαία, το όνομα του Έλιοτ Σίγκερ βρίσκεται πίσω από κάθε μεγάλο πρόγραμμα αναδιάρθρωσης, όχι μόνο κρατικών χρεών, αλλά και επιχειρηματικών κολοσσών: της Chrysler, της κατασκευάστριας εξαρτημάτων αυτοκινήτων Delphi, της Lehman Brothers!

Τώρα, στην περίπτωση της Αργεντινής, η NML και η Aurelius αξιώνουν εδώ και τώρα επιστροφές 1,3 δισ. δολαρίων, που πρακτικά «μεταφράζονται» σε κέρδη επί των αρχικών επενδύσεων της τάξης του 1.600%!

Όσο για το ποιος φταίει σε αυτήν την ιστορία; Ο Σινγκέρ είναι απόλυτος πως την ευθύνη φέρουν απόλυτα οι πολιτικοί της Αργεντινής, που μεταξύ άλλων δέχθηκαν να εκδώσουν ομόλογα βάσει του Δικαίου της πατρίδας του, της Αμερικής…

Εκεί, εν τω μεταξύ, ο Σίνγκερ γράφει χρόνια τώρα τη δική του ιστορία. Είναι μέγας χρηματοδότης των Ρεπουμπλικανών, στηρίζουν με τα κερδοσκοπικά του κέρδη πλείστες όσες προεκλογικές εκστρατείες στελεχών του κόμματος: παλαιότερα του Τζορτζ Μπους του νεότερου και του Ρούντολφ Τζουλιάνι, εσχάτως του πολιτικού «αστραχάν» Μιτ Ρόμνεϊ.

Οι σχέσεις του με το συντηρητικό πολιτικό οικοδόμημα των ΗΠΑ είναι τόσο ισχυρές, ώστε παραμένουν αδιατάρακτες από τη μανιώδη (εξαναγκαστική κατά πολλούς, μετά τον πρόσφατο γάμο του γιου του με τον άρρενα αγαπημένο του) εκστρατεία του υπέρ της νομιμοποίησης των γάμων των ομοφυλόφιλων, με «βιτρίνα» το φιλανθρωπικό του ίδρυμα, Paul E. Singer Family Foundation.

Όπως και να έχει, ο Σίνγκερ είναι ένας ισχυρός και πολύτιμος εταίρος της ακραίας φιλελεύθερης πολιτικής και οικονομικής ελίτ των ΗΠΑ. Σχεδόν καθημερινά δεν χάνει ευκαιρία να επιτίθεται κατά της παρεμβατικής πολιτικής της FED και των εμμονών του Λευκού Οίκου για την επιβολή στις αγορές ρυθμιστικού πλαισίου -που ως γνωστόν ουδόλως αρέσει στα hedge funds…

Τώρα, μέσα από τη διαμάχη του με την Αργεντινή, ο Σίνγκερ ανοίγει με δύναμη τον «ασκό του Αιόλου». «Υπάρχουν πολλές “βόμβες” που εξαπολύονται στον κόσμο κι αυτή είναι μία “βόμβα” που η Αμερική πετά στο παγκόσμιο οικονομικό σύστημα», σχολιάζει ο Νομπελίστας οικονομολόγος Τζο Στίγκλιτς. «Δεν ξέρουμε πόσο ισχυρή θα είναι αυτή η έκρηξη, αλλά δεν αφορά μόνον την Αργεντινή», παρατηρεί.

Η θέση αυτή απηχεί τις ανησυχίες πολλών αναλυτών για τις αυξημένες δυσκολίες που θα αντιμετωπίζουν εφεξής οι υπερχρεωμένες χώρες έναντι των ξένων πιστωτών, οποτεδήποτε θα επιχειρούν αναδιαρθρώσεις. Με την Αργεντινή, τονίζει ο Στίγκλιτς, «ο Έλιοτ Σίνγκερ έχει ήδη κάνει πολλή ζημιά». Αλλά αυτή ίσως να είναι μόνον η αρχή…

Με την τακτική του -γράφει σε ένα εξαιρετικά ενδιαφέρον άρθρο του o ειδικός αναλυτής και σύμβουλος επενδύσεων Μαρκ Μέλιν- «μπορεί τελικά να ενθαρρύνει κι άλλα κυρίαρχα κράτη στο να αγνοούν αποφάσεις της αμερικανικής Δικαιοσύνης, πράγμα που θα οδηγήσει σε χρεοκοπία την αγορά παραγώγων ασφαλίστρων κινδύνου. Ο Σίνγκερ», υπογραμμίζει, «έχει ήδη προειδοποιήσει επισταμένως ότι οι τράπεζες είναι ευάλωτες στους αφανείς κινδύνους των παραγώγων»…

Στην πιο πρόσφατη επιστολή του προς τους επενδυτές μάλιστα υπογραμμίζει ότι το «συνονθύλευμα» των δραστηριοτήτων στις οποίες εμπλέκονται σήμερα οι τράπεζες περιλαμβάνονται «παράγωγα με πλασματικά ποσά, που είναι συνολικά εκατονταπλάσια των κεφαλαίων που διαθέτουν». Κι ως επί το πλείστον, τα παράγωγα αυτά συνδέονται με κρατικό χρέος…

Υπό το βάρος λοιπόν μιας χρεοκοπίας της Αργεντινής, παρατηρεί ο Μέλιν, «θα μπορούσε να συμβεί το αδιανόητο: οι τράπεζες να βρεθούν υπεύθυνες για αυτό το ασταθές «παιχνίδι».

Ποιο είναι το όριο κινδύνου; Ακόμη δεν το γνωρίζουμε. Χρόνια μετά την κατάρρευση του 2008 λόγω των αδιαφανών παραγώγων, εξακολουθεί να μην υπάρχει διαφάνεια στην τραπεζική, παγκόσμια «ωρολογιακή βόμβα»!

Διαβάστε ακόμη:

Οι επιπτώσεις της νέας χρεοκοπίας της Αργεντινής