Eurobank Equities για ελληνικές τράπεζες: Ισχυρό α’ τρίμηνο – Σύσταση «buy», οι τιμές στόχοι

- 21/05/2024, 11:43

- SHARE

Ευκαιρίες για τοποθετήσεις βλέπει για τις ελληνικές τράπεζες η Eurobank Equities, καθώς το α’ τρίμηνο του 2024 κατέδειξε πως είναι ανθεκτικές και ικανές να αντεπεξέλθουν στο σύγχρονο, ιδιαίτερα απαιτητικό περιβάλλον.

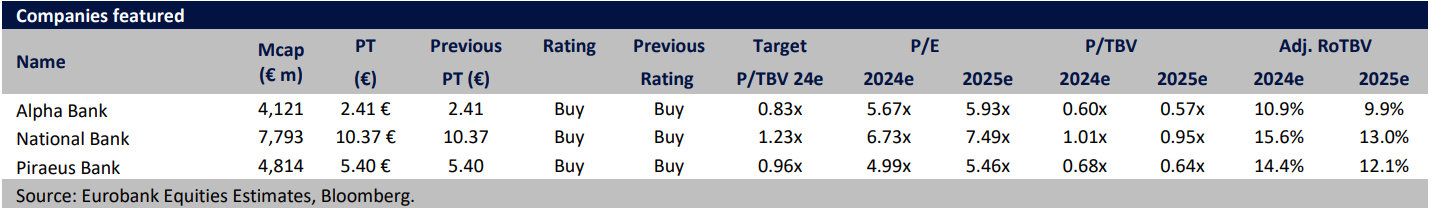

Έτσι, η Eurobank Equities θέτει την τιμή στόχο της Alpha Bank στα 2,41 ευρώ, της Εθνικής στα 10,37 ευρώ και της Πειραιώς στα 5,40 ευρώ. Και για τις τρεις τράπεζες η σύσταση είναι buy, δηλαδή αγορά.

Ειδικότερα, όπως επισημαίνει η Eurobank, oι ελληνικές τράπεζες ξεκίνησαν τη χρονιά παρουσιάζοντας ισχυρά αποτελέσματα.

Τα καθαρά κέρδη παρέμειναν σταθερά σε τριμηνιαία βάση, στο 1,26 δισ. ευρώ, αυξανόμενα κατά 45% σε ετήσια βάση, υπερβαίνοντας τις εκτιμήσεις κατά >10%, χάρη στην ανθεκτικότητα που επέδειξαν σε σχέση με τα καθαρά έσοδα από τόκους (NII) και το χαμηλότερο από το αναμενόμενο Cost of Risk (στις 64 μ.β).

Πιο αναλυτικά, σε επίπεδο κλάδου, το NII αυξήθηκε κατά 15,5% σε ετήσια βάση το α’ τρίμηνο (NIM +42 μ.β.), υποχωρώντας μόλις 2,6% σε τριμηνιαία βάση (NIM μειωμένο κατά 8 μ.β.) μετά από το ρεκόρ του δ’ τριμήνου 2023, με τη Eurobank να δείχνει μεγαλύτερη ανθεκτικότητα.

Η απόδοση του κλάδου οφείλεται σε μια συρροή παραγόντων, όπως η εποχικότητα, το υψηλότερο κόστος αντιστάθμισης, και η εποχικά ασθενής πιστωτική επέκταση (€0,1 δισ.), που υπεραντιστάθμισαν τα ανθεκτικά περιθώρια κέρδους πελατών (-5 μ.β. q/q) και το χαμηλό beta καταθέσεων (16%).

Σε επίπεδο οργανικών κερδών προ προβλέψεων (PPI), τα αποτελέσματα του πρώτου τριμήνου ήταν σχεδόν αμετάβλητα (αυξήθηκαν κατά 23% σε ετήσια βάση), με την Εθνική και τη Eurobank να ξεχωρίζουν ως πιο ανθεκτικές έναντι των εκτιμήσεων.

Τα αποτελέσματα ενισχύθηκαν επίσης από το χαμηλότερο από το αναμενόμενο OpEx (πτώση 7% q/q) που αντιστάθμισε τη μικρή τριμηνιαία μείωση του βασικού εισοδήματος (-2,7% q/q).

Όσον αφορά τις αποδόσεις, η Eurobank και η Εθνική κατέγραψαν το υψηλότερο ετήσιο RoTE με 20% και ακολουθούν η Πειραιώς με 16,4% και η Alpha με 12,9%.

Τα εποπτικά κεφάλαια βρέθηκαν επίσης σε υψηλότερα επίπεδα, με τον μέσο δείκτη FL CET1 να φτάνει στο 16,1%, σημειώνοντας βελτίωση κατά 40 μονάδες βάσης q/q μετά τον υπολογισμό των δεδουλευμένων μερισμάτων, ενισχύοντας τη δημιουργία οργανικού κεφαλαίου. Τούτου λεχθέντος, οι ελληνικές τράπεζες δεν επικαιροποίησαν το guidance τους, επιλέγοντας να περιμένουν μέχρι να αξιολογηθούν οι τάσεις του δεύτερου τριμήνου.

Καθαρότεροι ισολογισμοί

Το α’ τρίμηνο των τραπεζών έδειξε βελτιωμένη ποιότητα ενεργητικού, με τον δείκτη NPE να μειώνεται στο 4,0% από 4,2% το τέταρτο τρίμηνο του 2023.

Το κόστος κινδύνου (CoR) διαμορφώθηκε σε 64 μονάδες βάσης ανά δευτερόλεπτο. Όσον αφορά τη δυναμική της τιμολόγησης, τα spreads δανείων και τα beta καταθέσεων ήταν επίσης καλύτερα από τα αναμενόμενα, με μείωση κατά 5 μονάδες βάσης στα περιθώρια δανείων σε τριμηνιαία βάση και τα beta καταθέσεων 16%.

Discount στις αποτιμήσεις

Μετά από μια περίοδο υποαπόδοσης τον Μάρτιο (>15%), οι μετοχές των ελληνικών τραπεζών έχουν βελτιωθεί, προσεγγίζοντας την ανοδική κίνηση του ευρωπαϊκού κλάδου.

Αλλά εξακολουθούν να διαπραγματεύονται με discount >20%, επισημαίνει η Eurobank Equities.

Κατά την Eurobank Equities, οι μετοχές εξακολουθούν να διαπραγματεύονται με 6,2x σε όρους PE και 0,77x σε όρους P/TBV.

Με βάση τα παραπάνω, επαναλαμβάνει τη σύσταση για «Αγορά» για όλες τις τράπεζες με αμετάβλητες τις τιμές στόχους, με την Πειραιώς να παραμένει η κορυφαία επιλογή της.

ΔΙΑΒΑΣΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ: