Αυτός είναι ο μεγαλύτερος κίνδυνος από ένα Grexit

- 12/03/2015, 14:08

- SHARE

Η Telegraph επικαλείται τις Oxford Economics για τις επιπτώσεις μιας εξόδου της Ελλάδας από το ευρώ - Πίνακες και διαγράμματα.

Πολλά έχουν γραφτεί και έχουν ειπωθεί για το ενδεχόμενο εξόδου της Ελλάδας από το ευρώ, παρά τις διαψεύσεις σε κορυφαίο επίπεδο. Οίκοι αξιολόγησης όπως η Standard & Poor’s και η Fitch υποβαθμίζουν τις συνέπειες που θα είχε ένα Grexit στην υπόλοιπη Ευρωζώνη, ενώ άλλοι επενδυτικοί οίκοι όπως η Barclays ανεβάζουν το κόστος για την οικονομία του ευρώ σε πολλά δισ. ευρώ.

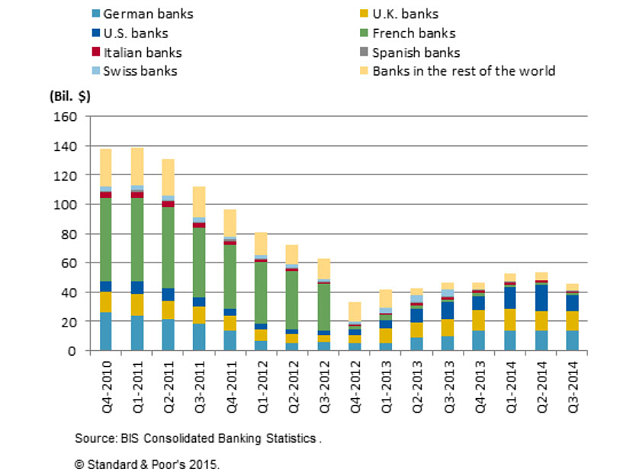

Η Telegraph επιχείρησε να δείξει ποιες θα είναι οι συνέπειες από την έξοδο της Ελλάδας από το ευρώ με βάση κάποια διαγράμματα. Όπως αναφέρει το δημοσίευμα ο κίνδυνος για τις τράπεζες έχει μειωθεί αισθητά, καθώς τα τελευταία τρία χρόνια η έκθεση των ξένων επενδυτών στην Ελλάδα είναι σταθμισμένος και περιορισμένος. Η Standard & Poor’s υπολογίζει την ευθεία έκθεση των ευρωπαϊκών τραπεζών στην Ελλάδα στα 42 δισεκατομμύρια ευρώ – πολύ μικρή σε σχέση με τα 175 δισεκατομμύρια του 2008.

«Επί της ουσίας, οι μη ελληνικές τράπεζες έχουν δραματικά μειώσει το δανεισμό τους στην Ελλάδα, μετά το κούρεμα του 2012. Η Βρετανία, η Γερμανία και οι ΗΠΑ κατέχουν το 80% της ευθείας έκθεσης σε ελληνικές τράπεζες, αλλά και πάλι το ποσοστό είναι ελάχιστο και για τις τρεις χώρες. Σε συνδυασμό με τα «οχυρωματικά έργα» που έχει κατασκευάσει η Ευρωζώνη μετά το 2007, ένα Grexit ελάχιστες ρωγμές θα προκαλούσε στον τραπεζικό τομέα» αναφέρει το δημοσίευμα.

Όσον αφορά στο κομμάτι των εμπορικών εταίρων η Ελλάδα εμφανίζεται ως μια μικρή, κλειστή οικονομία. Ως εκ τούτο ο αντίκτυπος στο εμπόριο θα είναι μικρός, σύμφωνα με τη λειτουργική ανάλυση της Oxford Economics.

«Πλην της Κύπρου, μόνο τα Σκόπια και η Μάλτα πουλούν άνω του 2% του συνόλου των εξαγωγών τους στην Ελλάδα. Σε περίπτωση που οι εισαγωγές της Ελλάδας υποχωρήσουν κατά 50% λόγω της εξόδου της από την Ευρωζώνη, η ζήτηση για εξαγωγές στις τρεις μεγάλες οικονομίες της ηπείρου (Γαλλία, Γερμανία, Ιταλία) θα μειωθούν μόνο κατά 0,3%-0,5%, πάντα σύμφωνα με την ανάλυση της Oxford Economics. Αντίστοιχα, το ΑΕΠ των συγκεκριμένων χωρών θα πληγεί μόνο κατά 0,2%-0,3%».

Εκεί όμως που υπάρχει μεγάλος κίνδυνος για τους υπολοίπους στην Ευρωζώνη είναι η χρηματοπιστωτική κρίση. Και η αλήθεια ότι κανένας δεν μπορεί να προβλέψει τα ακριβή αποτελέσματα ενός Grexit. Ο Τζέιμς Νίξον και ο Μπεν Μέι της Oxford Economics σημειώνουν πως αν η Ελλάδα αποχωρήσει, αυτό θα συντρίψει την ψευδαίσθηση ότι η ένταξη στο ευρώ είναι αμετάκλητη. Έτσι οι αγορές θα αναγκαστούν να χρεώσουν ένα ασφάλιστρο κινδύνου για περιουσιακά στοιχεία που εκφράζονται στο ενιαίο νόμισμα. Αυτό δείχνει πως η οικονομική παραγωγή θα μπορούσε για τα επόμενα δύο χρόνια να δέχεται τις επιπτώσεις μιας μετάδοσης. Αυτό θα μείωνε το ΑΕΠ της Ευρωζώνης θα αντιμετώπιζε μια πτώση κοντά στο 2,2% σε σχέση με τα αναμενόμενα αποτέλεσμα στο 2016. Ο πανικός μπορεί να χτυπήσει τα πιο ευάλωτα μέλη της Ένωσης – ειδικά εκείνες που είναι υπερχρεωμένες. Θα αντιμετωπίσουν μεγαλύτερη συμπίεση, ενώ οι αποδόσεις των ομολόγων θα αρχίσουν να αναρριχώνται, σε ένα προσωρινό «νέο φυσιολογικό». Επίσης, θα μπορούσε να κλιμακωθεί η εκροή καταθέσεων, ενώ δεν θα αποκλειόταν το ακραίο ενδεχόμενο της επιβολής ελέγχου κεφαλαίων για να ανακοπούν οι απώλειες.

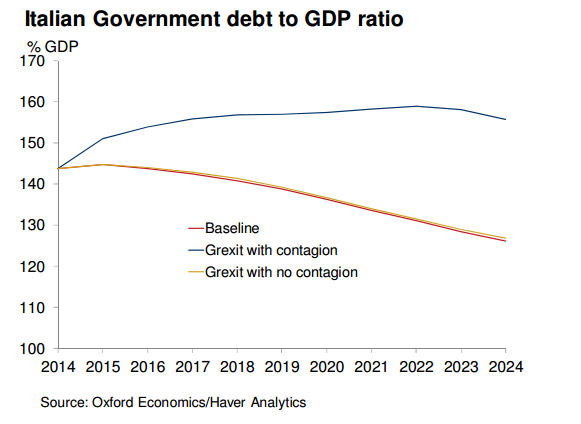

Mάλιστα προχωρούν ένα βήμα παρακάτω και επισημαίνουν πως θα ήταν τα πράγματα αν έφευγε η Ιταλία. Με χρέος στο 133% του ΑΕΠ, σε περίπτωση που έβγαινε από το ευρώ το χρέος θα ανέβαινε στο 145% μέχρι το 2024. Πάντως, αν η Ελλάδα αποχωρούσε το θέμα θα άνοιγε για όλες τις χώρες του Νότου που θα βρίσκονταν μπροστά σε ένα δίλημμα: μένουμε ή βγαίνουμε από το ευρώ;

Από την άλλη, μια έξοδος της Ελλάδας θα μπορούσε να επιταχύνει τις διαδικασίες πραγματικής ολοκλήρωσης της Ευρωζώνης, έτσι που να μην λύνει τα προβλήματά της «κουτσά-στραβά», όπως κάνει από τη στιγμή που ξέσπασε η κρίση.