Άπληστο θηρίο ο πληθωρισμός – Γιατί δεν έχει ακόμη ηττηθεί

- 28/12/2023, 11:35

- SHARE

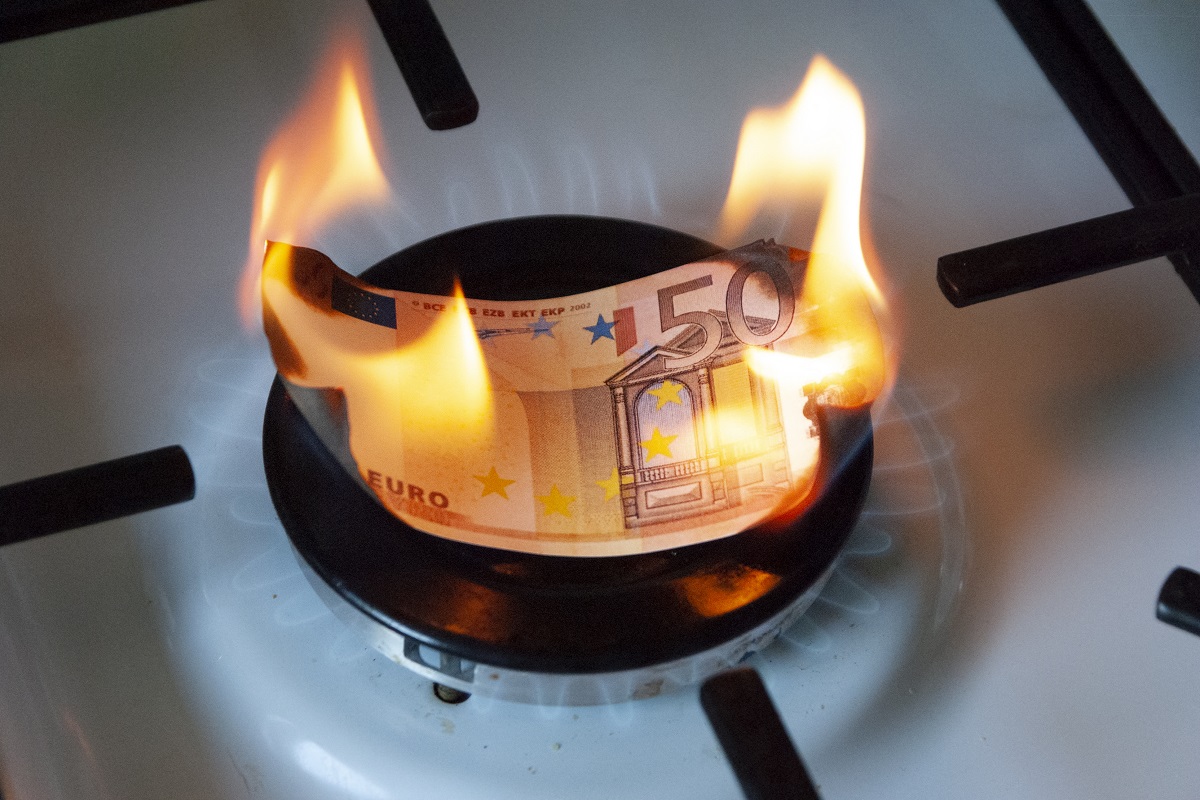

Πολύς λόγος έχει γίνει τον τελευταίο χρόνο για το αν ο πληθωρισμός είναι παροδικός ή επίμονος και με χαρακτηριστικά μονιμότητας. Με την επιβράδυνση του ρυθμού στις ΗΠΑ και στην Ευρώπη, είναι λογικό η ομάδα των οικονομολόγων που ήταν υπέρ του αφηγήματος της παροδικότητας να εμφανίζει σημάδια αυταρέσκειας. Αλλά η αλήθεια είναι πως οτιδήποτε μπορεί να είναι «παροδικό» σε απροσδιόριστο χρονικό πλαίσιο.

Συνεπώς, ο σημερινός ταχέως πτωτικός πληθωρισμός δεν επαρκεί για να αποδείξει ότι θα εξασθενούσε από μόνος του. Αυτό που έχει σημασία είναι αν θα ήταν ακόμη υψηλότερο τώρα στην περίπτωση που οι κεντρικές τράπεζες δεν είχαν αυστηροποιήσει τη νομισματική πολιτική. Τα στοιχεία το δείχνουν.

Τα αίτια

Εν προκειμένω αξίζει να επισημανθεί πως η δυναμική του πληθωρισμού τα τελευταία χρόνια οφείλεται στην πανδημία και την εισβολή της Ρωσίας στην Ουκρανία. Αυτό οδήγησε σε διαταραχές στις αλυσίδες εφοδιασμού, την ενέργεια και τα τρόφιμα. Κάποιοι υποστήριξαν ότι εφόσον αυτά ήταν σε μεγάλο βαθμό ζητήματα της καμπύλης προσφοράς, που η νομισματική πολιτική δεν μπορεί να αλλάξει, και τα οποία απλά θα εξασθενήσουν με τον καιρό ούτως ή άλλως, οι κεντρικοί τραπεζίτες δεν χρειάζεται να αντιδράσουν.

Αλλά αυτό που είχε σημασία ήταν αν η έλλειψη προσφοράς, παροδική ή μη, έφτανε για να πυροδοτήσει τη δυναμική του πληθωρισμού. Δεδομένου ότι τα διάφορα σοκ ήταν απροσδιόριστα -ποιος ήξερε πόσο γρήγορα η Ευρώπη θα αποκαθιστούσε τον εφοδιασμό με φυσικό αέριο ή πότε θα άνοιγε ξανά η οικονομία της Κίνας;- κινδύνευαν να αλληλοενισχυθούν, μεταβάλλοντας τις προσδοκίες και τη συμπεριφορά των τιμών.

Πράγματι, οι κεντρικές τράπεζες άρχισαν καθυστερημένα να συσφίγγουν την πολιτική τους όταν ήταν σαφές ότι οι προσδοκίες για τον πληθωρισμό και η αύξηση των μισθών αυξάνονταν. Αν δεν είχαν ενεργήσει, τι θα μπορούσε να είχε συμβεί;

Η Allianz Research έχει αναλύσει την πτώση κατά 9 ποσοστιαίες μονάδες στον τριμηνιαίο ετήσιο πληθωρισμό της Αμερικής από το δεύτερο τρίμηνο του 2022 χρησιμοποιώντας ανάλυση παλινδρόμησης. Διαπιστώνει ότι 5,5 ποσοστιαίες μονάδες της πτώσης οφείλονται πράγματι σε εμπλοκές της εφοδιαστικής αλυσίδας που απλώς ξετυλίγονται. Αλλά αποδίδει επίσης 2,7 ποσοστιαίες μονάδες στην Ομοσπονδιακή Τράπεζα των ΗΠΑ, η οποία βοήθησε στην εκ νέου σταθεροποίηση των προσδοκιών για τον πληθωρισμό.

Άλλες 2,2 ποσοστιαίες μονάδες προέρχεται από τον αντίκτυπο των υψηλότερων επιτοκίων που συμπιέζουν τη ζήτηση, τα οποία χρειάζονταν για να εξουδετερωθεί ο πληθωριστικός αντίκτυπος της υποστηρικτικής δημοσιονομικής πολιτικής και τις ελλείψεις εργατικού δυναμικού.

Ο Maxime Darmet, ανώτερος οικονομολόγος της Allianz στις ΗΠΑ, είπε ότι χωρίς τις ενέργειες της Fed και τη σκληρή ρητορική της ο τριμηνιαίος ετήσιος πληθωρισμός θα ήταν 6,1% το τέταρτο τρίμηνο του τρέχοντος έτους σε σύγκριση με τους προηγούμενους τρεις μήνες, αντί για 0,7%.

Η εμπειρία της Ευρώπης

Η εμπειρία της Ευρώπης, αντίθετα, ήταν αναμφισβήτητα πιο παροδική. Η πτώση του πληθωρισμού του οφείλεται κυρίως στην εκτόνωση των κραδασμών του φυσικού αερίου και των τιμών στα τρόφιμα. Ωστόσο, οι προσδοκίες για το επόμενο έτος κυμαίνονταν γύρω στο 5% για το μεγαλύτερο μέρος του 2022. Και η ετήσια αύξηση των μισθών έφτασε το 4,7%.

«Αν η ΕΚΤ είχε αφήσει το επιτόκιο καταθέσεων κάτω από το μηδέν τα τελευταία δύο χρόνια, δεν έχω καμία αμφιβολία ότι η αγορά εργασίας θα ήταν ακόμη πιο σφιχτή σήμερα, η αύξηση των μισθών θα ήταν υψηλότερη και -πολύ πιθανό- οι προσδοκίες για τον πληθωρισμό θα είχαν αυξηθεί», δήλωσε ο Andrew Kenningham, επικεφαλής Ευρωπαίος οικονομολόγος της Capital Economics. Υπάρχουν επίσης αυξανόμενες ενδείξεις για μη παροδικές αλλαγές στις αγορές εργασίας στις προηγμένες οικονομίες.

Έρευνα της Τράπεζας Διεθνών Διακανονισμών (BIS) δείχνει ότι η αλλαγή στη ζήτηση για εργαζομένους ξεπερνά την αλλαγή στην προσφορά μετά την πανδημία σε πολλά ευρωπαϊκά έθνη και τις ΗΠΑ. Αυτό σημαίνει ότι υφίσταται κάποια υποκείμενη ανοδική πίεση στους μισθούς, η οποία δικαιολογεί τη δράση της κεντρικής τράπεζας για τον περιορισμό της ζήτησης, ιδιαίτερα εάν η αύξηση της παραγωγικότητας αποδειχθεί υποτονική.

Οικονομετρική έρευνα της Τράπεζας της Αγγλίας δείχνει ότι, ακόμη και αν δεν σημειωνόταν πληθωριστικό σοκ μετά το 2020, ο πληθωρισμός στο Ηνωμένο Βασίλειο θα εξακολουθούσε να είναι διπλάσιος από τον στόχο μέχρι το δεύτερο τρίμηνο του τρέχοντος έτους.

Δεδομένου του πόσο σφιχτή ήταν η αγορά εργασίας το 2019, η Επιτροπή Νομισματικής Πολιτικής θα έπρεπε ούτως ή άλλως να λάβει μέτρα. Η πανδημία μείωσε ακόμη περισσότερο την προσφορά εργαζομένων. Η Fitch Ratings αναμένει ότι ο πληθωρισμός στο Ηνωμένο Βασίλειο, στην Ευρωζώνη και στις ΗΠΑ θα εξακολουθήσει να είναι πάνω από τον στόχο μέχρι το τέλος του 2024, κυμαινόμενος από 2,5 έως 3%.

«Το γεγονός είναι ότι ο βασικός πληθωρισμός, ο πληθωρισμός των υπηρεσιών και η αύξηση των ονομαστικών μισθών παραμένουν πολύ πάνω από ρυθμούς συμβατούς με τον πληθωρισμό να επανέρχεται στο στόχο σε σταθερή βάση», δήλωσε ο επικεφαλής οικονομολόγος της, Brian Coulton.

«Και αυτό διαπιστώνεται 30 μήνες μετά την αρχική άνοδο των τιμών των αγαθών τον Απρίλιο του 2021 και μετά από 20 μήνες πολύ γρήγορης σύσφιξης της νομισματικής πολιτικής».

Σημαντικό μέρος του πρόσφατου πληθωριστικού επεισοδίου ήταν πράγματι παροδικό. Υπήρχαν όμως και πιο διαρκή στοιχεία. Και μέσα στους παροδικούς παράγοντες υπήρχε δυναμική που θα είχε ενσωματωθεί. Αυτό κατέστησε αναγκαία τη δράση της κεντρικής τράπεζας. Το επίκεντρο της συζήτησης δεν πρέπει να είναι στο αν έπρεπε να έχουν ενεργήσει, αλλά μάλλον στο πόσο. Αυτό είναι ακόμη πιο περίπλοκο.

ΔΕΙΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ:

- Βόλφγκανγκ Σόιμπλε και Ελλάδα: Από την υποστήριξη του Grexit, στη «γενναιοδωρία» και τη «δαιμονοποίηση»

- JP Morgan: Πώς κατάφερε να γίνει ο Γολιάθ των τραπεζικών Γολιάθ

Πηγή: Financial Times