Ας μιλήσουμε για τη Διαφοροποίηση (Diversification)

- 19/10/2023, 11:15

- SHARE

Του Χρήστου Τσούνη

Σίγουρα θα έχετε ακούσει πολλούς επενδυτές εκεί έξω, συμπεριλαμβανομένου και εμού του ιδίου, να μιλάμε για το πόσο σημαντική είναι η διαφοροποίηση και πόσο απαραίτητος είναι ο ρόλος της σε ένα χαρτοφυλάκιο προκειμένου να προστατευτούμε από την μεταβλητότητα της αγοράς. Τι εννοούμε όμως με τον όρο διαφοροποίηση; Και πώς την πετυχαίνουμε στην τελική;

Η διαφοροποίηση είναι μια στρατηγική διαχείρισης κινδύνου που συνδυάζει μια μεγάλη ποικιλία επενδύσεων σε ένα χαρτοφυλάκιο. Ένα διαφοροποιημένο χαρτοφυλάκιο περιέχει έναν συνδυασμό διαφορετικών τύπων περιουσιακών στοιχείων και επενδυτικών οχημάτων σε μια προσπάθεια περιορισμού της έκθεσης σε οποιοδήποτε μεμονωμένο περιουσιακό στοιχείο ή κίνδυνο. Το σκεπτικό πίσω από αυτήν την τεχνική είναι ότι ένα χαρτοφυλάκιο που αποτελείται από διαφορετικά είδη περιουσιακών στοιχείων θα αποφέρει, κατά μέσο όρο, υψηλότερες μακροπρόθεσμες αποδόσεις και θα μειώσει τον κίνδυνο οποιασδήποτε μεμονωμένης επένδυσης.

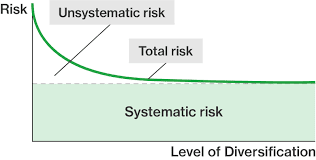

Πριν μιλήσουμε όμως για διαφοροποίηση πάμε να δούμε ποιου είδους ρίσκο πάμε να περιορίσουμε όταν χρησιμοποιούμε αυτή την στρατηγική. Μια από τις κατηγοριοποιήσεις του ρίσκου είναι το συστημικό και το μη συστημικό ρίσκο.

Το συστημικό ρίσκο αποτελεί ρίσκο από το οποίο απειλείται όλη η αγορά και δεν μπορεί να προβλεφθεί ή να αποφευκτεί παρά μόνο με το να ασφαλίσουμε το χαρτοφυλάκιο μας μέσω hedging. Ένα τέτοιου είδους ρίσκο αποτελεί η πτώση του χρηματιστηρίου λόγω μιας πανδημίας (τυχαίο παράδειγμα).

Από την άλλη έχουμε το μη συστημικό ρίσκο. Αυτό αφορά μεμονωμένες εταιρείες και μπορεί να έχει τις εξής μορφές:

- Επιχειρηματικό ρίσκο: ο κίνδυνος που σχετίζεται με μια συγκεκριμένη εταιρεία με βάση τη φύση της εταιρείας της και το τι κάνει στην αγορά.

- Χρηματοοικονομικό ρίσκο: τα ρίσκα που σχετίζονται με την οικονομική υγεία, τη ρευστότητα και τη μακροπρόθεσμη φερεγγυότητα μιας συγκεκριμένης εταιρείας ή οργανισμού.

- Λειτουργικό ρίσκο: ο κίνδυνος που σχετίζεται με βλάβες στις διαδικασίες παραγωγής ή διανομής αγαθών.

- Ρυθμιστικός ρίσκο: ο κίνδυνος ότι η νομοθεσία μπορεί να επηρεάσει αρνητικά το περιουσιακό στοιχείο.

Με την διαφοροποίηση μπορούμε να μειώσουμε αισθητά τους παραπάνω κινδύνους. Πως όμως πετυχαίνουμε την σωστή διαφοροποίηση; Δεν είναι πάντα τόσο απλό όσο να διαλέγουμε 15-20 τυχαίες μετοχές και πετυχαίνουμε το ζητούμενο.

Βασικά, πρέπει οι μετοχές που επιλέγουμε να έχουν χαμηλό συντελεστή συσχέτισης.

Βέβαια για να γλυτώσουμε τον κόπο του υπολογισμού της συσχέτισης των μετοχών μας, μπορούμε να επιλέξουμε ένα ETF, σαν το VUAA που ακολουθεί τον δείκτη S&P 500, και εκ των πραγμάτων έχει τρομερά μεγάλη διαφοροποίηση.

Βέβαια επειδή (δυστυχώς) ο περισσότερος κόσμος δεν θέλει βαρετές επενδύσεις και θέλει να αφιερώνει χρόνο σε αυτές, πάμε τουλάχιστον να δούμε πως βρίσκουμε τον συντελεστή συσχέτισης.

Ο πιο προσιτός τρόπος που έχω βρει και χρησιμοποιώ ο ίδιος προσωπικά είναι το γνωστό σε όλους μας Excel. Στο Excel υπάρχει η φόρμουλα “CORREL”, η οποία κάνει τα μαθηματικά για εμάς. Εμείς πρέπει απλά, να βάλουμε τα ιστορικά δεδομένα δύο μετοχών και με την χρήση της φόρμουλας μπορούμε να βρούμε τον συντελεστή συσχέτισης δύο επενδύσεων. Το αποτέλεσμα μπορεί να είναι μια τιμή από το -1 έως το 1. Πάμε να δούμε μια μια τι σημαίνει ο κάθε αριθμός:

- Τιμή πιο κοντά στο -1: υπάρχει έντονη διαφοροποίηση μεταξύ των δύο μετοχών, καθώς οι επενδύσεις κινούνται προς αντίθετες κατευθύνσεις. Υπάρχει ισχυρή αρνητική συσχέτιση μεταξύ των δύο μεταβλητών που αναλύονται. Παράδειγμα είναι το ETF QQQ που ακολουθεί τον Nasdaq 100 και το ETF SQQQ που shortάρει τον Nasdaq 100 με τιμή -0.70. Η τιμή δεν είναι ακριβώς -1, διότι το ETF περιλαμβάνει μόνο τις ημερήσιες μεταβολές και όχι τις μεταβολές στο after hours trading (πρόκειται για ένα technicality, οπότε θα το αφήσουμε έτσι προς το παρόν)!

- Τιμή πιο κοντά στο 0: υπάρχει μέτρια διαφοροποίηση μεταξύ των δύο μετοχών, καθώς οι επενδύσεις δεν έχουν καμία συσχέτιση. Τα περιουσιακά στοιχεία μερικές φορές κινούνται μαζί, ενώ άλλες φορές όχι. Παράδειγμα είναι η Intel (INTC) και η Realty Income (O), οι οποίες έχουν μεταξύ τους τιμή 0.05. Αυτό πρακτικά σημαίνει ότι κινούνται ανεξάρτητα και αν θέλουμε να πετύχουμε διαφοροποίηση και έχουμε την μία μπορούμε να αγοράσουμε την άλλη.

- Τιμή πιο κοντά στο 1: υπάρχει έντονη έλλειψη διαφοροποίησης μεταξύ των δύο μετοχών, καθώς οι επενδύσεις κινούνται προς την ίδια κατεύθυνση. Υπάρχει ισχυρή θετική συσχέτιση μεταξύ των δύο μεταβλητών που αναλύονται. Παράδειγμα είναι η Microsoft (MSFT) και η Apple (AAPL) με τιμή 0.73. Και οι δύο είναι μεγάλες blue chip εταιρείες τεχνολογίας, που επηρεάζονται πάνω κάτω από τις ίδιες εξελίξεις και κινούνται προς την ίδια κατεύθυνση το 73% των φορών.

Με την χρήση λοιπόν του παραπάνω εργαλείου, μπορούμε να βρούμε την διαφοροποίηση των μετοχών που απαρτίζουν το χαρτοφυλάκιο μας, αλλά και την σχέση τους με τον δείκτη S&P 500, ή οποιοδήποτε άλλο μεγάλο δείκτη του χρηματιστηρίου. Ανάλογα με τους επενδυτικούς στόχους του καθενός, πρέπει να στοχεύουμε διαφορετικές τιμές διαφοροποίησης προκειμένου να εξασφαλίσουμε ένα «υγιές» και «σταθερό» χαρτοφυλάκιο, προφυλαγμένο από το ρίσκο.

Τα λέμε την επόμενη φορά!

Βρείτε τον Χρήστο στο YouTube και στο Instagram εδώ:https://www.youtube.com/tsounischrishttps://www.instagram.com/tsounischris