Bullish η Jefferies για το ελληνικό Χρηματιστήριο: Μετά τη διόρθωση, ισχυρή άνοδος…

- 08/03/2023, 09:24

- SHARE

Tο Χρηματιστήριο Αθηνών τελεί υπό καθεστώς «διόρθωσης», ωστόσο όλα τα στοιχεία τα οποία υπονοούν «ευκαιρία για επένδυση» υπάρχουν: ισχυρό ονομαστικό ΑΕΠ, βελτίωση στο ισοζύγιο τρεχουσών συναλλαγών χάρη στο μειωμένο κόστος εισαγωγής ενέργειας και επανεκτίμηση επί τα βελτίω της υγείας του χρηματοπιστωτικού συστήματος, αναφέρει η Jefferies. Φυσικά, μερικές από τις ισχυρότερες αναθεωρήσεις κερδών παγκοσμίως έχουν επίσης βοηθήσει. Η Jefferies, μάλιστα, ξεκίνησε πρόσφατα να καλύπτει τις ελληνικές τράπεζες.

Σημειώνεται πως η αύξηση του ονομαστικού ΑΕΠ της Ελλάδος κατά 9,8% σε ετήσια βάση (πραγματικό ΑΕΠ +4,5%) θα είναι δύσκολο να ξεπεραστεί, δεδομένου του ιδανικού συνδυασμού χαμηλών επιπτώσεων βάσης και του υψηλού πληθωρισμού. Ωστόσο, «η γενική εκτίμηση για το πραγματικό ΑΕΠ 0,6% (ΔΝΤ 1,8%) φαίνεται να είναι χαμηλή κατά την άποψή μας, ενώ μια πρόβλεψη 5% σε ό,τι αφορά τον πληθωρισμό του 2023 θα διατηρήσει το ονομαστικό ΑΕΠ πολύ πάνω από τις αποδόσεις των κρατικών ομολόγων».

Ωστόσο, η μεγάλη βελτίωση είναι κάτω από το όριο του νερού, με το ισοζύγιο τρεχουσών συναλλαγών να ωφελείται από την πτώση στις τιμές της ενέργειας και τον ενάρετο κύκλο ενός ισχυρότερου ευρώ. Η εποχική ισχύς στις υπηρεσίες (Τουρισμός) θα βοηθήσει τον λογαριασμό εμπορίου και υπηρεσιών.

Μια κυκλική ιστορία ανάπτυξης εκτυλίσσεται σύμφωνα με τον δείκτη PMI της S&P (51,7 μον. τον Φεβρουάριο), ενώ το επιχειρηματικό κλίμα της ΕΕ (107,5 Φεβρουαρίου) δείχνει αισιοδοξία. Ο δείκτης επιχειρηματικής εμπιστοσύνης PMI και οι νέες παραγγελίες ήταν οι ισχυρότερες από τον Φεβρουάριο του 2022. Επίσης, η Ελλάδα είναι ένας από τους μεγαλύτερους δικαιούχους σε ό,τι αφορά τα κονδύλια του ταμείου ανάκαμψης – το εθνικό σχέδιο αποτελείται από 106 επενδυτικά μέτρα και 68 μεταρρυθμίσεις, που θα υποστηριχθούν με 17,77 δισ. ευρώ σε επιχορηγήσεις και 12,73 δισ. ευρώ σε δάνεια. Το 37,5% του σχεδίου θα υποστηρίξει τους κλιματικούς στόχους και το 23,3% του θα προωθήσει την ψηφιακή μετάβαση. Το σχέδιο θα αυξήσει το ΑΕΠ της Ελλάδας κατά 2,1%, στο 3,3% έως το 2026 (πηγή: EC).

Σύμφωνα με την Jefferies, «η Ελλάδα επιβράβευσε την πίστη μας σε ό,τι αφορά την οικονομική της ανάκαμψη, καθώς οι αφίξεις τουριστών σε ετήσια βάση κατέγραψαν ιστορικά υψηλά επίπεδα, συμβάλλοντας στην ενίσχυση του θετικού ισοζυγίου τρεχουσών συναλλαγών και των κερδών. Ωστόσο, η ισχυρή ονομαστική έκρηξη του 2022 θα επισκιαστεί από μια ρηχή επιβράδυνση (ύφεση) το 2023, με τις οι ανισορροπίες να αυξάνονται – πληθωρισμός (12%) και μεγάλη διαφορά «TARGET 2».

Σημειώνεται πως η Jefferies μόλις ξεκίνησε να καλύπτει τις ελληνικές τράπεζες…

Οι συντάκτες της σχετικής έκθεση επισημαίνουν ότι με το 90% των δανειακών χαρτοφυλακίων των τραπεζών να είναι κυμαινόμενου επιτοκίου, η γενική εκτίμηση για τα καθαρά έσοδα από τόκους φαίνεται υπερβολικά συντηρητική, αφού συνυπολογίζει αύξηση μόνο περίπου 15% το 2023 (έναντι περίπου 25% για Ιταλία/Ισπανία). Οι εκτιμήσεις της Jefferies είναι 10% πάνω από αυτές της αγοράς, όπως τονίζει.

Η έκθεση του ΔΝΤ (Ιούνιος 2022) για τη χώρα υπογράμμισε ότι «οι δείκτες ποιότητας του ενεργητικού των τραπεζών έχουν βελτιωθεί σε σύγκριση με την περίοδο πριν από την πανδημία. Ενώ η πιθανότητα αθέτησης υποχρεώσεων αρχικά αυξήθηκε αντανακλώντας την πανδημική αβεβαιότητα, ειδικά για στεγαστικά και καταναλωτικά δάνεια, όλα τα βασικά χαρτοφυλάκια κατέγραψαν πτώση. Xάρη στους ισχυρούς ισολογισμούς των νοικοκυριών που υποστηρίζονται από μέτρα πολιτικής και την ανάκαμψη των τιμών των οικιστικών ακινήτων, η ζημιά λόγω αθέτησης πληρωμών για στεγαστικά και καταναλωτικά δάνεια συνέχισε να μειώνεται».

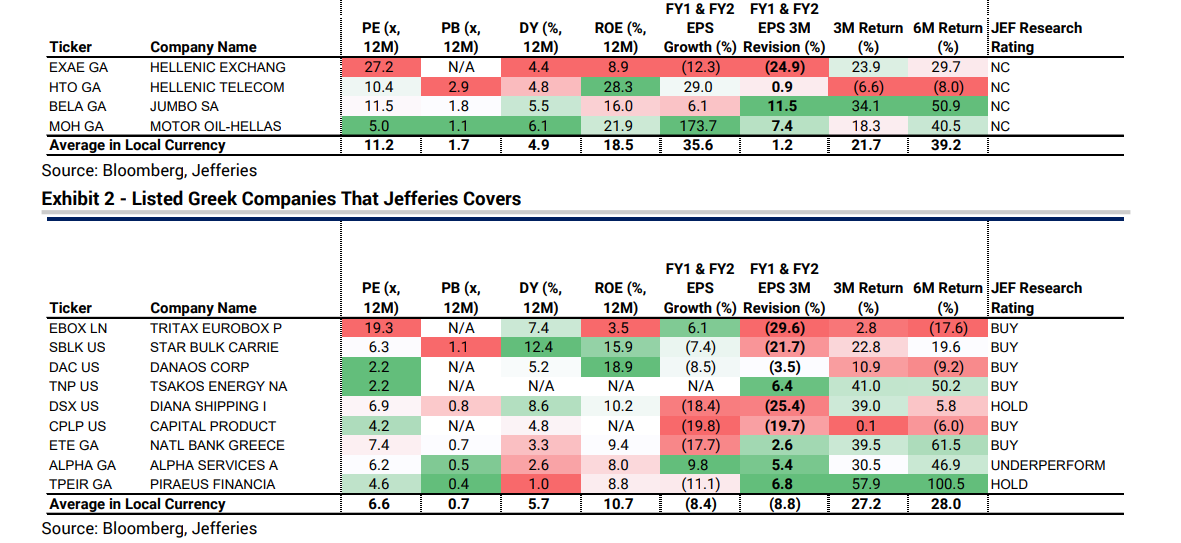

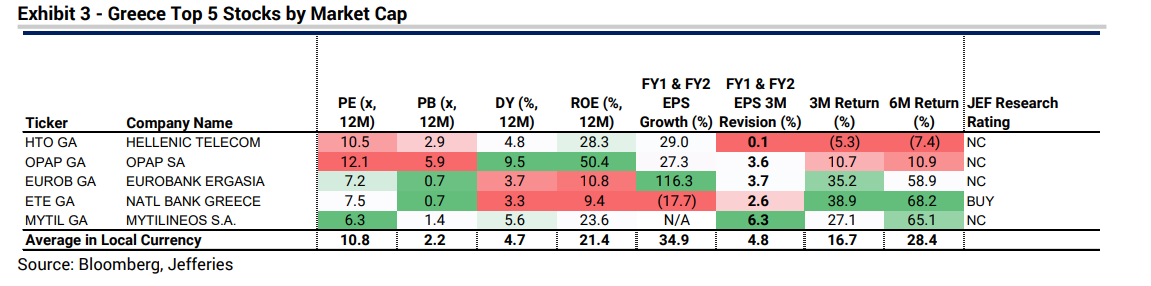

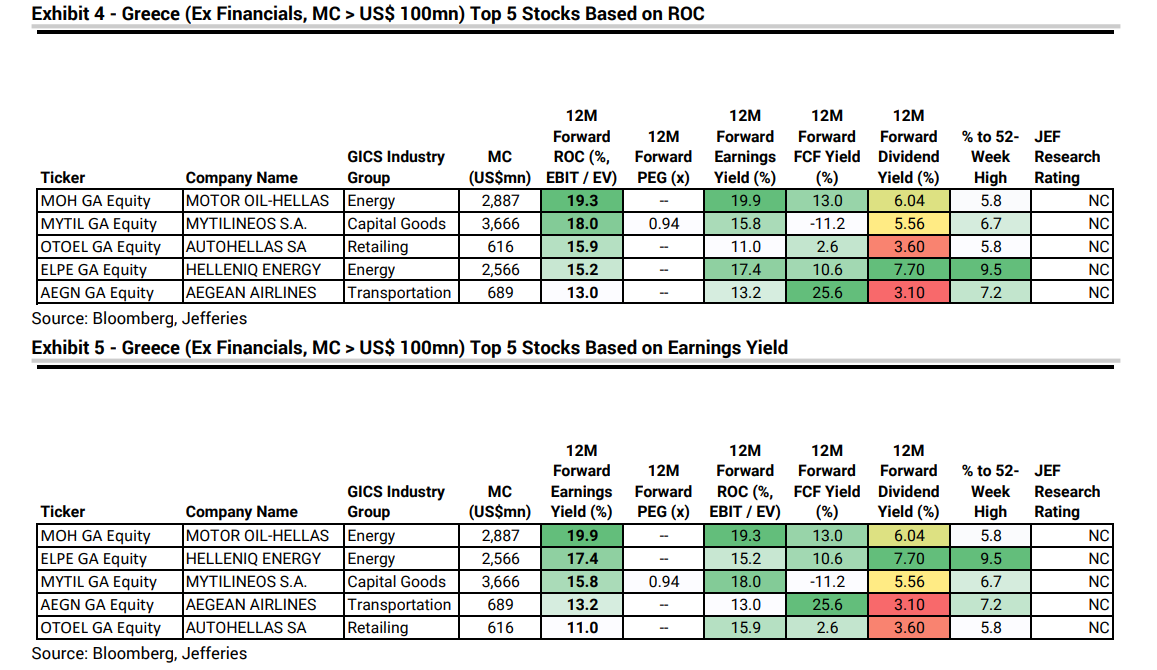

Το ισοζύγιο πιθανοτήτων υποδηλώνει ότι η αύξηση του ονομαστικού ΑΕΠ θα συνεχίσει να είναι ισχυρή μέχρι το 2023. Τα κέρδη είναι πιθανό να αναθεωρηθούν προς τα πάνω. Η Ελλάδα εμφανίζει δυνατότητες, όπως αποδεικνύεται από την απόδοση μιας επιλεγμένης ομάδας μετοχών (βλ. Greece: Snatching Victory From The Jaws Of Defeat II). Η χρηματιστηριακή αγορά διαπραγματεύεται με δείκτη P/E 12 μηνών 8,5x, προθεσμιακό PEG 12 μηνών 1,3x, προθεσμιακό P/S 0,8x, ROE 11,7% και μερισματική απόδοση 4,1%. «Παραμένουμε Bullish».

ΔΙΑΒΑΣΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ: