Deutsche Bank: Ελκυστικές οι Alpha Bank και Πειραιώς – Οι νέες τιμές στόχοι

- 27/11/2024, 10:45

- SHARE

Ιδιαίτερη θετική είναι η Deutsche Bank για τις προοπτικές των Alpha Bank και Τράπεζα Πειραιώς. Σε αυτό το πλαίσιο, συνεκτιμώντας πως οι δύο τράπεζες είχαν ένα πολύ θετικό τρίτο τρίμηνο, δίνει σύσταση αγορά και νέες τιμές στόχους: για την Alpha Bank στα 2,35 ευρώ (τρέχουσα τιμή 1,52 ευρώ) και για την Πειραιώς στα 5,4 ευρώ (τρέχουσα τιμή 3,62 ευρώ).

Alpha Bank: Η αποτίμηση υστερεί ακόμα

Σύμφωνα με τον γερμανικό οίκο, το γ’ τρίμηνο του 2024, η Alpha Bank παρουσίασε ισχυρά αποτελέσματα, ξεπερνώντας τις προσδοκίες σε όλους τους βασικούς δείκτες. Η κερδοφορία ενισχύθηκε από τη σταθερή επίδοση στα καθαρά έσοδα από τόκους (NII), η οποία υποστηρίχθηκε από την εντυπωσιακή αύξηση των δανείων και τον έλεγχο του κόστους, παρά τις πιέσεις από τις αποδόσεις των δανείων. Οι βελτιωμένες προοπτικές της τράπεζας, που περιλαμβάνουν την πρόβλεψη για σταθερό NII το 2025, στηρίζονται από τη δυναμική πιστωτική επέκταση και την πολύ περιορισμένη ευαισθησία στα επιτόκια. Επιπλέον, η ποιότητα των στοιχείων ενεργητικού συνεχίζει να βελτιώνεται, επιτρέποντας τη μείωση του δείκτη κόστους κινδύνου (CoR), ενώ η ισχυρή κεφαλαιακή θέση ανοίγει τον δρόμο για αυξημένες αποδόσεις κεφαλαίου προς τους μετόχους.

Ωστόσο, λέει η Deutsche Bank, αυτή η ισχυρή επίδοση και η θετική προοπτική έρχονται σε έντονη αντίθεση με την απόδοση της μετοχής της τράπεζας, η οποία εξακολουθεί να υπολείπεται σε σχέση με τους ανταγωνιστές της στην Ελλάδα. «Η αναθεωρημένη τιμή-στόχος μας στα 2,35 ευρώ/μετοχή αντανακλά αυτές τις θετικές εξελίξεις και την ελκυστική αποτίμηση της τράπεζας (με όρους P/E στο x5,0 και με όρους P/TBV στο 0,5 για διψήφια RoTE, παρά το πλεονάζον κεφάλαιο, βάσει των εκτιμήσεών μας για το 2025). Πιστεύουμε ότι αυτή η έκπτωση είναι αδικαιολόγητη, παρουσιάζοντας μια ελκυστική επενδυτική ευκαιρία. Διατηρούμε τη σύσταση “Αγορά”, λόγω της ελκυστικής αποτίμησης, της βελτιούμενης κερδοφορίας και του πιθανού επιταχυνόμενου ρυθμού απόδοσης κεφαλαίου» σημειώνει η γερμανική τράπεζα.

Διατήρηση της σύστασης “Αγορά”, αύξηση της τιμής-στόχου στα 2,35 ευρώ/μετοχή

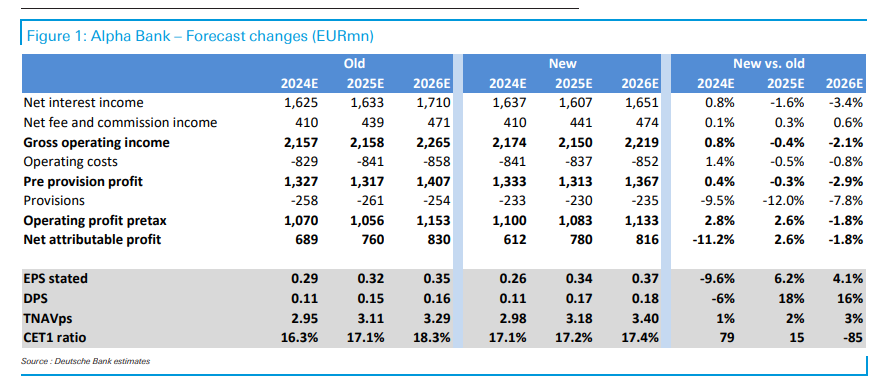

Εν συνόλω, αυτό οδηγεί σε αναθεώρηση των εκτιμήσεων για τα κέρδη. Για το 2024, οι εκτιμήσεις της Deutsche Bank μειώνονται κατά 11% λόγω της δραστηριότητας εκκαθάρισης μη εξυπηρετούμενων ανοιγμάτων (NPA) και των προβλέψεων για το πρόγραμμα εθελουσίας εξόδου, ενώ οι εκτιμήσεις για το 2025 είναι ελαφρώς υψηλότερες και για το 2026 ελαφρώς χαμηλότερες, επηρεασμένες από χαμηλότερα από τα αναμενόμενα επιτόκια. Σε γενικές γραμμές, όμως, προβλέπεται σημαντική βελτίωση καθαρών κερδών και στις δύο χρονιές, αντανακλώντας θετικές τάσεις.

Τράπεζα Πειραιώς: Βελτιωμένη προοπτική

Σε ό,τι αφορά την Τράπεζα Πειραιώς, η Deutsche Bank υποστηρίζει πως συνεχίζει να παρουσιάζει σταθερή τριμηνιαία απόδοση, κάτι που επιτρέπει αναβαθμίσεις του outlook. Η τράπεζα έχει ήδη ξεπεράσει τις αναθεωρημένες κατευθυντήριες γραμμές για το 2024 όσον αφορά το NII και τις προβλέψεις, γεγονός που οδηγεί σε περαιτέρω αναθεωρήσεις. Παρά τα χαμηλότερα επιτόκια, η Πειραιώς βρίσκεται σε καλή θέση για να διατηρήσει την κερδοφορία της, υποστηριζόμενη από βελτιωμένα επίπεδα δραστηριότητας.

Αυτό υποστηρίζει έναν αυξημένο στόχο απόδοσης ιδίων κεφαλαίων (RoTE) στο 17% (έναντι 16% προηγουμένως) για το 2024, ανοίγοντας τον δρόμο για ισχυρή απόδοση και το 2025, αν και αναθεωρημένοι στόχοι για τα επόμενα έτη αναμένονται στο 4ο τρίμηνο του 2024. Σε συνδυασμό με τη συσσώρευση ισχυρών κεφαλαίων και την αύξηση των μερισμάτων, αναθεωρούμε την τιμή-στόχο μας στα 5,40 ευρώ/μετοχή. «Δεδομένου του μεγάλου ανοδικού περιθωρίου, των θετικών τάσεων και της λογικής αποτίμησης, διατηρούμε τη σύσταση “Αγορά”» σημειώνει η Deutsche Bank.

Τιμή στόχος

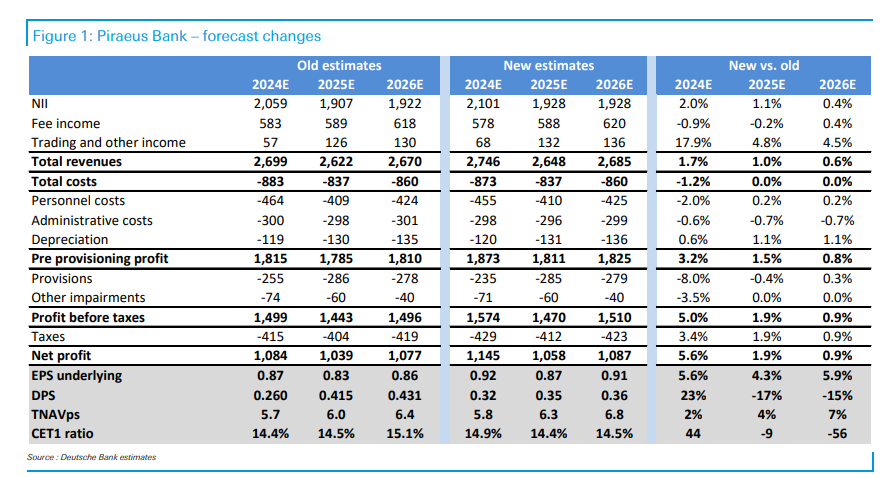

Εν προκειμένω, η νέα τιμή-στόχος είναι 5,40 ευρώ/μετοχή (από 5 ευρώ) – διατηρείται η σύσταση “Αγορά“. Οι αυξημένες εκτιμήσεις για τα καθαρά κέρδη συνεπάγονται περίπου ένα +6% για το 2024 και περίπου +2% / +1% για το 2025/26. Η αποτίμηση της μετοχής της Tράπεζας Πειραιώς εξακολουθεί να είναι φθηνή με δείκτη Ρ/Ε στις 4,5 φορές και δείκτη P/TBV στις 0,65 φορές για το 2025 για προβλεπόμενο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTE της τάξεως του 13,5%.

Σημειωτέον, είχαν προηγηθει αναβαθμίσεις σε ΕΤΕ και Eurobank. Ο γερμανικός οίκος είχε ανεβάσει τον πήχη για τη μετοχή της EΤΕ στα 10,15 από 9,85 ευρώ και προέβλεπε ευρύ περιθώριο ανόδου στο 47,5% σε σχέση με τα τρέχοντα επίπεδα της μετοχής. Για τη Εurobank, μετά τα αποτελέσματα εννεαμήνου της τράπεζας, o οίκος είχε ανεβάσει τον στόχο τιμής στα 2,95 ευρώ από 2,85 ευρώ, με το περιθώριο ανόδου από τα τρέχοντα επίπεδα να αγγίζει το 50%. Οι συστάσεις είναι αγορά (buy) και για τις EΤΕ και Εurobank.