Euroxx: «Παράδεισος» μερισμάτων οι ελληνικές τράπεζες – Περιθώριο ανόδου ως 68%

- 15/11/2024, 10:48

- SHARE

Παραμένουν κορυφαία επιλογή για τη Euroxx οι ελληνικές συστημικές τράπεζες, που «βλέπει» περιθώριο ανόδου για τις μετοχές τους από τα τρέχοντα επίπεδα τιμών ως 70%, με ώθηση από τα μερίσματα…

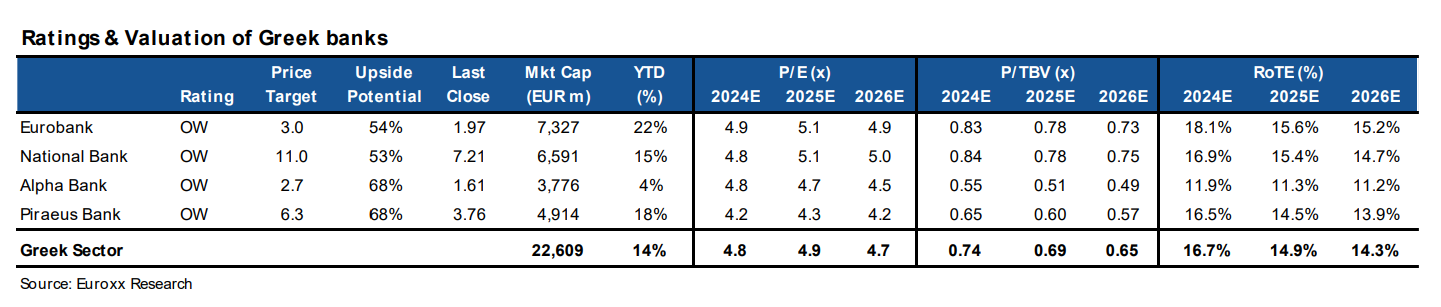

Όπως επισημαίνεται, «Παραμένουμε αισιόδοξοι για τις ελληνικές τράπεζες μετά τη δημοσίευση των αποτελεσμάτων του τρίτου τριμήνου 2024. Πιστεύουμε ότι οι προοπτικές παραμένουν θετικές, με τις μειώσεις επιτοκίων εκ μέρους της ΕΚΤ να αντισταθμίζονται από την επιτάχυνση της πιστωτικής ανάπτυξης, το ευνοϊκότερο μείγμα καταθέσεων, την ισχυρή αύξηση των προμηθειών και το χαμηλότερο κόστος κινδύνου. Θεωρούμε ότι βάσει των τρεχόντων πολλαπλασιαστών είναι φθηνές (4,9x P/E και 0,7x P/TBV στις εκτιμήσεις του 2025) και το discount, περίπου 30%, σε σχέση με τις άλλες ευρωπαϊκές τράπεζες υπερβολική. Η μεγάλη δεξαμενή των μερισμάτων για τα επόμενα τρία χρόνια αποτελεί ένα ακόμη πλεονέκτημα».

Σε αυτό το πλαίσιο, δίνεται σύσταση overweight με στόχο για την ΕΤΕ τα 11 ευρώ, με το περιθώριο ανόδου να διαμορφώνεται σε 53%. Αντίστοιχα για την Πειραιώς ο νέος στόχος είναι στα 6,3 ευρώ, με το περιθώριο στο 68%. Στα 3 ευρώ ο στόχος για τη Eurobank (+54%) και στα 2,7 ευρώ για την Alpha Bank (περιθώριο +68%).

Σε ό,τι αφορά τα επιτόκια, η Euroxx ενσωματώνει στα μοντέλα της ταχύτερες μειώσεις επιτοκίων (2,0% το επιτόκιο καταθέσεων της ΕΚΤ έως τα μέσα του 2025) και τους θετικούς παράγοντες που παρατηρήθηκαν κατά την περίοδο εννέα μηνών του 2024. Η επιταχυνόμενη πιστωτική ανάπτυξη (μέσος ετήσιος ρυθμός αύξησης το 2024-27 περίπου 8%), το βελτιωμένο μείγμα καταθέσεων (με σταθερές καταθέσεις να αποτελούν το 24% των συνολικών), η ισχυρή αύξηση των προμηθειών σε υψηλό μονοψήφιο ποσοστό και το χαμηλότερο κόστος κινδύνου (στην περιοχή των 50-60 μονάδων βάσης) αποτελούν ισχυρούς αντισταθμιστικούς παράγοντες για την κερδοφορία του 2025-26.

Τα δε μερίσματα θα εκπλήξουν θετικά. «Τα επόμενα τρία χρόνια πιστεύουμε ότι οι ελληνικές τράπεζες θα εξελιχθούν σε μια από τις καλύτερες επενδυτικές ευκαιρίες για μερίσματα, με αποδόσεις διανομών άνω του 10% ετησίως. Για όλες τις ελληνικές τράπεζες, αναμένουμε ότι οι μέτοχοι κατά την περίοδο 2024-26 θα λάβουν συνολικά μερίσματα και επαναγορές μετοχών που θα αντιστοιχούν περίπου στο 30% της τρέχουσας κεφαλαιοποίησης, ενώ το υπερβάλλον κεφάλαιο το 2026 (με ελάχιστο CET1 στο 15%) θα ανέρχεται σε επιπλέον 20%. Η Εθνική Τράπεζα ξεχωρίζει ως η καλύτερη επιλογή για διανομές, ακολουθούμενη από την Alpha Bank».

Εν κατακλείδι, «είμαστε θετικοί για όλες τις ελληνικές τράπεζες και συνεχίζουμε να βλέπουμε την εύλογη αξία με όρους P/E στην περιοχή 7-8x. Βλέπουμε την Πειραιώς να καταγράφει την πλέον ανοδική πορεία (μεγάλη έκπτωση στο P/E, καλύτερη αποδοτικότητα) και την Alpha Bank (χαμηλότερο P/TBV, απόκλιση στα καθαρά έσοδα από τόκους, δυναμικό διανομών)».