H PIMCO απαντάει στο Fortune Greece: Οι εκτιμήσεις για την οικονομία – Πότε θα μεταβούμε από την «οδύνη» στη βαθμιαία επούλωση

- 06/04/2020, 08:31

- SHARE

Η πανδημία του Covid-19 απειλεί την παγκόσμια οικονομία και οι εκτιμήσεις αναλυτών και επενδυτικών οργανισμών μπορούν να χαρακτηριστούν το λιγότερο οδυνηρές. Αυτή την ακραία περίοδο που ζούμε, η απόλυτη προτεραιότητα δίνεται και ορθά στο να προστατευθεί η υγεία των πολιτών (τουλάχιστον στην πλειοψηφία των κρατών που πλήττει ο ιός με ελάχιστες θλιβερές εξαιρέσεις όπως π.χ αυτή της Βραζιλίας, αλλά και αργές αντιδράσεις όπως στις ΗΠΑ και το Ην Βασίλειο).

Οι εκτιμήσεις για την οικονομία περνούν σε δεύτερο πλάνο και θα μπορούσαν να χαρακτηριστούν ως αίολες. Δεν είναι τυχαίο ότι μεγάλες επενδυτικές τράπεζες αναθεωρούν τις εκτιμήσεις τους από εβδομάδα σε εβδομάδα, υιοθετώντας όλο και πιο απαισιόδοξα σενάρια, όσο το υποχρεωτικό lockdown παραλύει την Ευρώπη, αλλά και πολιτείες των ΗΠΑ.

Ωστόσο τόσο οι κυβερνήσεις, μέσα από την άσκηση δημοσιονομικής πολιτικής, όσο και οι κεντρικές τράπεζες, μέσα από την άσκηση έκτακτης νομισματικής πολιτικής, ρίχνουν εργαλεία και λύσεις στο τραπέζι για να περιορίσουν την «μόλυνση» της οικονομίας, που επίσης θα έχει επιπτώσεις σε εκατ. εργαζόμενους και επιχειρήσεις παγκοσμίως.

Η κοινή συνισταμένη των εκτιμήσεων των αναλυτών είναι ότι βαδίζουμε σε ένα ισχυρό, αλλά παροδικό σοκ στην παγκόσμια οικονομία. Ισχυρό από την άποψη ότι τα νούμερα που πιθανόν να δούμε σε Ευρώπη και ΗΠΑ θα προσεγγίζουν απώλειες επιπέδου Β’ Παγκοσμίου Πολέμου. Πολλοί συγκρίνουν την κατάσταση με τις ανατροπές που έχουν φέρει πολεμικές συγκρούσεις.

Ενδεικτικά η Capital Economics «βλέπει» ύφεση 9% στο ΑΕΠ της Ευρωζώνης το 2020 (εάν επιβεβαιωθούν οι εκτιμήσεις, θα πρόκειται για τη μεγαλύτερη πτώση του ΑΕΠ από τον Β΄ Παγκόσμιο Πόλεμο), ενώ η Morgan Stanley προβλέπει για τις ΗΠΑ ότι η πτώση θα διαμορφωθεί στο 5,5% φέτος, ποσοστό που αποτελεί τη δεύτερη χειρότερη επίδοση όλων των εποχών μετά το 1946 (μόνο για το β’ τρίμηνο του lockdown η ύφεση προβλέπεται στα επίπεδα του 30 – 38%, με 21 εκατ. εργαζόμενους να περνούν στην ανεργία).

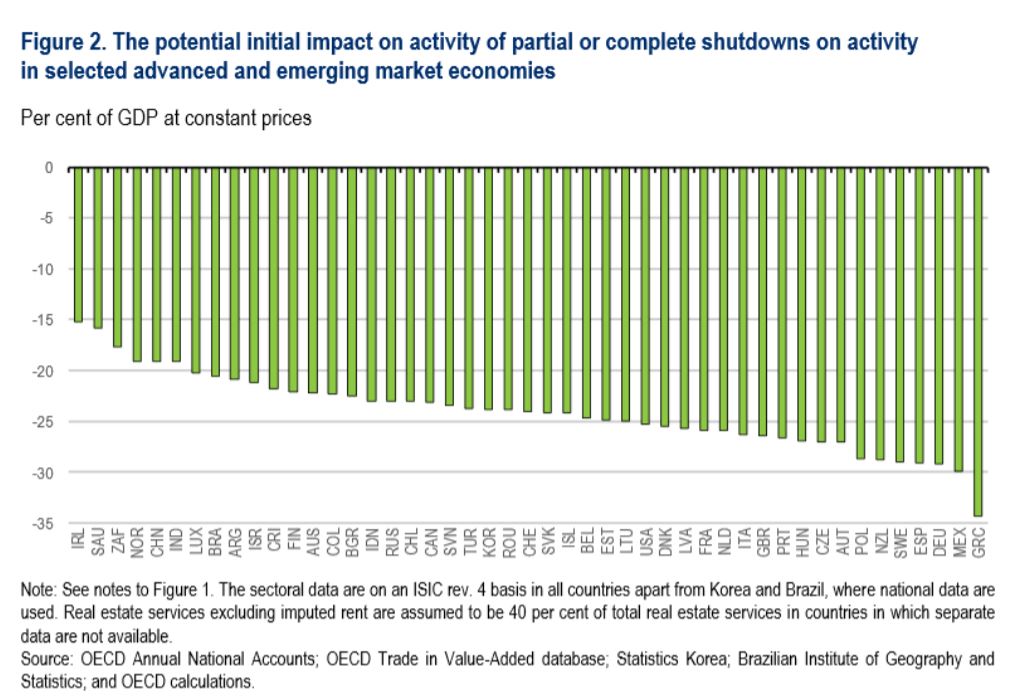

Για την Ελλάδα η εικόνα είναι επίσης σκληρή με το υπουργείο Οικονομικών επίσημα να κάνει λόγο για ύφεση 4% για όλη τη χρονιά, και τον ΟΟΣΑ να βλέπει απώλειες έως και 34% για την περίοδο της καραντίνας.

Επικοινωνήσαμε με την Pimco στην Αγγλία, έναν από τους μεγαλύτερους διαχειριστές κεφαλαίων στον κόσμο με 1,9 τρισ. δολάρια υπό διαχείριση και 138 δισ. δολ. στην Ευρώπη, για να δούμε πώς βλέπουν όσα συμβαίνουν αυτή τη στιγμή.

O Joachim Fels, Managing Director και Global Economic Advisor της εταιρείας αναφέρει στο Fortune Greece ότι η ύφεση στην οποία βυθίζεται η παγκόσμια οικονομία θα «μπορούσε εύκολα να αναδειχθεί σε μία από τις βαθύτερες αλλά και συντομότερες στη σύγχρονη εποχή».

Yποστηρίζει δεν υπάρχει ανάλογο προηγούμενο, άρα και ενδεδειγμένες στρατηγικές αντιμετώπισης αυτής της κρίσης, κάνει λόγο για ένα εξωγενές «σοκ» που προήλθε εκτός της οικονομικής και της χρηματοπιστωτικής σφαίρας, αλλά προβλέπει ότι «η παγκόσμια οικονομία θα μεταβεί από την έντονη βραχυπρόθεσμη «οδύνη» κατά τη διάρκεια της φάσης καταστολής του ιού στη βαθμιαία επούλωση τους επόμενους έξι έως δώδεκα μήνες».

Ακολουθούν οι απαντήσεις του:

H Pimco σε ένα πρώτο της σημείωμα προς τους επενδυτές στις 09 Μαρτίου του 2020 έκανε λόγο για πιθανότητα τεχνητής ύφεσης κατά το πρώτο εξάμηνο της χρονιάς σε Ευρώπη και ΗΠΑ. Σήμερα, την ώρα που η πανδημία του Covid-19 βρίσκεται σε στάδιο κορύφωσης σε πολλές χώρες, αυτή η πιθανότητα είναι βεβαιότητα. Tι βλέπετε πλέον για Ευρώπη και Αμερική;

Ύστερα από τη μεγαλύτερη περίοδο οικονομικής επέκτασης στην ιστορία, η παγκόσμια οικονομία βυθίζεται σήμερα σε μια ύφεση που θα μπορούσε εύκολα να αναδειχθεί σε μία από τις βαθύτερες αλλά και συντομότερες στη σύγχρονη εποχή.

Δεν υπάρχει προηγούμενο και επομένως δεν υπάρχει και κάποια καλή στρατηγική έναντι της ύφεσης που εκτυλίσσεται μπροστά στα μάτια μας αυτή τη στιγμή. Οι κρίσεις προκαλούνται συνήθως από την αλληλεπίδραση μεταξύ των σοβαρών οικονομικών ή/και χρηματοοικονομικών ανισορροπιών που δημιουργούνται κατά τη διάρκεια της επέκτασης και από το «σφίξιμο» της νομισματικής πολιτικής στο τέλος του κύκλου, και μερικές φορές επιδεινώνονται από την απότομη αύξηση της τιμής του πετρελαίου.

Αυτή τη φορά τα πράγματα είναι πολύ διαφορετικά, διότι η υποκείμενη αιτία της ύφεσης είναι ένα πραγματικά εξωγενές «σοκ» που προήλθε εκτός της οικονομικής και της χρηματοπιστωτικής σφαίρας: ένας εξαιρετικά μεταδοτικός κορωνοϊός που εξαπλώνεται γρήγορα σε έναν παγκοσμιοποιημένο κόσμο από την αρχή του έτους. Είναι σημαντικό να σημειωθεί ότι παρά την περίοδο-ρεκόρ της επέκτασης, που πιθανότατα έληξε τον Μάρτιο, δεν υπήρξαν σημαντικές εγχώριες οικονομικές ανισορροπίες στις περισσότερες προηγμένες οικονομίες: Οι καταναλωτές ήταν λιγότερο εξωστρεφείς απ’ ό,τι στον προηγούμενο κύκλο, οι επιχειρήσεις δεν είχαν επενδύσει υπερβολικά στην παραγωγική δυναμικότητά τους, οι αγορές κατοικίας – με λίγες εξαιρέσεις – δεν υπερθερμάνθηκαν και ο πληθωρισμός ήταν γενικά χαμηλός και σταθερός. Όλα αυτά σημαίνουν ότι μόλις ο ιός τεθεί υπό έλεγχο, η ανάκαμψη θα παρεμποδιστεί λιγότερο από ζητήματα που θα έχουν κληρονομηθεί από το παρελθόν.

Άρα μπορούμε να υπολογίζουμε σε πιο γρήγορη ανάρρωση από το σοκ και πόσος χρόνος εκτιμάται ότι θα χρειαστεί;

Δεδομένης της ταχείας και μεγάλης ανταπόκρισης της νομισματικής και δημοσιονομικής πολιτικής και ελλείψει σημαντικών ανισορροπιών στην πραγματική οικονομία που θα απαιτούσαν μια παρατεταμένη περίοδο κάθαρσης και προσαρμογής, αναμένουμε ότι η παγκόσμια οικονομία θα μεταβεί από την έντονη βραχυπρόθεσμη «οδύνη» κατά τη διάρκεια της φάσης καταστολής του ιού, στη βαθμιαία επούλωση τους επόμενους έξι έως δώδεκα μήνες, όταν η διάδοση του κορωνοϊού θα είναι υπό έλεγχο και οι περιορισμοί θα έχουν αρθεί.

Ωστόσο, η βασική μας υπόθεση παραμένει μια ανάκαμψη σε σχήμα U και όχι σε σχήμα V, επειδή οι περιορισμοί στην οικονομική δραστηριότητα θα αρθούν πιθανώς μόνο σταδιακά και με διαφορετικές ταχύτητες για διαφορετικούς τομείς και περιοχές.

Πόσο πιθανό θεωρείτε να πάμε στην Ευρωζώνη σε ένα συμβιβασμό για ένα «Ευρωπαϊκό Ομόλογο για την Ανάκαμψη από τον COVID-19» (European Covid-19 Investment Recovery Bond, ή ECIRB);

Πιστεύουμε ότι η πολιτική διάθεση για κοινά ομόλογα είναι περιορισμένη σε αυτό το στάδιο.

Κρίνετε ως επαρκή τα μέτρα που έχουν ανακοινώσει μέχρι στιγμής Fed και ΕΚΤ για την αντιμετώπιση της κρίσης;

Οι υπεύθυνοι χάραξης νομισματικής πολιτικής κάνουν ό,τι μπορούν, ώστε το «κραχ» να μη μετατραπεί σε μόνιμη ύφεση με μαζικές πτωχεύσεις και μαζική μακροχρόνια ανεργία. Οι κεντρικές τράπεζες έχουν ενισχυθεί ως δανειστές έσχατης καταφυγής όχι μόνο για τις τράπεζες, αλλά όλο και περισσότερο και για άλλους χρηματοπιστωτικούς μεσάζοντες και ακόμη και για μη χρηματοπιστωτικές επιχειρήσεις μέσω μιας γκάμας προγραμμάτων δανεισμού και αγοράς περιουσιακών στοιχείων.

Επιπλέον, μέσω των σχεδόν μηδενικών ή αρνητικών επιτοκίων και των μεγάλης κλίμακας αγορών κρατικών ομολόγων, οι κεντρικές τράπεζες παρέχουν επίσης μια πολύ αναγκαία στήριξη για τη δημοσιονομική πολιτική.

Πολλές κυβερνήσεις αντέδρασαν επίσης γρήγορα, ανταποκρινόμενες στις έντονες ανησυχίες όσον αφορά στη ρευστότητα και στη φερεγγυότητα. Η στήριξη της ρευστότητας έρχεται μέσω των εγγυήσεων μεγάλης κλίμακας για τραπεζικά δάνεια προς τις επιχειρήσεις, της αναβολής της πληρωμής φόρων για ιδιώτες και επιχειρήσεις, και της παροχής στήριξης για τα προγράμματα δανειοδότησης των κεντρικών τραπεζών. Οι κυβερνήσεις παρέχουν επίσης στήριξη του εισοδήματος νοικοκυριών και επιχειρήσεων μέσω μιας σειράς μεταβιβάσεων σε ιδιώτες και επιδοτήσεων σε επιχειρήσεις. Σε πολλές χώρες, η δημοσιονομική δράση που ξεκίνησε ήδη υπερβαίνει εκείνη που αναλήφθηκε κατά τη διάρκεια της Μεγάλης Ύφεσης του 2008-2009, ενώ είναι πιθανό να ανακοινωθούν πρόσθετα μέτρα τους επόμενους μήνες.

Μια βαθιά ύφεση είναι αναπόφευκτη, δεδομένης της προσωρινής παύσης λειτουργίας σημαντικών τμημάτων της οικονομίας και επειδή πολλές από τις μεταφορές χρημάτων και τα δάνεια που ανακοινώθηκαν πρόσφατα θα φτάσουν μετά από κάποια καθυστέρηση. Όμως, η μεγάλη δημοσιονομική αντίδραση θα συμβάλει στην αποτροπή συνέχισης της ύφεσης και στην οικονομική ανάκαμψη μόλις αρθούν οι περιορισμοί στην οικονομική δραστηριότητα.

Ποια θεωρούνται στο πλαίσιο αυτής της μεγάλης κρίσης τα πιο ασφαλή «καταφύγια» για τους επενδυτές;

Θα προσπαθήσουμε να εκμεταλλευτούμε την εξομάλυνση των συνθηκών της αγοράς με την πάροδο του χρόνου, αλλά προς το παρόν πιστεύουμε ότι απαιτείται μια προσέγγιση που δίνει έμφαση στην ασφάλεια, σε μια προσπάθεια να προστατευθούμε από μόνιμες απομειώσεις κεφαλαίου. Οι αμερικανικοί κρατικά υποστηριζόμενοι τίτλοι που εξασφαλίζονται με ενυπόθηκα δάνεια (US agency MBS) ή που εμπεριέχουν τιμαριθμική ρήτρα (Treasury Inflation-Protected Securities – TIPS) είναι υψηλής ποιότητας assets που έχουν επηρεαστεί αρνητικά από τις ακραίες συνθήκες της αγοράς. Οι μη κρατικά υποστηριζόμενοι τίτλοι που εξασφαλίζονται με ενυπόθηκα δάνεια (US non-agency MBS) των ΗΠΑ, οι τίτλοι που εξασφαλίζονται με ενυπόθηκα στεγαστικά δάνεια του Ηνωμένου Βασιλείου, και πολλοί άλλοι τίτλοι που εξασφαλίζονται με περιουσιακά στοιχεία (ABS) έχουν επηρεαστεί αρνητικά κατά τη διάρκεια της περιόδου αποδιοργάνωσης της αγοράς. Τα θεωρούμε ευέλικτα assets, με διαφοροποιημένες ομάδες δανειοληπτών και με γενικά χαμηλή μόχλευση και χαμηλό δείκτη δανείου προς αξία.

O Απρίλιος είναι ο πιο δύσκολος μήνας καθώς η καμπύλη της επιδημίας θα κάνει το peak σε αρκετές χώρες του βόρειου ημισφαιρίου. Πώς σχολιάζετε την αντίδραση μέχρι στιγμής των χρηματιστηριακών αγορών σε Ευρώπη και ΗΠΑ;

Σε αυτό το εξαιρετικά αβέβαιο περιβάλλον θα επικεντρωθούμε σε μια αμυντική προσέγγιση σε μια εποχή αυξημένης αστάθειας. Θα προσπαθήσουμε μακροπρόθεσμα να εκμεταλλευτούμε την εξομάλυνση των συνθηκών της αγοράς με την πάροδο του χρόνου, αλλά προς το παρόν πιστεύουμε ότι μια προσέγγιση που βάζει προτεραιότητα στην ασφάλεια είναι δικαιολογημένη σε μια προσπάθεια να προστατευθούμε από μια μόνιμη απομείωση κεφαλαίου.

Δείτε αναλυτικά διαγράμματα και εκτιμήσεις της Pimco (CYCLICAL OUTLOOK: From Hurting to Healing)