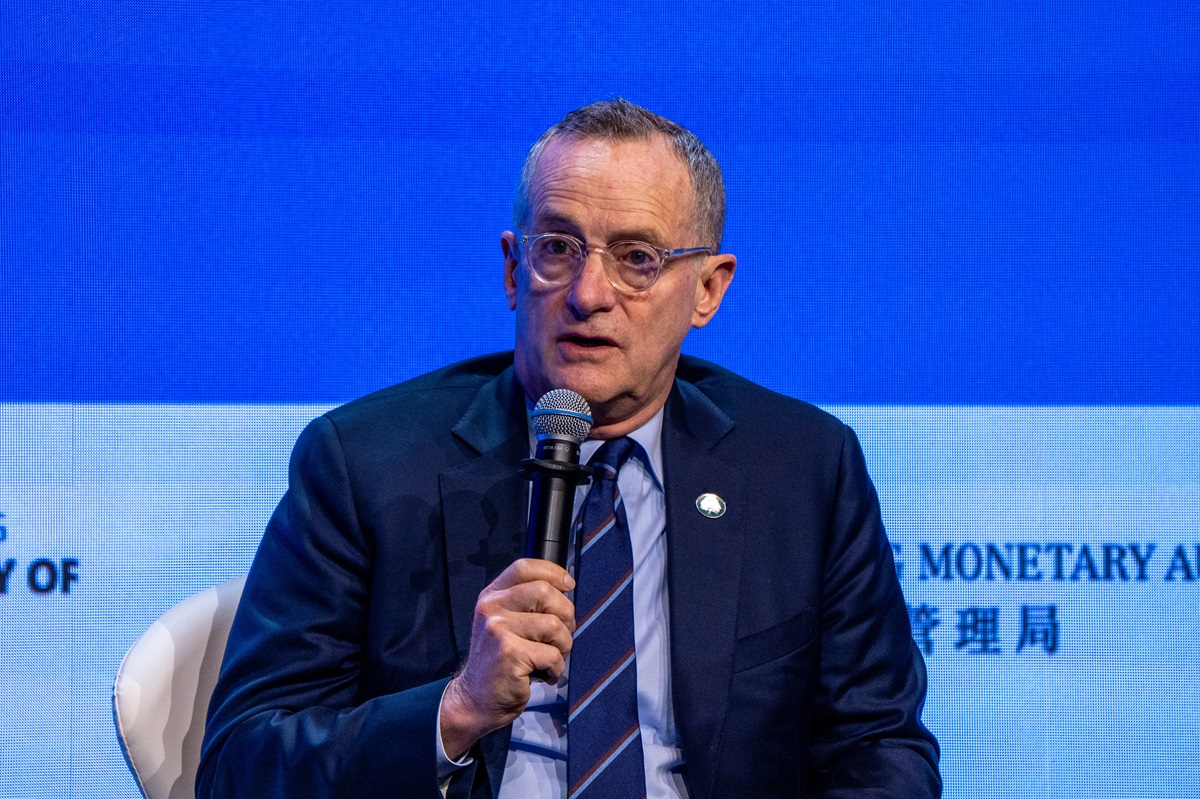

Howard Marks: Πείτε «αντίο» στη διεφθαρμένη εποχή του «εύκολου χρήματος»

- 10/01/2024, 11:50

- SHARE

Κατά του εύκολου χρήματος και της διεφθαρμένης εποχής που αυτό σηματοδότησε στρέφεται ο ιδρυτής της Oaktree Capital Howard Marks.

Όπως επισημαίνει σε σχετική έκθεσή του, οι περισσότεροι θέλουν να δουν τα χαμηλά επιτόκια να επιστρέφουν. Αλλά τα χαμηλά επιτόκια αλλάζουν τη συμπεριφορά των επενδυτών, παραμορφώνοντάς την με τρόπους που μπορεί να έχουν σοβαρές συνέπειες. Όπως ξεκαθαρίζει το εξαιρετικό βιβλίο The Price of Time: The Real Story of Interest του Edward Chancellor, υπάρχουν πολλές αρνητικές πτυχές στο λεγόμενο «εύκολο χρήμα».

Το εύκολο χρήμα κρατά την οικονομία ψηλά, τουλάχιστον προσωρινά. Όμως τα χαμηλά επιτόκια μπορούν να την κάνουν να αναπτυχθεί πολύ γρήγορα, προκαλώντας υψηλότερο πληθωρισμό και αυξάνοντας την πιθανότητα να χρειαστεί να αυξηθούν τα επιτόκια για την καταπολέμησή του, αποθαρρύνοντας κατόπιν την οικονομική δραστηριότητα.

Αυτή η ταλάντωση των επιτοκίων μπορεί να αναγκάσει μια οικονομία να ζήσει μεταξύ πληθωρισμού και ύφεσης. Και αυτό δεν είναι ανεκτό. Επιπλέον, τα χαμηλά επιτόκια μειώνουν τις μελλοντικές αποδόσεις των ασφαλών επενδύσεων σε επίπεδα που θεωρούνται δυσάρεστα, ενθαρρύνοντας τους επενδυτές να αποδεχτούν αυξημένο κίνδυνο επιδιώκοντας μεγαλύτερη απόδοση.

Κατά συνέπεια, σε περιόδους χαμηλής απόδοσης, πραγματοποιούνται επενδύσεις που δεν θα έπρεπε να γίνουν, χτίζονται κτίρια που δεν πρέπει να χτιστούν και αναλαμβάνονται κίνδυνοι που δεν πρέπει να αναληφθούν. Τα κεφάλαια μετακινούνται από ασφαλή περιουσιακά στοιχεία χαμηλής απόδοσης σε ευκαιρίες με μεγαλύτερο κίνδυνο, με αποτέλεσμα την έντονη ζήτηση για τα τελευταία και την αύξηση των τιμών των περιουσιακών στοιχείων. Αυτό ενθαρρύνει την ανάληψη κινδύνου και την κερδοσκοπία, επισημαίνει ο οικονομολόγος και συνεχίζει:

«Όπως μου έγραψε ο αείμνηστος Charlie Munger το 2001, ίσως έχουμε μια νέα εκδοχή της παροιμίας του Βρετανού ιστορικού Λόρδου Άκτον του 19ου αιώνα:

“Το εύκολο χρήμα διαφθείρει και το πραγματικά εύκολο χρήμα διαφθείρει απολύτως”».

Η επενδυτική διαδικασία έχει να κάνει με την ευελιξία και την επιθετικότητα, παρά την επιμέλεια, τα υψηλά στάνταρ και την ενδεδειγμένη αποστροφή κινδύνου. Οι επενδυτές τείνουν να υποτιμούν τον κίνδυνο, να υποτιμούν το μελλοντικό κόστος χρηματοδότησης και να αυξάνουν τη χρήση μόχλευσης.

Αυτό συνήθως οδηγεί σε επενδύσεις που αποτυγχάνουν όταν δοκιμάζονται σε περιόδους αυστηρότητας που πάντα έρχονται. Επιπλέον, τα χαμηλά επιτόκια επιδοτούν τους δανειολήπτες σε βάρος των αποταμιευτών και των τραπεζών. Αυτό μπορεί να επιδεινώσει την ανισότητα του πλούτου.

Τα επιτόκια διατηρούνται χαμηλά μόνο ως μέτρο έκτακτης ανάγκης. «Όταν παρακολούθησα το μεταπτυχιακό στο Πανεπιστήμιο του Σικάγο, ο οικονομολόγος Milton Friedman υποστήριζε σθεναρά ότι η ελεύθερη αγορά είναι ο καλύτερος κατανεμητής πόρων. Στο ίδιο πνεύμα, είμαι πεπεισμένος ότι τα λεγόμενα φυσικά επιτόκια οδηγούν στην καλύτερη συνολική κατανομή του κεφαλαίου».

Οι φυσικοί συντελεστές αντικατοπτρίζουν την προσφορά και τη ζήτηση χρήματος. «Πιστεύω ότι δεν είχαμε ελεύθερη αγορά χρήματος από τα τέλη της δεκαετίας του 1990, όταν η Federal Reserve έγινε ακτιβίστρια, πρόθυμη να αντιμετωπίσει πραγματικά και φανταστικά προβλήματα εισάγοντας ρευστότητα στο χρηματοπιστωτικό σύστημα. Λοιπόν, είναι πιθανό να δούμε την επιστροφή των συνθηκών εύκολου χρήματος; Προς το παρόν, πιστεύω ότι η συναίνεση είναι η εξής: ο πληθωρισμός των ΗΠΑ κινείται προς τη σωστή κατεύθυνση και σύντομα θα φτάσει τον στόχο της Fed για περίπου 2%. Κατά συνέπεια, δεν θα χρειαστούν πρόσθετες αυξήσεις επιτοκίων».

Ως περαιτέρω συνέπεια, θα έχουμε μια ήπια προσγείωση, δηλαδή μικρή ύφεση ή καθόλου ύφεση. Έτσι, η Fed θα είναι σε θέση να κάνει πίσω στα επιτόκια. «Για μένα, αυτό μυρίζει Goldilocks thinking: η οικονομία δεν θα είναι αρκετά ζεστή για να αυξήσει τον πληθωρισμό ή αρκετά κρύα για να επιφέρει οικονομική επιβράδυνση. Η σκέψη του Goldilocks είχε ιστορικά την τάση να δημιουργεί υψηλές προσδοκίες μεταξύ των επενδυτών και επομένως περιθώρια για πιθανή απογοήτευση. Φυσικά, αυτό δεν σημαίνει ότι αυτή τη φορά είναι απαραίτητα λάθος. Πιστεύω ότι δεν θα επιστρέψουμε σε εξαιρετικά χαμηλά επιτόκια για πολλούς λόγους.

Η Fed μπορεί να θέλει να αποφύγει να παραμείνει σε μια διαρκώς διεγερτική στάση, δεδομένων των φόβων για την ανάφλεξη άλλης μιας περιόδου υψηλού πληθωρισμού.

Επιπλέον, μία από τις πιο σημαντικές εργασίες της Fed είναι να τονώσει την οικονομία εάν περιπέσει σε ύφεση, κυρίως με τη μείωση των επιτοκίων. Δεν θα μπορεί να το κάνει αποτελεσματικά εάν τα επιτόκια είναι ήδη κοντά στο μηδέν.

Διαπιστώνεται δε πτώση της παγκοσμιοποίησης και μια αύξηση της διαπραγματευτικής δύναμης της εργασίας, υποδηλώνοντας ότι ο πληθωρισμός μπορεί να είναι υψηλότερος στο εγγύς μέλλον από ό,τι πριν από το 2021.

Επομένως, θα εμμείνω στην εικασία μου ότι τα επιτόκια θα είναι περίπου 2-4%, όχι 0-2% τα επόμενα χρόνια. Φυσικά, αυτές οι πεποιθήσεις έχουν τις ρίζες τους στις σκέψεις μου για το πώς πρέπει να σκεφτεί η Fed για το θέμα. Αυτό που θα κάνει η Fed μπορεί να είναι διαφορετικό. Αλλά πιστεύω ότι είναι λογικό να υποθέσουμε ότι το επενδυτικό περιβάλλον τα επόμενα χρόνια θα είναι αρκετά διαφορετικό από αυτό που είδαμε στην εποχή του εύκολου χρήματος του 2009-21, πράγμα που σημαίνει ότι χρειάζονται διαφορετικές στρατηγικές από τους επενδυτές» καταλήγει ο Marks.

ΔΙΑΒΑΣΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ: