Motor Oil: Το χρονοδιάγραμμα για το ομολογιακό δάνειο ύψους 200 εκατ. ευρώ – H δυνητική αγορά-στόχος

- 11/03/2021, 10:43

- SHARE

Σε έκδοση κοινού ομολογιακού δανείου ύψους 200 εκατ. ευρώ προχωρά η Motor Oil, με τη σχετική διαδικασία να εκκινεί στις 17 Μαρτίου 2021.

Σύμφωνα με όσα έχουν γίνει γνωστά, το δάνειο, διάρκειας επτά ετών, διαιρείται σε έως 200.000 άυλες, κοινές, ανώνυμες ομολογίες με ονομαστική αξία 1.000 ευρώ (εφεξής οι «Ομολογίες»).

Οι Ομολογίες θα διατεθούν προς κάλυψη μέσω δημόσιας προσφοράς στο σύνολο του επενδυτικού κοινού με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών, θα καταχωρηθούν στο ΣΑΤ και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών.

Η αγορά-στόχος

Η δυνητική αγορά-στόχος των Ομολογιών περιλαμβάνει: ιδιώτες πελάτες, επαγγελματίες πελάτες και επιλέξιμους αντισυμβαλλόμενους, όπως ορίζονται στον ν. 4514/2018. Οι συντονιστές κύριοι ανάδοχοι είναι η «ALPHA BANK Α.Ε.» και η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ».

Σημειώνεται δε πως , αν το κοινό ομολογιακό δάνειο δεν καλυφθεί σε ποσό τουλάχιστον 170.000.000, θα ματαιωθεί η έκδοση του Ομολογιακού Δανείου και το ποσό που αντιστοιχεί στην αξία συμμετοχής που έχει δεσμευθεί για έκαστο Ιδιώτη Επενδυτή θα αποδεσμευθεί το αργότερο εντός δύο εργάσιμων ημερών.

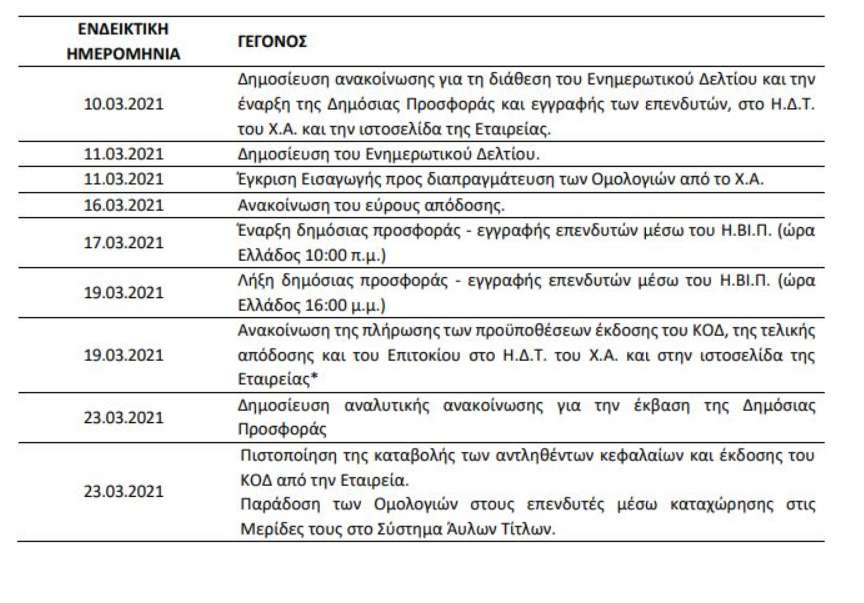

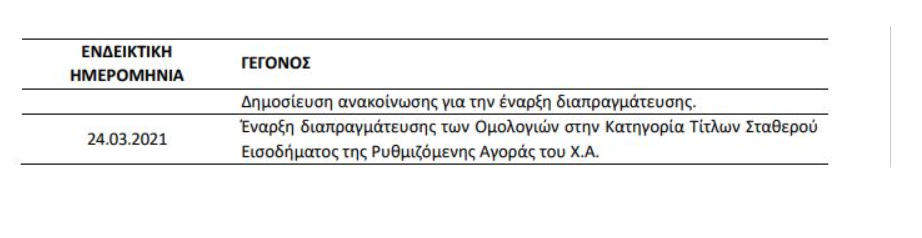

Το χρονοδιάγραμμα

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς του ΚΟΔ και της εισαγωγής προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., το οποίο έχει ως εξής: