Προειδοποίηση Goldman Sachs: Οι αγοραστές μετοχών ξέμειναν από πυρομαχικά

- 26/04/2023, 09:38

- SHARE

Χωρίς τη βασική πηγή της αγοραστικής τους δύναμης θα αναγκαστούν να ζήσουν οι χρηματιστηριακές αγορές, λόγω αναζωπύρωσης των κλυδωνισμών οι οποίοι τον περασμένο μήνα ταρακούνησαν τον τραπεζικό τομέα των ΗΠΑ – και όχι μόνον.

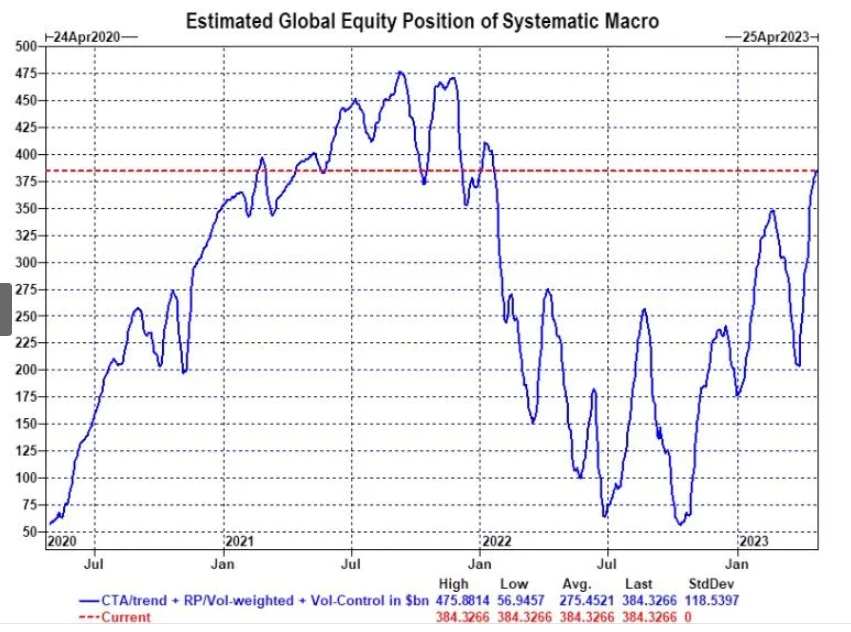

Τάδε έφη αδρομερώς, σε πρόσφατο report της, που σας παρουσιάζει το Fortune Greece, η αμερικανική τράπεζα Goldman Sachs, διά στόματος του αναλυτή της Scott Rubner. Όπως δείχνουν τα στοιχεία, οι money managers φόρτωσαν πάνω από 170 δισεκατομμύρια δολάρια σε μετοχές τον περασμένο μήνα, οδηγώντας την έκθεση των funds στο υψηλότερο επίπεδο από τις αρχές του 2022.

Τώρα, με τα ανοίγματά τους σε ιστορικά υψηλά επίπεδα, η πλάστιγγα, λέει ο Rubner, τείνει να γείρει προς του πωλητές… οι οποίοι αναμένεται, εκτός απροόπτου, να πάρουν κεφάλι.

Τα σήματα ενεργοποίησης για τους συμβούλους διαπραγμάτευσης εμπορευμάτων – CTA που «σκανάρουν» τη δυναμική των τιμών των περιουσιακών στοιχείων μέσω στοιχημάτων long και short στην αγορά συμβολαίων μελλοντικής εκπλήρωσης – σε ό,τι αφορά τον δεικτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 στόχευαν στις 4.130 μον., ωστόσο την Τρίτη 25 Απριλίου ο δείκτης υποχώρησε στις 4.071 μον.

«Είμαι τακτικά bearish, έγραψε ο Rubner προς τους πελάτες το απόγευμα της Τρίτης. «Οι αγοραστές έχουν ξεμείνει από πυρομαχικά».

Από τους «θηρευτές» του momentum και των τάσεων έως τους επενδυτές που κατανέμουν περιουσιακά στοιχεία με βάση τα σήματα αστάθειας, τα quant funds θα αναγκαστούν να ξεφορτωθούν μετοχές αξίας έως και 276 δισ. δολ., εφόσον η αγορά, σύμφωνα με το μοντέλο της Goldman Sachs, παραδοθεί στους πωλητές. Ωστόσο, χάρη στην αυξημένη έκθεσή τους, θα χρειαζόταν να αγοράσουν μετοχές έως και 25 δισ. δολ. στην περίπτωση που το επίμαχο διάστημα σημειωθεί κάποιο ανοδικό ράλι.

Αυτά είναι δυνητικά κακά νέα για τους «ταύρους», που μόλις πριν από λίγες ώρες βίωσαν τη χειρότερη μέρα για τον S&P 500 τον τελευταίο μήνα, μετά τις ζοφερές ειδήσεις από τη First Republic Bank (-50%) που αναζωπύρωσαν την ανησυχία ότι η τραπεζική κρίση δεν έχει υποχωρήσει.

Εάν τα πράγματα διατηρηθούν ως έχουν, η «απελευθέρωση» των πωλητών θα ασκήσει πρόσθετη πίεση σε μια αγορά όπου επικρατεί ο φόβος για ύφεση ενώ μαίνεται η πολιτική αναταραχή για την αύξηση του ορίων σε ό,τι αφορά την ανάληψη αμερικανικού χρέους, η οποία απειλεί τις ΗΠΑ ακόμη και με χρεοκοπία.

Η ανάλυση ροής (flow analysis) κέρδισε οπαδούς το περασμένο έτος, καθώς οι επενδυτές προσπάθησαν να προσαρμοστούν στα οικονομικά δεδομένα και στη νέα πραγματικότητα όπως ορίζεται από τους υπεύθυνους χάραξης της νομισματικής πολιτικής. Στα τέλη Μαρτίου, όταν οι αναλυτές της Wall Street προσπαθούσαν να καταλάβουν τι θα σήμαινε η τραπεζική κρίση για τις αμερικανικές μετοχές, ο Rubner είπε ότι οι μετοχές θα σημειώσουν περισσότερα κέρδη τον Απρίλιο, επικαλούμενος την αμυντική θέση μεταξύ των επενδυτών.

Σίγουρα, οι μεγάλοι συστημικοί trades είναι μόνο μία δύναμη στην αγορά, αν και μεγάλη. Η παρακολούθηση και η πρόβλεψη του αντίκτυπού τους στη δυναμική της προσφοράς και της ζήτησης προσφέρεται για την ανάλυση της Wall Street, αλλά από τη φύση της μπορεί να οδηγήσει σε μη ασφαλή συμπεράσματα.

Πριν από την πτώση 1,6% την Τρίτη, ο S&P 500 δεν είχε υποστεί απώλειες άνω του 1% τον Απρίλιο. Παγιδευμένος στη ζώνη του 2,5% από το τέλος του πρώτου τριμήνου, ο δείκτης μετοχών οδεύει προς τη μικρότερη μηνιαία κίνηση από τον Ιούνιο του 2017. Σημειώνεται πως τα quant funds πέρασαν τον περασμένο μήνα συλλέγοντας μετοχές, λειτουργώντας ως κύρια πηγή στήριξης για την αγορά.

Μια στροφή στη συμπεριφορά τους θα επιβάρυνε την αγορά, δικαιώνοντας όσους προειδοποιούσαν ότι η πρόσφατη ηρεμία έχει κρύψει προβλήματα και κινδύνους κάτω από χαλί, καταλήγει η Goldman Sachs.

ΔΙΑΒΑΣΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ: