Προχωρημένες επενδυτικές στρατηγικές: Growth Investing

- 05/10/2023, 13:14

- SHARE

Του Χρήστου Τσούνη

Στο σημερινό άρθρο θέλω να επισκεφτούμε πάλι μια επενδυτική στρατηγική, που μετά από ένα κακό 2022, φαίνεται ότι αρχίζει σιγά σιγά να παίρνει πάλι τα πάνω της. Σήμερα θα μιλήσουμε για το Growth Investing.

Υπάρχει μια πολλή λεπτή γραμμή μεταξύ growth και speculation, που κάνει πολλούς επενδυτές να χάνουν λεφτά, ενώ παράλληλα ακόμα και έμπειροι επενδυτές πέφτουν σε αυτή την παγίδα.

Για αρχή πρέπει να ξεκαθαρίσουμε τι είναι το growth investing. Πρόκειται για ένα επενδυτικό στυλ/ στρατηγική που επικεντρώνεται στην αύξηση του κεφαλαίου ενός επενδυτή. Οι growth investors συνήθως επενδύουν σε μετοχές ανάπτυξης—δηλαδή σε νέες ή μικρές εταιρείες των οποίων τα κέρδη αναμένεται να αυξηθούν με ρυθμό άνω του μέσου όρου σε σύγκριση με τον κλάδο τους ή τη συνολική αγορά.

Στην πραγματικότητα, με πιο απλά λόγια, ο growth investor παίρνει μετοχές στα αρχικά τους στάδια και περιμένει να ανέβει η τιμή της μετοχή τους to the moon που λένε οι νέοι.

Ένα τυπικό παράδειγμα growth investing είναι η Tesla ($TSLA).

Αν κάποιος είχε επενδύσει στην εταιρεία το 2018, μέχρι και το 2022 θα είχε δεκαπλασιάσει τα λεφτά του, με μια απόδοση περίπου 200% (!) τον χρόνο.

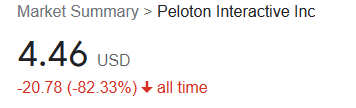

Όμως το νόμισμα έχει 2 όψεις. Πάμε να δούμε μια ακόμα growth μετοχή από το σύντομο παρελθόν. Η Peloton (PTON), μια εταιρεία κατασκευής και διανομής οργάνων οικιακής γυμναστικής (ποδήλατα, διάδρομοι κτλ.) από τον Σεπτέμβριο του 2019 μέχρι τον Δεκέμβριο του 2020 είχε απόδοση 544.7%.

Από τότε όμως μέχρι σήμερα έχει χάσει το 97.26% της αξίας της.

Μιλάμε για μία συνολική πτώση κατά -82.33%, από την πρώτη μέρα κυκλοφορίας της μετοχής.

Βλέπετε που το πάω; Δεν είναι πάντα εύκολο να διαλέξουμε με σιγουριά κάποιο growth stock. Ειδικά αν χρησιμοποιούμε φράσεις στην ανάλυση μας όπως: “πιστεύω σε αυτή την εταιρεία” ή “ο CEO της τάδε εταιρείας έχει όραμα” ή “αυτή η εταιρεία είναι το μέλλον”, αυτόματα έχουμε εισάγει πολύ υποκειμενικά (και κατά πάσα πιθανότητα αρκετά λανθασμένα) κριτήρια στην ανάλυση μας.

Γι’ αυτό σε τέτοιες περιπτώσεις προτιμώ τους αριθμούς. Διότι είναι κάπως πιο αντικειμενικό μέσο για να στήσουμε μια επενδυτική θέση.

Μετά από αυτή τη μακροσκελή εισαγωγή σήμερα θα εισάγουμε την έννοια του GARP.

Το GARP σημαίνει Growth At Reasonable Price, δηλαδή ανάπτυξη σε λογική τιμή. Όταν πάμε να αγοράσουμε μια growth μετοχή είναι λογικό να μην θέλουμε να την αγοράσουμε ακριβά (μειώνοντας έτσι και το ρίσκο μας). Γι’ αυτό πρέπει να βρούμε μια μέθοδο να αποτιμάμε μετοχές με μεγάλη ανάπτυξη.

Τι σημαίνει όμως μεγάλη ανάπτυξη (Growth);

H έννοια του growth αναφέρεται σε δύο στοιχεία, τον τζίρο της εταιρείας και τα κέρδη της εταιρείας. Η ανάπτυξη όμως είναι κάτι που έρχεται στο μέλλον, γι’ αυτό και πρέπει να έχουμε έναν τρόπο να την υπολογίσουμε.

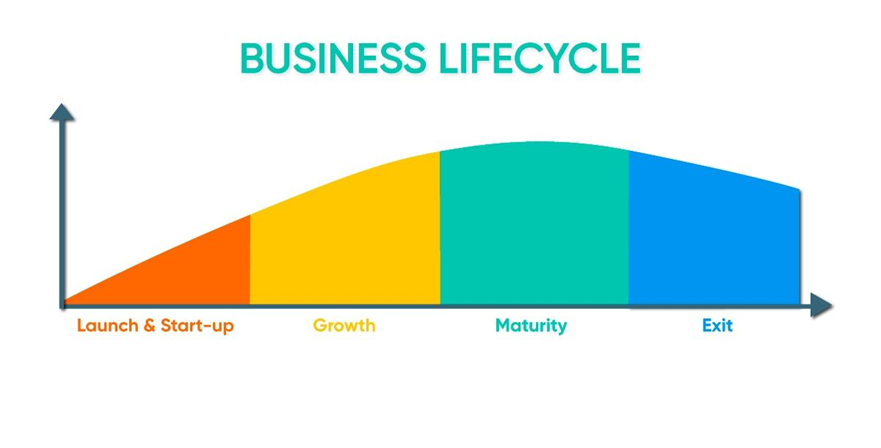

Ο πιο εύκολος τρόπος είναι το ιστορικό μιας εταιρείας. Βλέποντας το παρελθόν της, μπορούμε να κάνουμε κάπως πιο ασφαλείς προβλέψεις για το μέλλον της, με βάση το παρακάτω διάγραμμα ζωής μιας εταιρείας.

Οι growth investors επιδιώκουν να επενδύσουν στην κίτρινη φάση. Ως σημείο αναφοράς, αν βλέπουμε ότι μια εταιρεία για μεγάλο χρονικό διάστημα εμφανίζει σταθερό ή μειωμένο ρυθμό ανάπτυξης τότε σημαίνει ότι έχει περάσει στο Maturity phase.

Το σημαντικό που πρέπει να κρατήσουμε είναι ότι κυνηγάμε ανάπτυξη τόσο σε Revenue όσο και σε Net Income.

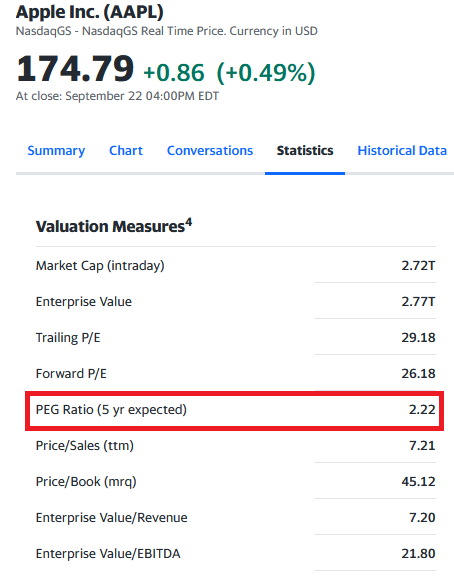

Για να απαντήσουμε το ερώτημα ποια η κατάλληλη τιμή για να αγοράσουμε μια growth μετοχή, ευτυχώς για εμάς υπάρχει ένας δείκτης που δείχνει πότε μια growth μετοχή είναι σε καλή τιμή. Ο δείκτης αυτός ονομάζεται Price to Earnings Growth Ratio ή αλλιώς PEG Ratio.

Ο υπολογισμός του PEG Ratio είναι πολύ απλός. Παίρνουμε το P/E Ratio και το διαιρούμε με την ανάπτυξη των κερδών.

Αν λοιπόν έχουμε μια μετοχή με P/E Ratio 15X και αναμενώμενη ανάπτυξη κερδών 15%, τότε το PEG Ratio είναι 1.

Γενικά ως κανόνα θέλουμε να αγοράζουμε όταν το PEG είναι κάτω από 1. ΑΛΛΑ…

Βγάζει περισσότερο νόημα να συγκρίνουμε την εταιρεία με τον μέσο όρο του κλάδου της. Για παράδειγμα αν θέλουμε να δούμε το PEG του κλάδου της τεχνολογίας μπορούμε να χρησιμοποιήσουμε ως σημείο αναφοράς κάποιον δείκτη που ακολουθεί τον συγκεκριμένο κλάδο.

Έστω, για παράδειγμα ότι το P/E Ratio του συγκεκριμένου δείκτη είναι 27.48X, ενώ το earning growth rate είναι 14.14%. Άρα το PEG Ratio είναι 1.94! Επομένως όταν θέλουμε να αγοράσουμε μια growth εταιρεία τεχνολογίας ψάχνουμε κάποια με PEG Ratio μικρότερο του 1.94!

Στη συνέχεια πρέπει να βρούμε το μελλοντικό PEG Ratio με βάση τις εκτιμήσεις των αναλυτών. Αυτή η πληροφορία είναι πολύ συχνά δημόσια και αρκεί μια μικρή περιήγηση στο internet για να την βρούμε.

Έτσι μπορούμε να πάρουμε μια πρώτη γεύση για το αν η μετοχή που θέλουμε να αγοράσουμε είναι υποτιμημένη ή υπερτιμημένη.

Προφανώς το αρνητικό αυτής της μεθόδου είναι ότι βασιζόμαστε σε προβλέψεις αναλυτών, που δεν είναι πάντα εντελώς αξιόπιστες. Από την άλλη όμως μπορούμε να μελετήσουμε την μετοχή και να υπολογίσουμε το δικό μας growth rate.

Κλείνοντας θέλω να σας πω ότι το growth investing είναι πολύ επικίνδυνο στα μάτια μου. Εκτός των κινδύνων που έχει μια εταιρεία να μην πετύχει υπάρχει και πολύ μεγάλη πιθανότητα να συμπεριλάβουμε πολλά υποκειμενικά κριτήρια στην ανάλυση μας, που θα χαλάσουν την ποιότητα της.

Γι’ αυτό, πάντα πρέπει να κάνουμε ενδελεχή έρευνα πριν επενδύσουμε σε κάποια μετοχή.

Βρείτε τον Χρήστο στο YouTube και στο Instagram εδώ:https://www.youtube.com/tsounischrishttps://www.instagram.com/tsounischris