Societe Generale: Γιατί είμαστε long στα ελληνικά ομόλογα

- 01/12/2022, 10:20

- SHARE

Σε μια ευνοϊκή για την ελληνική οικονομία πρόταση προχωρά η γαλλική τράπεζα Societe Generale… δηλώνοντας long στους εγχώριους δεκαετείς τίτλους χρέους.

Πιο αναλυτικά, όπως σημειώνει, η ελληνική οικονομία και ο εγχώριος τραπεζικός τομέας μετά τη μεγάλη χρηματοπιστωτική κρίση και την κρίση χρέους, που τους έπληξαν βάναυσα, καταγράφουν σημαντική ανάκαμψη, με τις άμεσες ξένες επενδύσεις σε ιστορικά υψηλά επίπεδα και τον δείκτη μη εξυπηρετούμενων δανείων κοντά στον μέσο όρο της ΕΕ. Αυτή η θετική δυναμική αναμένεται ότι θα συνεχιστεί με τη βοήθεια κεφαλαίων NGEU, εφόσον υποβοηθηθεί από δημοσιονομική εξυγίανση.

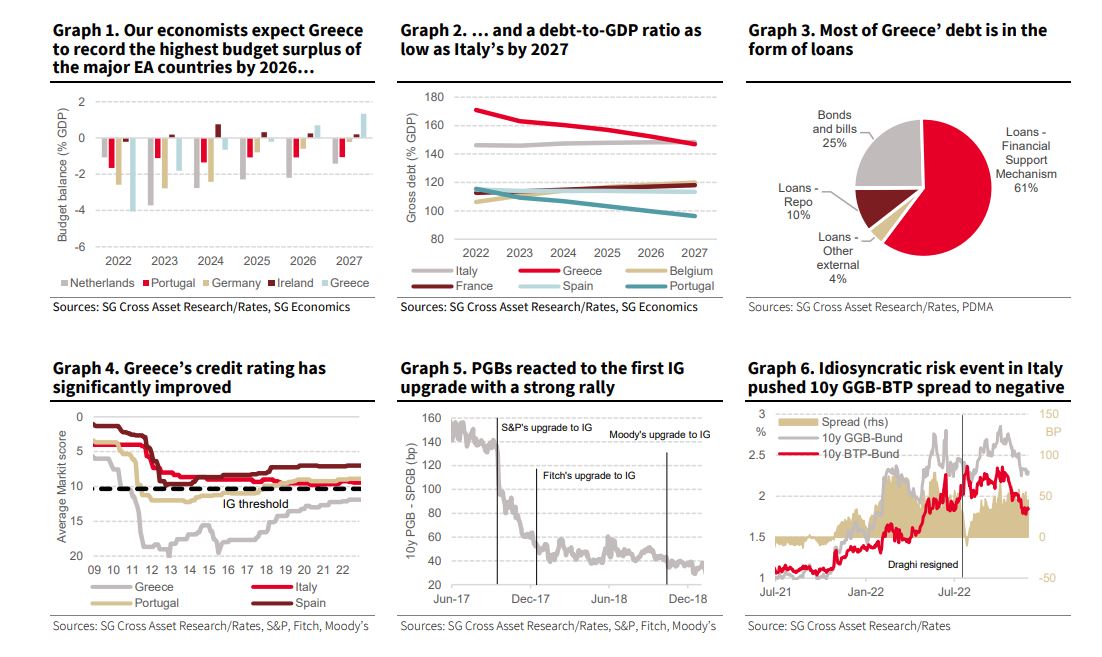

Σε αυτό το πλαίσιο, οι οικονομολόγοι της Societe προβλέπουν τώρα ότι η Ελλάδα θα έχει το υψηλότερο δημοσιονομικό πλεόνασμα μεταξύ των χωρών της ζώνης του ευρώ έως το 2026 ενώ ο λόγος χρέους προς ΑΕΠ θα συγκλίνει με εκείνον της Ιταλίας έως το 2027.

Όσον αφορά το χρέος, οι πληρωμές τόκων εκ μέρους της Ελλάδας δεν θα τύχουν σημαντικής αύξησης, παρά τα αυξανόμενα επιτόκια, καθώς ο ΟΔΔΗΧ αντιστάθμισε μέρος του επιτοκιακού κινδύνου μέσω παραγώγων προτού αυξηθούν οι αποδόσεις των ομολόγων στα τέλη του 2021. Επιπλέον, περίπου το 75% του συνολικού χρέους έχει ιδιαίτερα ευνοϊκό προφίλ και είναι μακράς ληκτότητας.

Όπως υπενθυμίζει η γαλλική τράπεζα, καθώς τα θεμελιώδη στοιχεία βελτιώνονται, οι οίκοι αξιολόγησης από το 2016 αναβαθμίζουν συνεχώς την Ελλάδα. Η τρέχουσα αξιολόγηση BB+, με τις προοπτικές σταθερές, εκ μέρους της S&P απέχει μόνο ένα βήμα από την επενδυτική βαθμίδα.

Σύμφωνα με τον οίκο, μια αναβάθμιση θα μπορούσε να λάβει χώρα στην πρώτη αξιολόγηση αξιολόγησης της S&P το α’ εξάμηνο του 2023 έτους, το νωρίτερο.

Long στα ελληνικά ομόλογα έναντι των ιταλικών

Σύμφωνα με τη Societe Generale, το spread μεταξύ των ιταλικών και των ελληνικών ομολόγων διέπεται από μεγάλη μεταβλητότητα. Αυξήθηκε σε περίπου 80 μονάδες βάσης τον Μάρτιο του 2022 από περίπου 10 μονάδες βάσης τον Σεπτέμβριο του 2021.

Η παραίτηση του Draghi τον Ιούλιο του 2022 ώθησε ανοδικά την απόδοση των ιταλικών 10ετών, ενώ η απόδοση των ελληνικών 10ετών επηρεάστηκε ελάχιστα. Αυτό οδήγησε το spread GGB-Bund σε -10 μ.β., προτού καταλήξει σε ένα εύρος 40-60 μ.β. τους τελευταίους τρεις μήνες.

Οι επενδυτικές ευκαιρίες του «Ελλάδα 2.0»

01/12/2022Παρότι το spread είναι επί του παρόντος γύρω στις 45 μονάδες βάσης, τα ισχυρά θεμελιώδη μεγέθη της Ελλάδας και η βελτιωμένη ρευστότητα στην αγορά θα πρέπει να συνεχίσουν να υποστηρίζουν τα ελληνικά 10ετή.

Οι προσδοκίες για ανάκτηση της πιστοληπτικής ικανότητας εκ μέρους της Ελλάδας σε επενδυτική βαθμίδα και η έντονη ανησυχία για υποβάθμιση της πιστοληπτικής ικανότητας της Ιταλίας σε υποεπενδυτική βαθμίδα θα μπορούσαν να περιορίσουν το spread των 10ετών GGB-BTP στα επίπεδα του Ιουλίου 2022.