Τι σημαίνει το ισχυρό δολάριο για τα χρηματιστήρια και τους επενδυτές

- 20/10/2022, 11:48

- SHARE

Εν μέσω έντονης μεταβλητότητας, σε ένα πράγμα μπορούν ακόμα να υπολογίζουν οι επενδυτές: το δολάριο. Ο δείκτης ICE, ο οποίος μετρά την ισχύ του έναντι ενός καλαθιού άλλων έξι νομισμάτων, σημείωνε άνοδο 0,7% την Τετάρτη, καθώς το αμερικανικό νόμισμα συνέχισε να συντριβεί σημαντικούς ομολόγους του, όπως το γιεν και η λίρα, σπέρνοντας τον όλεθρο παγκοσμίως.

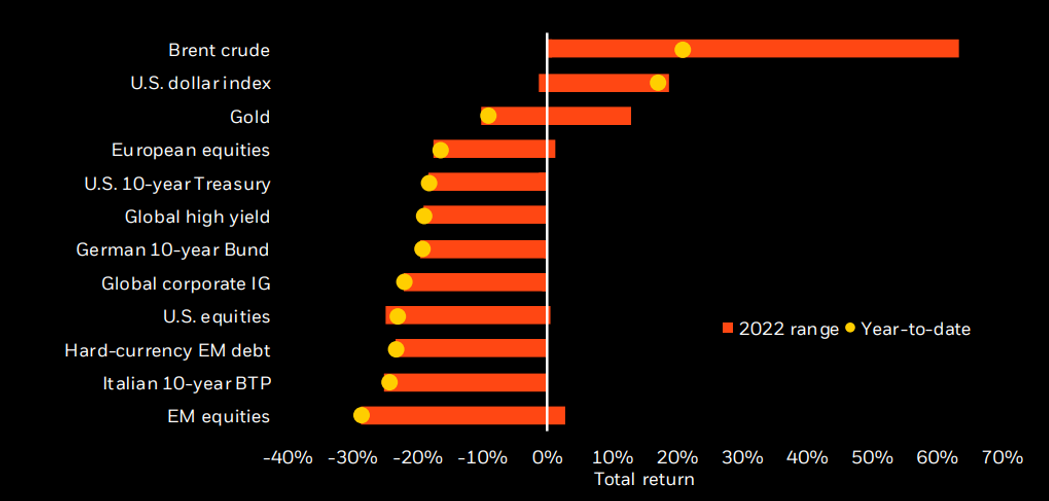

Σημειώνεται πως οι τρεις μεγάλοι χρηματιστηριακοί δείκτες στις ΗΠΑ καταγράφουν διψήφιες ποσοστιαίες απώλειες το 2022, τα κρατικά ομόλογα έχουν «κολλήσει» σε μία από τις χειρότερες bear markets ιστορικά, ενώ ακόμη και ο χρυσός είχε μια ασταθή χρονιά.

Για να κατανοήσουμε γιατί το δολάριο υπερέχει τόσο πολύ έναντι άλλων περιουσιακών στοιχείων, ακόμη και όταν οι προβλέψεις δείχνουν 100% βεβαιότητα για ύφεση των ΗΠΑ τους επόμενους 12 μήνες, είναι χρήσιμο να εξετάσουμε τα εξής:

–Πρώτον, τα νομίσματα τυγχάνουν διαπραγμάτευσης πάντα σε σχέση με αυτό που συμβαίνει οπουδήποτε αλλού στον κόσμο και, αυτή τη στιγμή, η ραγδαία αύξηση των επιτοκίων των ΗΠΑ σε σύγκριση με άλλες χώρες είναι ο κύριος λόγος για τον οποίο ανατιμάται το δολάριο. Στην τεχνική γλώσσα, αυτό είναι γνωστό ως η διαφορά των επιτοκίων ή η διαφορά στη νομισματική πολιτική μεταξύ των κεντρικών τραπεζών.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ παραμένει αφοσιωμένη στις προσπάθειές της να μειώσει τον πληθωρισμό με συνεχείς επιθετικές αυξήσεις των επιτοκίων, ειδικά αφού ο υψηλότερος από το αναμενόμενο δείκτης τιμών καταναλωτή τρέχει με 8,2%.

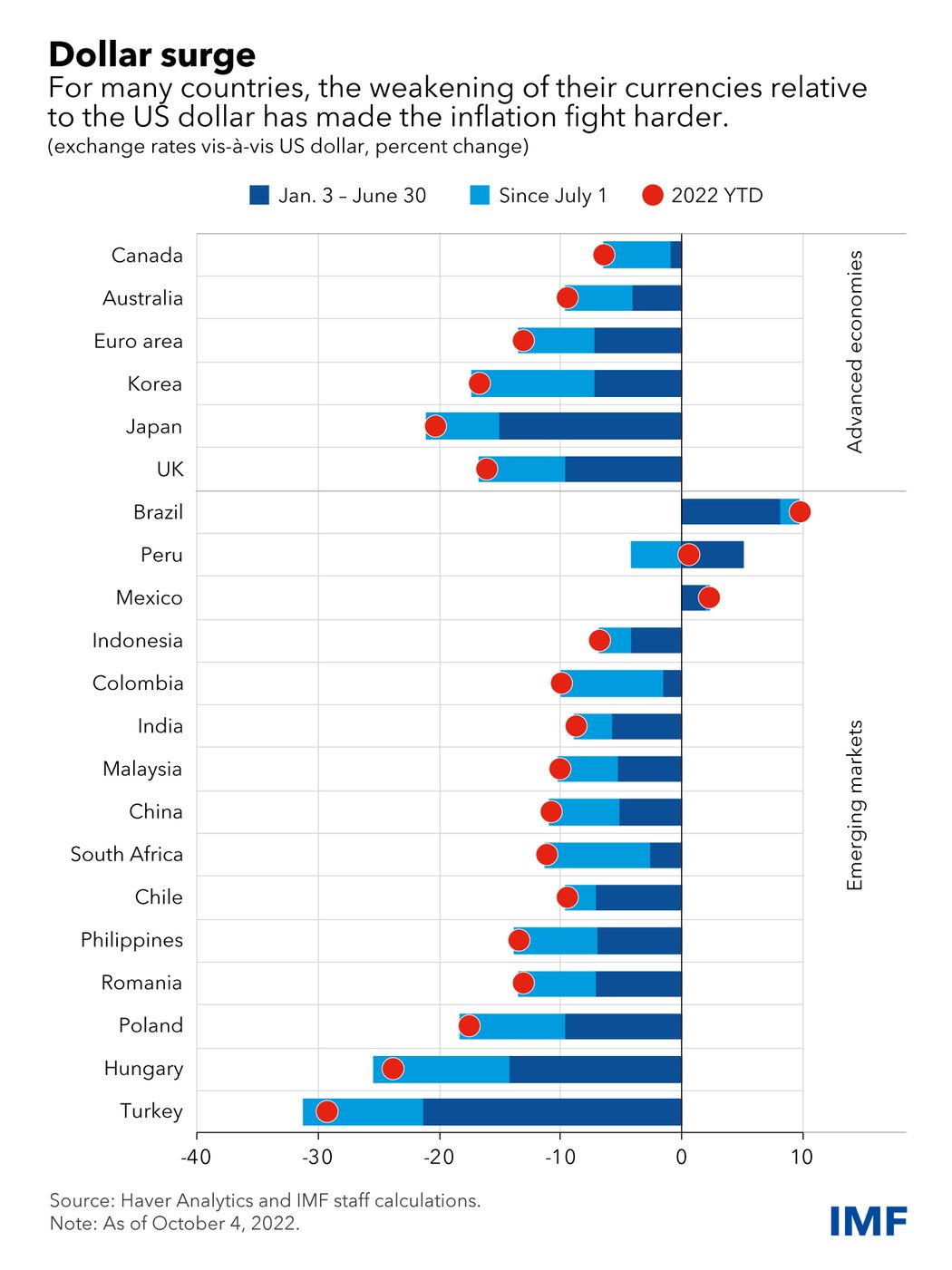

Εν τω μεταξύ, η Ευρώπη, η οποία ανέφερε ετήσιο ποσοστό πληθωρισμού 9,9% για τον Σεπτέμβριο την Τετάρτη, αντιμετωπίζει μια ενεργειακή κρίση που, σύμφωνα με το Διεθνές Νομισματικό Ταμείο, βάζει την Ευρωπαϊκή Κεντρική Τράπεζα σε πιο «ρηχή» πορεία για τα επιτόκια. Και στην Ασία, ο ακόμη χαμηλός πληθωρισμός στην Ιαπωνία και την Κίνα έδωσε τη δυνατότητα στις κεντρικές τράπεζες να ανακόψουν την τάση νομισματικής σύσφιξης. Σε όλο τον κόσμο, αυτή η διαφορά στα επιτόκια αποδυναμώνει μια σειρά νομισμάτων έναντι του δολαρίου.

–Δεύτερον, η ισχύς του δολαρίου ήταν τόσο… αμείλικτη που πυροδότησε ερωτήματα σχετικά με το αν χρειάζεται να υπάρξει παρέμβαση σύμφωνα με τη Συμφωνία Plaza του 1985, αν και οι αναλυτές αμφιβάλλουν ότι θα υπάρξει συντονισμένη προσπάθεια για τον έλεγχο του αμερικανικού νομίσματος. Ένας σημαντικός λόγος είναι ότι ένα ισχυρό δολάριο επενεργεί θετικά στη συγκράτηση του πληθωρισμού στο εσωτερικό, μειώνοντας το κόστος των εισαγωγών, και έτσι βοηθά τη Fed να κάνει τη δουλειά της, σε κάποιον βαθμό.

«Ο αγώνας αυτήν τη στιγμή είναι η ταχύτητα με την οποία έχει ενισχυθεί το δολάριο, που μπορεί να γίνει έντονα προβληματική», δήλωσε ο Tom Nakamura, διαχειριστής χαρτοφυλακίου και αναλυτής νομισμάτων στην AGF Investments στο Τορόντο, η οποία διαχειρίζεται assets 38,4 δισεκατομμυρίων δολαρίων Καναδά (27,8 δισεκατομμύρια δολάρια).

«Μια τόσο ισχυρή κίνηση μπορεί να προκαλέσει κρίση ρευστότητας ή πιστωτικής κρίσης καθώς εταιρείες σε άλλες χώρες προσπαθούν να εκπληρώσουν τις υποχρεώσεις τους σε δολάρια. Δεν πιστεύω ότι έχουμε φτάσει ακόμα σε αυτό το σημείο. Αλλά η ταχύτητα είναι κάτι που είναι σημαντικό, είτε στην αγορά συναλλάγματος είτε στα επιτόκια, γιατί υπάρχει μια διαδικασία προσαρμογής. Όσο πιο γρήγορα συμβεί, τόσο λιγότερο καθίσταται πιθανό οι οικονομίες σε όλο τον κόσμο να προσαρμοστούν», συμπλήρωσε.

Τα χαρτοφυλάκια δέχονται χτύπημα

Οι αναλυτές λένε ότι το ισχυρό δολάριο έχει επιδεινώσει τα προβλήματα που αντιμετωπίζει φέτος το χρηματιστήριο των ΗΠΑ.

Ο S&P 500 καθ’ όλη τη διάρκεια του 2022 έχει αρνητικά πρόσημα, με τους βιομηχανικούς κλάδους, τα υλικά, τα βασικά είδη καταναλωτών και την τεχνολογία να αποδεικνύονται πιο ευαίσθητα έναντι της ανόδου του δολαρίου, σύμφωνα με έκθεση της RBC Capital Markets.

Ο Δείκτης εξηγεί…

Υπάρχουν διάφοροι τρόποι για να κρίνουμε την απόδοση του δολαρίου και ένας από τους πιο συνηθισμένους είναι χρησιμοποιώντας τον Δείκτη Δολαρίου ICE, ο οποίος υπολογίζεται περίπου κάθε 15 δευτερόλεπτα από μια ροή spot τιμών σε διαφορετικά νομίσματα. Έξι νομίσματα, το ευρώ, το γιεν Ιαπωνίας, η βρετανική λίρα, το δολάριο Καναδά, η σουηδική κορόνα και το ελβετικό φράγκο, σταθμίζονται έναντι του δολαρίου για να καταλήξουν σε έναν υπολογισμό της απόδοσης του αμερικανικού νομίσματος.

Ο δείκτης υποχώρησε σχεδόν 18% το 2022 και διαπραγματευόταν μόλις 1,6% κάτω από το υψηλό των δύο και πλέον δεκαετιών που είχε οριστεί στα τέλη Σεπτεμβρίου, σύμφωνα με το FactSet.

Είναι ενδιαφέρον ότι το πετρέλαιο Brent είναι το μοναδικό περιουσιακό στοιχείο φέτος που κατάφερε να ξεπεράσει τον Δείκτη Δολαρίου ΗΠΑ, σύμφωνα με στοιχεία που δόθηκαν τη Δευτέρα από το Ινστιτούτο Επενδύσεων BlackRock, το ερευνητικό σκέλος του μεγαλύτερου διαχειριστή χρήματος στον κόσμο.

Ολετήρας…

Μπορεί να έχετε ακούσει πρόσφατα το δολάριο να περιγράφεται ως ολετήρας και είναι εύκολο να καταλάβετε γιατί. Πρώτον, ξένες κυβερνήσεις και ιδιωτικές εταιρείες έχουν τρισεκατομμύρια χρέη σε δολάρια που δυσκολεύονται να αποπληρώσουν. Από την άλλη, οι πολυεθνικές των ΗΠΑ που δραστηριοποιούνται σε πολλές χώρες βλέπουν τα κέρδη και τις πωλήσεις τους να διαβρώνονται.

Με βάση μια εκτίμηση από την Credit Suisse Group AG, κάθε άλμα 8% έως 10% του δολαρίου οδηγεί, κατά μέσο όρο, σε πλήγμα περίπου 1% στα κέρδη των εταιρειών των ΗΠΑ.

Οι αμερικανικές εταιρείες θρηνούν για την άνοδο του δολαρίου τουλάχιστον από τον Ιούνιο. Η Johnson & Johnson δήλωσε ότι δέχεται πιέσεις από το αμερικανικό νόμισμα και μείωσε τις προβλέψεις των πωλήσεών της για το έτος, παρόλο που ανέφερε σημαντικά κέρδη για το τρίτο τρίμηνο. Ο γίγαντας του streaming Netflix συνέδεσε την ισχύ του δολαρίου με μια πιο αδύναμη προοπτική για το τέταρτο τρίμηνο και η Procter & Gamble κατηγόρησε το δολάριο και τον αυξανόμενο πληθωρισμό για τα κέρδη του οικονομικού έτους που πιθανότατα θα είναι στο χαμηλότερο επίπεδο των προβλέψεων της ίδιας της εταιρείας.

Ο Τζέιμς Σόλογουεϊ, επικεφαλής στρατηγικής αγοράς στη SEI, η οποία εποπτεύει και διαχειρίζεται περιουσιακά στοιχεία ύψους περίπου 1,3 τρισεκατομμυρίων δολαρίων, δήλωσε ότι δεν θα εκπλαγεί αν δει μια προσωρινή αντιστροφή της τάσης σε ό,τι αφορά το δολάριο. Εν τω μεταξύ, ομάδα αναλυτών της JPMorgan Chase & Co είπε ότι με τους επενδυτές να εγκαταλείπουν σχεδόν κάθε κατηγορία περιουσιακών στοιχείων φέτος και, με τα μετρητά στο περιθώριο να φτάνουν σε υψηλό 10 ετών, «παραμένουμε overweight το δολάριο ως αντιστάθμιση σε μια hawkish Fed στο σχεδόν όρος».