UBS: Οι 4 λόγοι που η ελληνική οικονομία θα υπεραποδώσει το 2024 και το 2025 – Ποιοι είναι οι κίνδυνοι

- 03/10/2024, 11:33

- SHARE

Ιδιαίτερα θετική πορεία φαίνεται να τροχοδρομεί η ελληνική οικονομία, σύμφωνα με όσα αναφέρει σε έκθεσή της η ελβετική τράπεζα UBS… η οποία όμως κρούει, παράλληλα, κρίσιμα καμπανάκια κινδύνου.

Σύμφωνα με τον οίκο, η Ελλάδα είναι σε καλό δρόμο για να πετύχει ανάπτυξη 2,5% φέτος, παρά την πρόσφατη αδυναμία των δεικτών της Ευρωζώνης (PMI, Ifo).

Δεύτερον, όπως επισημαίνει, το 2024 θα αποδειχθεί έτος δημοσιονομικής υπεραπόδοσης, δεδομένης της καλύτερης είσπραξης φόρων. «Αυτό αντανακλάται στην πρόσφατη επί τα βελτίω αναθεώρηση του πρωτογενούς πλεονάσματος για το 2024 και το 2025 έναντι του στόχου 2,1% στο Πρόγραμμα Σταθερότητας».

Τρίτον, η UBS βλέπει περιθώρια περαιτέρω μείωσης στις αποδόσεις των ελληνικών ομολόγων (GGB).

Τέταρτον, «επιβεβαιώνουμε τη θετική μας στάση για τις ελληνικές τράπεζες μετά τα αποτελέσματα του β’ τριμήνου 2024. Συνολικά, παραμένουμε εποικοδομητικοί τόσο σε ό,τι αφορά τις μακροοικονομικές προοπτικές όσο και στις προοπτικές των ελληνικών αγορών.

Από την άλλη, βασικοί κίνδυνοι είναι: η καθοδική οικονομική δυναμική στην Ευρωζώνη, τυχόν φυσικές καταστροφές και οι καθυστερήσεις στην απορρόφηση και διανομή των διαθέσιμων κεφαλαίων από τον Μηχανισμό Ανάκαμψης και Ανθεκτικότητας της ΕΕ (RRF).

Oι πυλώνες της υπεραπόδοσης

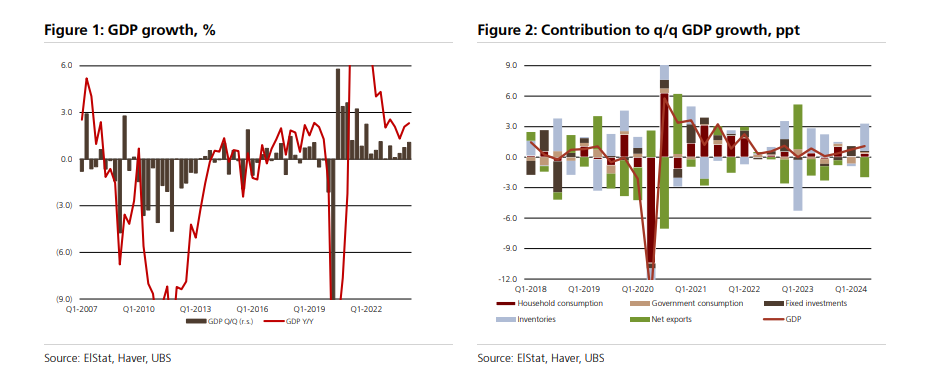

Πυλώνας 1: Σύμφωνα με τη UBS, τα εισερχόμενα δεδομένα παραμένουν συνεπή με τις εκτιμήσεις για ανάπτυξη 2,5% το 2024 Το περασμένο έτος η οικονομική ανάπτυξη απέτυχε να φτάσει τις επίσημες προβλέψεις κυρίως λόγω: α) καθυστερήσεων στην απορρόφηση κεφαλαίων της ΕΕ και β) των επιπτώσεων των φυσικών καταστροφών που συνέβησαν στον θεσσαλικό κάμπο. Φέτος, ωστόσο, τα εισερχόμενα στοιχεία παραμένουν συνεπή με την πρόβλεψή για ΑΕΠ στο ύψος του 2,5%, που είναι 60 μονάδες βάσης πάνω από τη συναίνεση και 30 μονάδες βάσης πάνω από την τελευταία (και προς τα κάτω αναθεωρημένη) επίσημη εκτίμηση της κυβέρνησης για 2,2%.

Πρώτον, μετά τη σταθερή αύξηση του ΑΕΠ κατά 1,1% στο β’ τρίμηνο του 2024, η μεταφορά ανάπτυξης έφτασε τις 210 μονάδες βάσης για φέτος. Η σταθερή καταναλωτική δύναμη (0,6% q/q), η ανάκαμψη των επενδύσεων (μηχανήματα και εξοπλισμός) και η συμβολή των αποθεμάτων αύξησαν το ΑΕΠ.

Δεύτερον, η κατανάλωση υποστηρίζεται από την έντονη αύξηση των πραγματικών μισθών (5% ετησίως το 1ο-24ο εξάμηνο) και το γεγονός ότι ο ρυθμός αύξησης στις τιμές των τροφίμων επιβραδύνθηκε σημαντικά στο 2,8% ετησίως τον Σεπτέμβριο του 2024 έναντι 8,2% ετησίως πριν από ένα χρόνο.

Επιπλέον, οι θέσεις εργασίας συνέχισαν να αυξάνονται και το ποσοστό ανεργίας μειώθηκε στο 9,5% τον Αύγουστο – το χαμηλότερο από το καλοκαίρι του 2009.

Τρίτον, οι επενδύσεις θα επωφεληθούν από την τρίτη εκταμίευση κεφαλαίων του Ταμείου Ανάκαμψης (2,3 δισ. ευρώ), ανεβάζοντας τη συνολική απορρόφηση από το RRF στα 17,2 ευρώ δισ. από τα συνολικά 36 δισ. ευρώ που έχει λαμβάνειν η χώρα. Επιπλέον, ο ρυθμός αύξησης των εταιρικών δανείων επιταχύνθηκε και έφτασε στο 11,4% ετησίως τον Αύγουστο.

Τέταρτον, τα έσοδα από τον τουρισμό αναμένεται να φτάσουν τα 22 δισ. ευρώ φέτος, ή κατά 7% πάνω από τις εισροές του περασμένου έτους. Όπως σημειώνεται, οι πρόσφατες αλλαγές που ανακοινώθηκαν (απαγόρευση νέων βραχυχρόνιων μισθώσεων, αύξηση φόρων για βραχυχρόνιες μισθώσεις και νέα επιβάρυνση στους επισκέπτες κρουαζιερόπλοιων σε ορισμένα ελληνικά νησιά) ενδέχεται να προκαλέσουν κάποιους αντίθετους ανέμους στην απόδοση του κλάδου το 2025.

Πέμπτο, τα δεδομένα υψηλής συχνότητας για τη δραστηριότητα του τρίτου τριμήνου (κύκλος εργασιών επιχειρήσεων) δείχνουν περαιτέρω κέρδη. Ως τελευταίο σημείο, η UBS τονίζει ότι ενώ η οικονομική απόδοση της Ελλάδας είναι πιθανό να παραμείνει εξαρτημένη από την πορεία της Ευρωζώνης, οι κληρονομημένες ευπάθειες ως προς την ανάπτυξη (1-1,2 π.μ. πιο αργή αύξηση του ελληνικού ΑΕΠ για κάθε 1 π.μ. βραδύτερη ανάπτυξη στην Ευρωζώνη) ενδέχεται να υπερτονίσουν αυτή τη σχέση, δεδομένων του ρόλου των κονδυλίων της ΕΕ και του δραματικά καλύτερου υπόβαθρου του τρέχοντος δημοσιονομικού και τραπεζικού συστήματος. Σε αυτό το πλαίσιο, η UBS αναμένει αύξηση του ΑΕΠ το 2025 στο 3%, που είναι 100 μονάδες βάσης πάνω από τη συναίνεση.

Πυλώνας 2: Σύμφωνα με τον ελβετικό οίκο, το 2024 η Ελλάδα θα πετύχει δημοσιονομική υπεραπόδοση έναντι των στόχων που είχαν τεθεί. «Πιστεύουμε ότι η κυβέρνηση βρίσκεται σε καλό δρόμο για να επιτύχει τους ανοδικά αναθεωρημένους στόχους για το πρωτογενές πλεόνασμα, επιτυγχάνοντας 2,4% και 2,5% για το 2024 και το 2025 αντίστοιχα (έναντι προβλέψεων για 2,1% το 2024)».

Την περίοδο Ιανουάριος-Αύγουστος 2024, το σωρευμένο πρωτογενές πλεόνασμα του προϋπολογισμού έφτασε τα 7,5 δισ. ευρώ, ξεπερνώντας τόσο τον στόχο των 3,3 δισ. ευρώ όσο και το πρωτογενές πλεόνασμα 5,6 δισ. ευρώ του περασμένου έτους για την αντίστοιχη περίοδο.

Ακόμη και αν ληφθούν υπόψη ορισμένα ζητήματα που αποτελούν αντίθετους ανέμους, η προσαρμοσμένη υπεραπόδοση έναντι του στόχου Ιανουαρίου-Αυγούστου είναι 1,1 δισ. ευρώ ή 0,5% του ΑΕΠ. Αυτό το αποτέλεσμα οφείλεται κυρίως στην καλύτερη είσπραξη φόρων (υπέρβαση του στόχου κατά 2 δισ. ευρώ). Δεδομένης της απόφασης για επέκταση του Προγράμματος Δημοσίων Επενδύσεων πριν από το τέλος του 2024, δεν υπάρχει χώρος για πρόσθετες δαπάνες.

Όσον αφορά τον Προϋπολογισμό του 2025, υπάρχουν δύο σημαντικοί στόχοι για την Ελλάδα – που προέρχονται από τους κανόνες του Συμφώνου Σταθερότητας: α) το πρωτογενές δημοσιονομικό πλεόνασμα να φτάσει το 2,1% και β) η αύξηση των πρωτογενών δαπανών δεν μην υπερβαίνει το 3%. Η κυβέρνηση στοχεύει σε νέες δαπάνες 3,5 δισ. ευρώ ή 1,4% του ΑΕΠ το 2025.

Ως εκ τούτου η UBS προβλέπει ότι ο λόγος του δημόσιου χρέους προς το ΑΕΠ θα μειωθεί στο 155% μέχρι το τέλος του 2024 και στο στο 144% του 2025, ενώ ως το 2028 θα φτάσει το 133%.

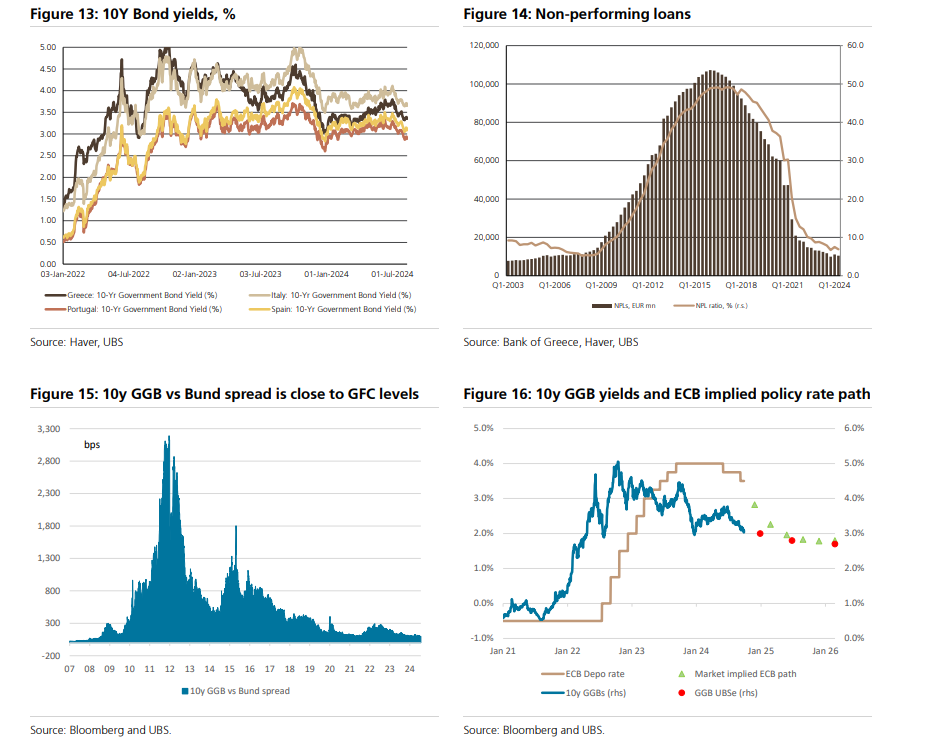

Πυλώνας 3: Η επιστροφή της Ελλάδας στην επενδυτική βαθμίδα στις αρχές του έτους, μαζί με τις αναβαθμίσεις των προοπτικών από σταθερές σε θετικές από τον S&P στις 19 και τον Moody’s στις 15 Σεπτεμβρίου (αν και διατήρησε την αξιολόγηση της Ελλάδας μία βαθμίδα κάτω από την κατηγορία επενδυτικής βαθμίδας), άνοιξε το δρόμο για περαιτέρω μείωση των ελληνικών spreads.

Τα ελληνικά ομόλογα έχουν σημειώσει μια σημαντική ανατροπή, που εκτός των άλλων οφείλεται στις ισχυρές οικονομικές επιδόσεις της χώρας, τα θετικά πρωτογενή ισοζύγια και τα μειούμενα επίπεδα χρέους/ΑΕΠ. Επιπλέον, η οικονομική υπεραπόδοση της Ελλάδας σε σχέση με άλλες ομότιμες χώρες της Ευρωζώνης αναμένεται να διατηρηθεί το επόμενο έτος, με τα επίπεδα ΑΕΠ/χρέους να αναμένεται να μειωθούν περαιτέρω σε περίπου 152%-153% από 162% το 2023.

Επίσης, η επιτάχυνση των μειώσεων των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα και τη Fed αναμένεται να στηρίξει τη διάρκεια των ευρωπαϊκών ομολόγων και τους ελληνικούς τίτλους. Ο στόχος της UBS για το τέλος του έτους είναι μια απόδοση 3% για τα ελληνικά ομόλογα και 2,7% έως το τέλος του 2025.

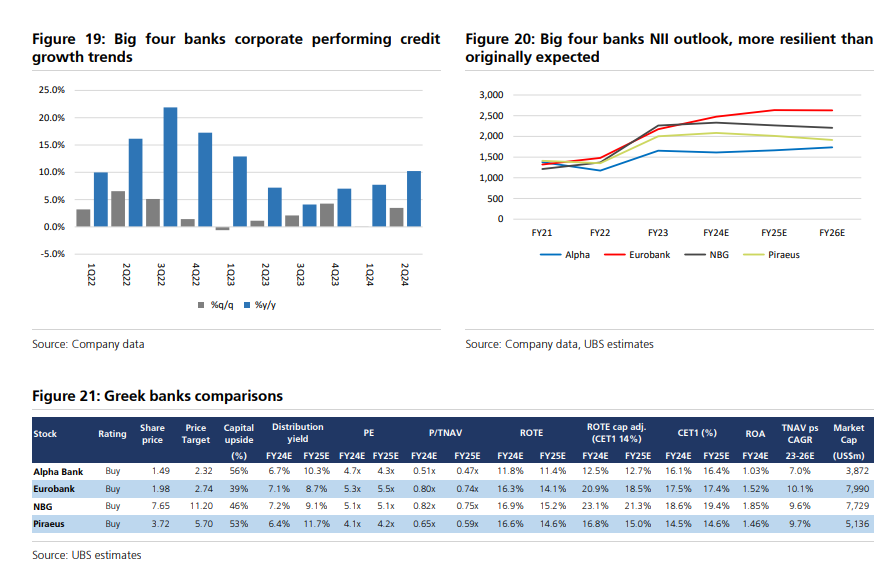

Πυλώνας 4: Έχοντας ξεκινήσει την κάλυψηστις συστημικές ελληνικές τράπεζες με συστάσεις «Αγορά» και στις τέσσερις, η UBS παραμένει ανοδική για τον κλάδο. Επισημαίνει μάλιστα τρεις βασικούς λόγους για την σύσταση της:

Πρώτον, οι τράπεζες έχουν βγει δυναμικά από την δημοσιονομική κρίση καθώς κανονικοποιήθηκαν τα NPEs και με σταθερή κερδοφορία που οδηγεί σε αύξηση της NAV και του κεφαλαίου. Επίσης, έδωσαν πρόσφατα ένα πρώτο μέρισμα μετά από περισσότερο από μια δεκαετία, με τη UBS να βλέπει σημαντικές δυνατότητες για διανομές, πιθανότατα πέρα από τα συντηρητικά σχέδια πληρωμών τους.

Δεύτερον, οι τράπεζες είναι μεγάλοι ωφελούμενοι από έναν ισχυρό εταιρικό πιστωτικό κύκλο, με τη UBS να προβλέπει ότι η απόδοση της εταιρικής πίστης θα αυξηθεί κατά 8,7% ετησίως, όπως αποκάλυψαν και τα αποτελέσματα του δεύτερου τριμήνου. Αυτό σε συνδυασμό με τα επιτοκιακά περιθώρια (NIM) να διατηρούνται καλύτερα από το αναμενόμενο (αντιστάθμιση και χαμηλότερα για beta κατάθεσης μεγαλύτερης διάρκειας) θα οδηγήσει σε πιο ανθεκτική παραγωγή επιτοκιακών εσόδων (NII) από ό,τι αναμενόταν από την αγορά.

Τρίτον, οι τράπεζες είναι φθηνότερες τόσο έναντι των ευρωπαϊκών ομοτίμων τους όσο και έναντι των τραπεζών των αναδυόμενων οικονομιών, ειδικά με όρους P/TNAV έναντι του ROTE. Η UBS υπολογίζει ένα τεκμαρτό κόστος ιδίων κεφαλαίων που κυμαίνεται από 17,2% έως 21,4% για τις τέσσερις τράπεζες, το οποίο θα πρέπει να εξεταστεί στο πλαίσιο μιας απόδοσης δεκαετούς ομολόγου τόσο χαμηλής όσο το 3,1%.

Αν και έχει αξιολογήσεις Αγοράς και στις τέσσερις συστημικές τράπεζες, η UBS προτιμά την Εθνική (ποιοτικό franchise με υψηλή κερδοφορία και πλεόνασμα κεφαλαίου) και την Πειραιώς (δυνατότητα rerating, η μεγαλύτερη ελληνική τράπεζα με σταθερή κερδοφορία καθώς βγήκε ισχυρότερη από την κρίση ). Υπενθυμίζεται εδώ ότι έχει δώσει τιμή στόχο στα 2,32 ευρώ για την Alpha Bank, στα 2,74 ευρώ για την Eurobank, στα 11,20 ευρώ για την Εθνική και στα 5,70 ευρώ για την Πειραιώς. Αυτό υποδηλώνει άνοδο από 39% έως 56% από τα τρέχοντα επίπεδα.